ヘッジファンドの中には、ロングポジション(買い)のみで利益を作るファンドがあります。ロングオンリーのヘッジファンドの場合、米国株へ投資することによってリターンを得ます。

株や債券へレバレッジをかけて投資するのがロングオンリーのヘッジファンドです。ヘッジファンドによって年利は異なるものの、ハイリスク・ハイリターンで資産を増やすことができます。

当然ながら、ロングオンリーのヘッジファンドへ投資するときは注意点があります。一番のデメリットとしては、不景気のときに損失を出してしまう可能性が高いことです。一方、好景気のときは大きな利益を作ることができます。

どのように考えて、米国株へのロングポジションだけで利益を作るヘッジファンドへ投資すればいいのでしょうか。実際のヘッジファンド事例を確認しながら解説していきます。

もくじ

ロングオンリーのヘッジファンドは米国株へ投資する

ヘッジファンドは通常、ロングポジション(買い)だけでなく、ショートポジション(売り)も取ります。これによって、不景気のときであってもリターンを得るようにします。

一方でヘッジファンドの中には、ロングポジションだけを取るヘッジファンドもあります。ロングオンリーであるため、株や債券の価格が上昇したときのみ私たちは利益を得ることができます。

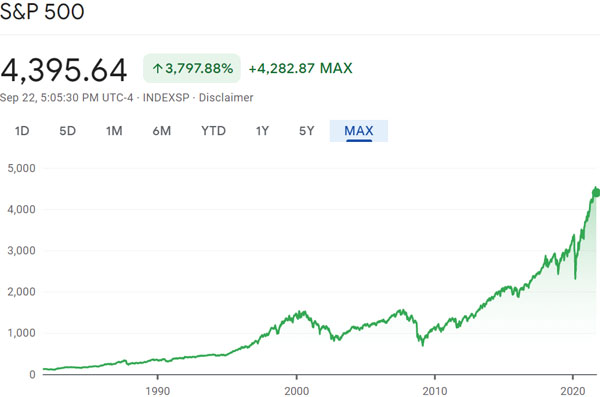

またロングオンリーのヘッジファンドの投資戦略はファンドごとに異なるものの、通常は米国株へ投資します。米国株は長期的に上昇しており、ロングポジションによって儲かる確率が高いからです。以下はアメリカトップ500社に投資するS&P500の過去チャートです。

このように、株価は大きく上昇していることが分かります。

一方でアメリカ以外の国では、株価が上昇していないケースが多いです。例えば以下は中国株の過去チャートです。

このように、株価はほぼ上昇していません。むしろ、投資タイミングによっては株価下落によって大きく損をします。

ロングオンリーのヘッジファンドが米国株へ投資する理由としては、アメリカの株が最も儲かるからです。米国株以外でロングポジションを取っているヘッジファンドの場合、利益を作るのが難しいです。そのため、米国株へ投資するロングオンリーのヘッジファンドを利用しましょう。

株や債券へレバレッジをかけて投資する

ロングオンリーのヘッジファンドでは株や債券へ投資をします。また通常の投資ではなく、レバレッジをかけて投資します。

ただ米国株へ投資するとき、ヘッジファンドによって戦略が異なります。例えばコンピューターによるシステムトレードを行うヘッジファンドがあれば、投資先を人(ファンドマネージャー)が決定するファンドもあります。

またデイトレードによって利益を作るロングオンリーのヘッジファンドがあれば、数週間ほど投資するファンドもあります。他には、インデックスへ投資するファンドがあれば、個別株へ投資するファンドもあります。

いずれにしても、投資戦略はヘッジファンドごとに大きく異なることを理解しましょう。

厳密には、ヘッジファンドとは異なる

なお、ロングオンリーのヘッジファンドは厳密にはヘッジファンドではありません。買いだけでなく、売りによって利益を作るのがヘッジファンドだからです。

ただコンピューターやファンドマネージャーが売買を決定し、数倍のレバレッジをかけて投資するため、大きなリターンを得ることができます。そのためロングオンリーであっても、一般的なヘッジファンドとほぼ同じです。

アクティブファンドもロングのみで投資をします。しかしアクティブファンドはレバレッジをかけません。またアクティブファンドは何年も株を保有する長期投資をします。一方、ロングオンリーのヘッジファンドではレバレッジを使ったり、コンピューターによる自動取引をしたりします。また株だけでなく、債券やコモディティにも投資をします。

そのため米国株へのロングオンリーをするファンドであっても、ハイリスク・ハイリターンのヘッジファンドと認識すればいいです。

不景気のとき、パフォーマンスが悪くなるリスクがある

ただロングオンリーのヘッジファンドへ投資するとき、注意点があります。それは、不景気のときにパフォーマンスが悪くなってしまうリスクです。

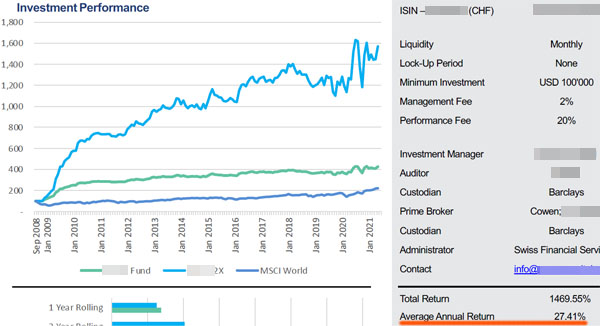

ショートポジション(売り)を取るヘッジファンドの場合、不景気のときヘッジファンドは通常、大きなリターンを得ます。以下は買いだけでなく、売りをするヘッジファンドのファクトシートです。

2008年はリーマンブラザーズの破綻があった年であり、大きなリターンを得ています。また、2020年はコロナショックが起こった年であり、ここでも利益が大きくなっています。

一方でロングオンリーの場合、株価下落によって必然的にパフォーマンスが悪くなってしまいます。ほとんどすべての株価が下落するからです。通常、ヘッジファンドは不況のときであっても利益を作らなければいけません。しかし、買いのみのヘッジファンドは不況でマイナスリターンになりやすいことを理解しましょう。

米国株ロングオンリーのヘッジファンド例

それでは、ロングオンリーのヘッジファンドとしてはどのような事例があるのでしょうか。私は実際に米国株へロングのみをするヘッジファンドに投資しているため、このファンドのパフォーマンスを確認しましょう。

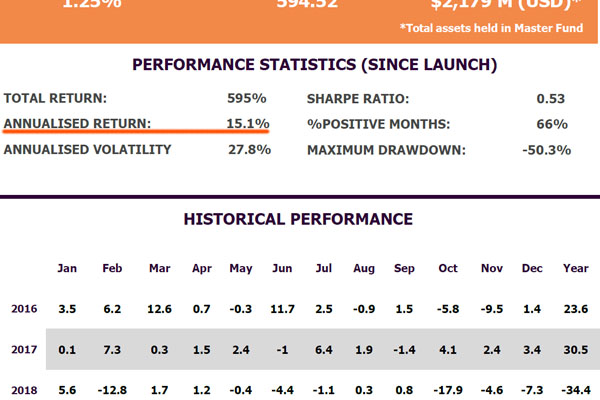

以下は米国株や債券に対して、ロングオンリーで投資するヘッジファンドのファクトシートです。

このヘッジファンドでは、米国株(インデックス)に対して4倍、債券に対して10倍のレバレッジをかけて投資します。

また、コモディティへ投資することもあります。なお過去のリターンを確認すると、2008年や2018年など、株のリターンが悪かった年では、このヘッジファンドもマイナスリターンになっています。そのため、不況で利益を作るのが難しいヘッジファンドと分かります。

ただ平均利回りは年15.1%であり、米国株のインデックスへ投資するよりも利回りは優れています。ボラティリティーは年27.8%と高く、ハイリスク・ハイリターンのヘッジファンドです。

ロングオンリーのヘッジファンドで資産を増やす

米国株に対してレバレッジをかけ、ロングオンリーで投資をするヘッジファンドがあります。売りをしないため厳密にはヘッジファンドとは異なるものの、レバレッジをかけたりや短期売買をしたりするため、アクティブファンドとは性質が大きく異なります。そのため、ヘッジファンドの一つと考えて問題ありません。

アクティブファンドへ投資したとしても、インデックス投資よりも成績が悪いです。一方でロングオンリーのヘッジファンドを利用する場合、インデックスよりも優れたリターンを得ることができます。

ただヘッジファンドによって戦略が異なります。また、不景気のときにマイナスリターンになりやすいというデメリットがあります。そこでファクトシートを確認し、過去の利回りや不景気のときのリターンを把握しましょう。

これらの特徴を理解して、米国株に対して買いのみをするヘッジファンドへ投資しましょう。優れたヘッジファンドへ投資すれば、将来の資産額を大きく増やすことができます。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする