投資をするとき、多くの人が高利回りに着目します。このとき新興国債券では金利が高く、素人の個人投資家は着目しがちです。ただ高い利回りというのは、リスクが高いことを意味しています。

そのため必ず避けなければいけないのが新興国の国債や社債です。ハイリスク・ローリターンの投資であり、一般的な投資に比べて損をする確率が高いです。個人投資家が失敗する典型例の一つが新興国債券への投資です。

なぜ新興国の国債やETFに投資するのが危険なのでしょうか。これは通貨リスクが高く、国家破綻も普通だからです。

そこで実際の事例を確認しながら、なぜ新興国債券への投資はメリットがなく、デメリットばかりなのか解説していきます。

もくじ

新興国債券では現地通貨で投資する

新興国債券へ投資するとき、国債または社債へ投資することになります。つまり、現地通貨で投資をするのが一般的です。これが新興国債券へ投資する最も分かりやすいデメリットです。

例えば、以下の現地通貨に投資することになります。

- ロシア:ルーブル

- ブラジル:レアル

- インド:ルピー

- 南アフリア:ランド

- トルコ:リラ

優れた投資家は全員、米ドルで投資をします。米ドルは世界の基軸通貨であり、最も信用されている通貨です。一方、国債への投資では現地通貨に交換した後、投資をしなければいけません。

発展途上国の通貨や国債は信頼性がない

なぜ発展途上国の通貨で投資するのがリスクなのでしょうか。この理由として、途上国の通貨は信頼性がないからです。要は、お金の価値が暴落しやすいです。

たとえ国債へ投資するときの利回りが10%であったとしても、年15%のスピードで通貨価値が下落していくと損をします。

新興国通貨の場合、通貨や国債の価値が急落するのは普通です。また価値が落ちた後、戻らないケースもよくあります。価値が低いままだと、当然ながら損をすることになります。

すべての債券に共通しますが、利回りが高いというのは、債券の信用がないことを意味しています。そのため投資では金利だけで債券の優劣を判断してはいけません。必ず通貨や債券の価値がどのようになっているのか確認しましょう。

国債への投資で損をする実例

新興国債券へ投資する場合、損をする投資先として有名なのがトルコです。トルコリラにてトルコ国債へ投資する場合、高い金利を得ることができます。ただ通貨価値が暴落し、国債価値も低くなるため、結果として大損しやすいのがトルコ国債です。

以下は米ドルに対するトルコリラの推移です。

このように、トルコリラの価値は下落し続けています。当然、今後も長期的に価値の下落が続く可能性が高いです。

いくら国債利回りが高かったとしても、通貨や債券の価値がそれ以上に下落する場合は損をします。新興国債券へ投資する場合、非常にリスクが高いことを認識しましょう。

国家破綻で債券価値暴落は普通

ほとんどの投資家が米ドルで投資するのは、通貨価値の暴落がないからです。またアメリカは非常に経済の強い国であり、国家破綻をする心配はありません。

一方で新興国は国の信用が低く、国家破綻するのは普通です。事実、過去には以下の国がデフォルトを起こしました(または、デフォルト危機にある)。

- ロシア

- トルコ

- アルゼンチン

- ブラジル

- 南アフリア

- エクアドル

他にも多くの国が過去にデフォルトをしたり、デフォルト危機に陥っていたりしています。デフォルトを起こしても通貨価値がゼロになることはありません。ただハイパーインフレが起こり、通貨価値が急速に低下します。また債券価値も急落します。

先進国の国債へ投資するケースとは異なり、新興国債券では常にデフォルトリスクがあります。通貨価値が下落した結果、お金を日本円や米ドルに戻すときに価値がなくなっているのです。

新興国債券ETFの相対的な金利(配当)は高くない

また実際のところ、米ドルで新興国債券へ投資をするときの金利は高くありません。新興国へ投資する場合、通貨価値の下落を考慮する必要があるからです。

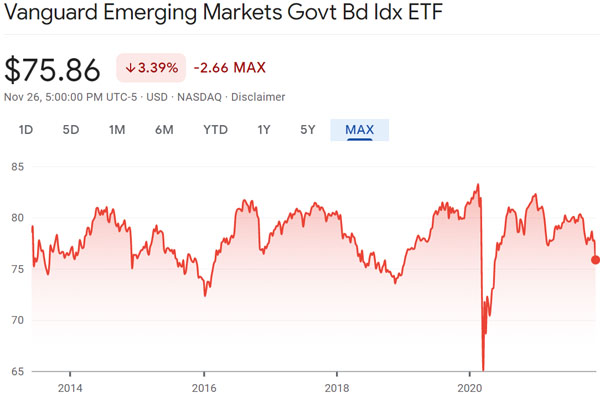

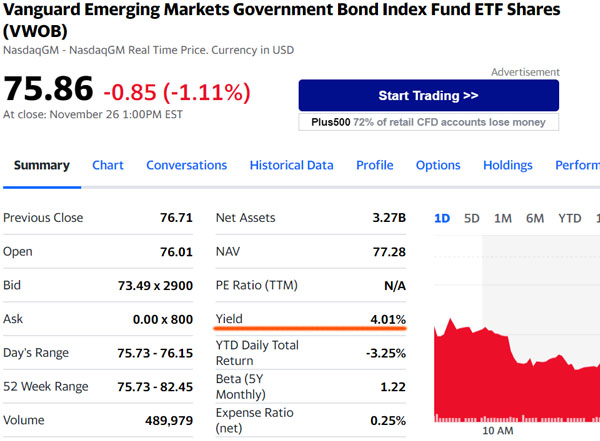

例えば、米ドルで投資できる新興国債券ETFにVWOBがあります。投資信託として多くの新興国債券へ投資できるETFです。

- バンガード・米ドル建て新興国政府債券ETF(VWOB)

では、この債券ETFへ投資する場合はどのような国に投資することになるのでしょうか。この場合、以下の国債へ分散投資することになります。

- メキシコ

- サウジアラビア

- インドネシア

- UAE

- トルコ

- カタール

- ブラジル

- ロシア

国債利回りが高いため、優れた金利収入を得られると思う投資家は多いです。ただ通貨価値の下落があるため、米ドル換算での利回りはものすごく高いわけではありません。以下の通り、この債券ETFへ投資する場合、年間の配当収入は4%ほどです。

また新興国へ投資する場合、すべての発展途上国で通貨危機を起こすリスクがあります。事実、過去には1997年にアジア通貨危機が起こり、1998年にロシアが経済破綻してロシア債券の価値が暴落しました。多くの国債に分散投資したとしても、すべての新興国で通貨や債券価値が暴落するリスクがあるのです。

なお、高利回り債券へ投資したい場合、HYGを利用するのが一般的です。米国の高利回り社債に投資する債券ETFがHYGです。HYGの年間金利は4~5%ほどです。ただアメリカ企業の社債に投資する投資信託であるため、新興国へ投資するよりもリスクは低いです。

新興国の債券では、前述の通りすべての国で同時に経済危機を起こすリスクがあります。一方、アメリカに上場している会社がすべて倒産することはありません。そのため、HYGのほうが低リスクなのです。

ハイリスク・ローリターンの投資を避けるべき

投資ではお金を増やさなければいけません。資産を増加させるためには、ハイリスク・ローリターンの投資先を避けるのが基本です。その点、新興国債券はハイリスク・ローリターンの代表例です。

短期的には、新興国債券へ投資することによって利益を得られる可能性があります。ただ長期的には通貨や国債の価値が下落し、損をするリスクが高いです。

通貨価値というのは、国の経済力と大きく関係があります。アメリカは経済が強く、常に人口増であり、世界のトップ企業は米国企業ばかりです。一方、新興国では政治や経済に大きな問題を抱えているため、株価は上昇しておらず、経済は弱いです。その結果、通貨や債券の価格は下落しやすいです。

ほとんどの投資家が新興国債券へ投資しないのは理由があります。リスクが非常に高く、利益を得られる可能性が低いからです。新興国の国債へ投資することを検討している場合、まずはこの事実を認識するようにしましょう。

新興国債券への投資は資産を減らす

利回りの高い投資によって大きな資産を作れば、その後に仕事をやめて配当金生活をすることができます。高利回りが可能な投資先の一つが新興国の国債です。新興国の場合、年利10%を得らえる債券は普通です。

ただ金利が高いというのは、多くの人が買いたいとは思わない債券であることを理解しましょう。投資家が買わないため、債券価格が下落し、金利が上昇するのです。

また多くの新興国国債へ米ドル建てで投資できる債券ETFを利用することは可能です。ただ新興国はすべての国が同時に経済危機を起こすリスクがあります。また通貨安を考慮すると、米ドル建て新興国国債の配当年利は4%ほどです。それなら、米国企業の高利回り社債に投資するほうが低リスクです。

投資初心者であると、多くの人が新興国債券への投資を検討します。ただ高利回りに着目するのではなく、通貨や債券価格の下落まで考慮するようにしましょう。そうすれば新興国債券はハイリスク・ローリターンの投資先と分かり、投資でのデメリットが大きいと認識できるようになります。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする