税金がほとんどかからないタックスヘイブン(オフショア地域)を利用すれば、高利回りにてお金を増やすことができます。オフショア投資が日本国内での投資に比べて優れているのは間違いありません。

ただ海外積立投資には詐欺まがいの投資商品が存在することがよくあります。その一つが、メティスCI(クック諸島)が提供しているスマート2やスパークル2です。メティスCIが提供している金融商品の中でも、メインになるのがスマート2です。

ただ異常に手数料が高いうえに利回りは低く、ほぼ確実に元本割れが約束されている投資商品です。そのため利用する価値がなく、絶対に加入してはいけない投資商品です。

オフショア投資で資産を増やすための第一条件として、世の中にたくさん存在する詐欺商品を避けることが挙げられます。その中でもメティスはトップクラスで粗悪な金融商品を提供しているのです。なぜ絶対にメティスへ加入するべきではないのかを解説していきます。

もくじ

タックスヘイブンであるクック諸島

世界には税金がほとんどないタックスヘイブンの国が無数に存在します。その一つがクック諸島であり、タックスヘイブンとしての政策を推し進めていることで知られています。

クック諸島は以下のような位置に存在する国です。

立場としてはニュージーランドの属領です。ニュージーランドとは別の国であるものの、実際の中身はほぼニュージーランドであり、クック諸島に住む人はニュージーランドの市民権をもちます。また、クック諸島で出回っている主要な通貨はニュージーランド・ドルです。

こうした場所にあるタックスヘイブンにてオフショア金融商品を提供しているのがメティスCIです。

香港・メティスの子会社がメティスCI

香港にはメティス・グローバルという会社が存在します。メティス・グローバルが本社であり、本社ではインテリジェンスという海外積立投資の商品を販売しています。

一方で香港のメティス・グローバルの子会社がメティスCIになります。メティスCIではスマート2やスパークル2などのオフショア金融商品を販売しているというわけです。要は、香港のメティスもクック諸島のメティスも兄弟会社であり、両方とも同じと理解しましょう。

香港のメティス・グローバルが提供するインテリジェンス(海外積立商品)については、利回りが低く手数料が異常に高い粗悪な金融商品です。

このときインテリジェンスに対して、より手数料を高額にすることで、さらにゴミ化させた金融商品を提供しているのがクック諸島にあるメティスCIです。そのため、メティスCIが提供するスマート2やスパークル2を利用すると、ほぼ確実に元本割れするというわけです。

スマート2とスパークル2の違い

それでは、スマート2とスパークル2の違いは何でしょうか。メティスの公式パンフレットみれば、その違いがわかります。

スマート2とスパークル2について、以下のようになります。

- スマート2:毎月の積立投資

- スパークル2:一括投資

このような違いがあり、ほとんどの人はスマート2を利用します。両方とも粗悪な金融商品であることには変わりないものの、勧誘者の大多数はスマート2を紹介するというわけです。

手数料が異常に高額でほぼ確実に元本割れ

それでは、なぜスマート2やスパークル2を利用して海外積立投資をするべきではないのでしょうか。この理由は単純であり、メティスでは手数料が異常なほど高額だからです。

日本であっても、銀行経由で投資をすると高確率で損をすることが知られています。これは、日本の銀行経由で投資すると毎年3%以上の高額な手数料を取られるからです。ただこうした日本の銀行経由での投資がまったく問題ないように思えてしまうほど、さらに超高額な手数料になっているのがメティスCIの商品です。

それでは、実際に公式パンフレットを確認してスマート2の手数料がどのようになっているのか確認しましょう。

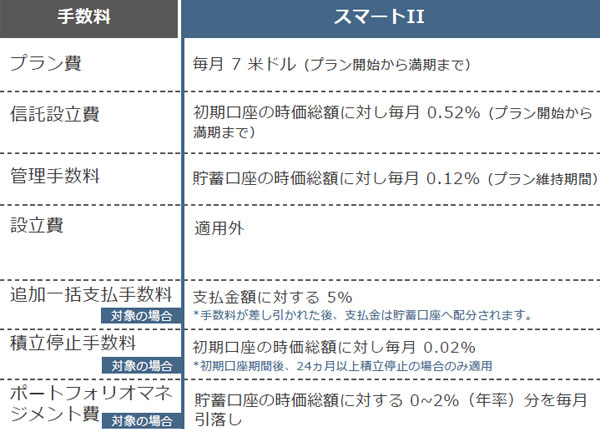

※メティスの公式パンフレットより

それぞれの内容について、まとめると以下のようになります。

・プラン費:年84ドル

年間で84ドルの手数料がかかります。ただ年84ドルであり、そこまで高くないため、この手数料は誤差として無視して問題ありません。重要なのはその他の高額な手数料です。

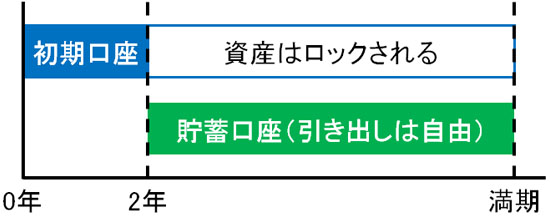

・信託設立費(初期口座手数料):年6.24%

多くの場合、海外積立投資では「最初の2年ほどは初期口座にお金が貯まり、資産が満期までロックされる」ようになります。この初期口座に対して、年6.24%という超高額な手数料を課せられます。

そのため、少なくとも積み立てを開始して数年間は確実に元本割れとなります。手数料が高すぎるため、お金が増えることはないと理解しましょう。

・管理手数料:年1.44%

それだけでなく、投資したアカウントの時価総額に対して年1.44%の手数料を課せられます。毎月0.12%であり、年換算すると1.44%というわけです。

メティスを勧誘するは「手数料が1.44%と非常に安い」と伝える人が多いです。ただこれはウソであり、管理手数料以外にも多くの手数料の支払いが必要になります。

・ポートフォリオマネジメント費:年1%

さらに加えて、スマート(スパークル2を含む)ではマネジメント費用を取られます。パンフレットには0~2%とありますが、実際のマネジメント費用は年1%です。そのため、口座価値に対して年1%の手数料が加わると考えましょう。

・クレジットカード手数料:1%

またメティスCIの場合、カード決済の手数料を取ります。これが1%と非常に高額です。

一般的な海外積立投資の場合、クレジットカード決済によって海外送金したとしても、カード手数料ゼロのケースがほとんどです。しかしスマート2を利用する場合、元々の手数料が高額にも関わらず、さらにカード決済の手数料を取ります。

ここまで解説した手数料をすべて足すと、例えば最初の数年間は手数料率が年9.64%ほどになります。また長期間の投資を継続したとしても、手数料率は全体平均で年4%を超えるというわけです。

選べるIFAがアテナベストのみであり、過去の平均年利は2~5%

なお手数料が高額であったとしても、利回りが優れるのであればそこまで大きな文句はありません。例えば手数料率がメティスのように年9%を超えるにしても、平均年利20~30%なのであれば、一般的な投資信託を利用するよりも資産を増やすことができます。

ただメティスの場合、選べるIFA(代理店)がアテナベストの一択です。つまり一つの代理店しか選ぶことができず、IFA(代理店)の変更ができません。

また、オフショア投資の中でもアテナベストは資産運用が超へたくそなことで有名です。具体的には、過去10年以上の平均利回りは2~5%ほどです。

利回りがこれだけ低く、手数料は異常に高いのがスマート2です。この事実から、なぜスマート2(スパークル2を含む)が粗悪な金融商品なのか理解できると思います。

なおアテナベストの運用成績が非常に悪いため、中には「自分で資産運用をしよう」と考える人がいるかもしれません。メティスには複数のファンドがあるため、アテナベストに資産運用を任せるのではなく、自ら投資先を選ぶのです。

ただメティスで選べる投資先(ファンド)は少ないです。以下の通りです。

- BlackRock:グローバルアロケーション

- JPモルガン:エバーグリーンファンド

- Harvest:ダイナミックナビゲーターポートフォリオ

- ETFシステマチックトレーディングポートフォリオ

- マンAHLポートフォリオ

- ABFストラテジックポートフォリオ

- グローバルアクティブリターンポートフォリオ

- スターポートフォリオ

- パシフィックインデックスポートフォリオ

- グローバルプロテクト90ポートフォリオ

- 金現物ポートフォリオ

この中から選ぶことになります。また、すべてのファンドで運用成績が悪いです。株式投資で優れた運用成績を出せる米国株特化のファンドはないですし、より大きなリターンを見込めるテクノロジー企業特化のファンドも存在しません。

つまり、メティスでは優れたポートフォリオを組むのが不可能になっています。スマート2やスパークル2を利用する場合、アテナベストの利回りが低いだけでなく、自ら投資先を選ぶにしても必然的に利回りが低くなってしまいます。

ロイヤリティボーナスの付与率は非常に低い

それだけでなく、ほかの海外積立投資に比べてロイヤリティボーナスが非常に低くなっています。一般的な海外積立投資の場合、「5年毎に5~7%のボーナス」などは普通です。一般的な海外積立投資だとクレジットカード手数料がないだけでなく、加えて高額なボーナスが付与されます。

一方でメティスCIの場合、以下のようなロイヤリティボーナスとなっています。

- 10年後:ロイヤリティボーナス1%

- その後、5年毎:ロイヤリティボーナス1%

途中の減額や引き出しなどがない場合、このような非常に低いロイヤリティボーナスが付与されます。ほかのオフショア投資に比べて、いかにロイヤリティボーナスが低いかわかります。

初期ボーナスはむしろ多くの手数料を取られてメリットなし

さらにメティスでは、最悪なボーナスを付与してきます。一見するとお得に見えるものの、実際にはクライアントを大損させるボーナスを加えてくるのです。それが初期ボーナスです。

メティスでは積立年数や金額に応じて初期ボーナスが付与されます。初期ボーナスが加わるとなると、得をしているように思うかもしれません。ただ実際には、初期ボーナスが加わることで投資家は大損する仕組みになっています。

前述の通り、初期口座に対して年6.24%という異常に高額な手数料を課すのがメティスCIです。それでは、仮に30年の投資をした場合の合計の手数料支払いはいくらになるでしょうか。計算すると187.2%になります。

- 年6.24% × 30年 = 187.2%

つまり初期ボーナスを受け取ることによって、合計では「初期ボーナス × 1.872」の手数料支払いが発生します。要は、全体では大幅に損をしているのです。

単純な計算にはなりますが、初期ボーナスをメリットと感じてはいけません。むしろ、初期ボーナスが存在することによって投資家が大きく損をする仕組みになっているのです。

途中停止や減額で元本割れし、途中解約で超高額な手数料を取られる

なおメティスの勧誘者の場合、スマート2について「途中停止や減額が可能である」と伝えてきます。これについて、途中停止や減額は可能です。

ただ停止や減額をしたとしても、先ほど解説した超高額な手数料が毎年かかってきます。メティスの場合、投資の初期であるほど手数料が高額な仕組みとなっています。積立金額は増えないにも関わらず、手数料は非常に高いため、途中の停止や減額をするとほぼ100%の確率で元本割れします。

そもそも、途中の減額をしなかったとしても高額な手数料と低い利回りにより、高確率で元本割れするのがメティスの金融商品です。当然、途中の停止や減額をするとより確実に元本割れするというわけです。

なおメティスを途中解約する場合、ほとんどお金が返ってこないと理解しましょう。以下がスマート2の解約手数料です。

- 投資5年目で解約:解約手数料率83%

- 投資10年目で解約:解約手数料率74%

- 投資15年目で解約:解約手数料率62%

- 投資20年目で解約:解約手数料率50%

- 投資25年目で解約:解約手数料率30%

このように、例えば20年と長期で投資をしても解約手数料が50%という、普通ではあり得ないほど高い解約手数料となっています。それでいてほぼ元本割れする投資商品であるため、スマート2を利用する場合、ほとんどのケースでお金の大多数を没収されるというわけです。

なぜか勧誘者は30年契約ばかりであり、内容が粗悪

なお一般的な海外積立投資の場合、あなたの状況に合わせて投資年数を決めるのが一般的です。そもそも、15年や20年というスパンであっても非常に長いです。実際のところ、5年先や10年先であっても多くの状況が変わってきます。

例えば20年であれば、30歳で投資を開始しても満期になるのは50歳です。この間に結婚や子育て、新居の購入、親の介護、自分の病気など、さまざまな経験をすることになります。当然、将来のライフプランが変わります。

それにも関わらず、30年契約というのはかなり凶悪な契約内容であることを理解しましょう。

しかしメティスの勧誘者だと、なぜか30年契約ばかりをごり押ししてきます。例えば、私に相談してきたある方の場合、「49歳という、ある程度の年齢にも関わらず、メティスで30年契約を結ぶ直前」という状況でした。

ただ49歳で30年契約の場合、79歳で満期になります。当然、既に退職している状態なのでお金の積立は物理的にできない状況に陥ります。また満期が来たとしても、お金を使えるのは79歳です。つまり、お墓に半分足を突っ込んでいる状態でようやく満期です。

本来、高齢なのに30年などの長期契約はあり得ません。しかし、粗悪なメティスの勧誘者はなぜか30年縛りで契約をさせるというわけです。こうしたオフショア投資の知識がなく、顧客に最適な提案をせず、さらにはメティスのようなゴミ商品を勧めてくる勧誘者は無視しなければいけません。

既に加入している人は解約が最適

なお場合によっては、既にクック諸島でのメティスCIでスマート2(またはスパークル2)を契約してしまった人がいるかもしれません。その場合、投資したお金はほぼ元本割れですし、解約手数料は異常に高いため、投資したお金は戻ってこないと考えましょう。

つまり「元々なかったお金であり、メティスへ寄付をした」と考え、諦めるようにしましょう。また、まだ支払い停止や解約などの手続きをしていない場合、これ以上の傷口を広げるのを抑えるため、早めに解約するのが適切です。

投資というのは、あくまでも自己責任です。メティスCIのスマート2を契約する人というのは、こうした手数料や実際の利回りについて理解していない状態で投資している人ばかりです。

ただ投資の世界では、「知識なしにダメな投資を決断した人に責任がある」と考えます。そのためメティスを利用している場合、早めに損切りをして、本当の意味で正しい資産運用をしなければいけません。

メティスの勧誘者は全員詐欺師で無知

オフショア投資が圧倒的に優れる投資法であるのは本当であるものの、中には詐欺まがいの金融商品も存在します。その代表例がメティスCIが提供しているスマート2やスパークル2です。

クック諸島はタックスヘイブンの一つであり、優れた金融商品がたくさんあります。ただメティスに関していうと、完全なるゴミ商品となっています。手数料が異常に高く、選べるIFA(代理店)はアテナベストだけであり、しかも運用利回りが非常に低いです。

こうして、あらゆるケースにて元本割れする仕組みになっています。投資家がほぼ確実に損する金融商品であるため、メティスで海外積立投資をしてはいけません。

この事実を理解して、クック諸島でのスマート2やスパークル2を勧誘された場合、必ず断りましょう。また既に加入している場合、できるだけ早く解約しましょう。オフショア投資で資産を増やすためには優れる投資先を選ぶ必要があります。そういう意味では、メティスは必ず避けなければいけません。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする