投資によってお金を増やすために、最も注意しなければいけないこととして「投資詐欺に遭わないこと」があります。多くの人は投資によってお金を増やそうとするものの、詐欺被害によってむしろお金を大きく減らしてしまうというわけです。

なぜ騙されるのかの理由は簡単です。相手は人を騙すプロであるため、あなたを含めてすべての人が騙される可能性があるのです。

ただ、投資詐欺案件には共通点があります。例えば「投資先が明確でない」「私募ファンド」「情報の透明性がない」などです。一方、詐欺でない場合はすべての情報について透明性が高いです。そのため、投資詐欺かどうかを見極めるのは簡単です。

投資について理解していない状態だと、高確率で投資詐欺に遭います。そこでお金を増やすため、どのようにすれば詐欺被害を防げるのか理解しましょう。

もくじ

詐欺師というのは、人をだますプロ

投資詐欺に遭った人の話を聞くと、多くの人は「なぜ騙されるのだろう?」と疑問に思うかもしれません。ただ、すべての人で詐欺被害に遭う可能性があります。特に投資について勉強し始めたばかりであったり、何とかしてお金を増やしたいと考えていたりする場合、詐欺被害に遭いやすいです。

もちろん普通に生活しているだけであっても、詐欺に遭うケースは非常に多いです。理由としては、先ほど解説した通り詐欺師というのは人を騙すプロだからです。

世の中には、多くの専門家がいます。例えば医師であれば、人の病気を治すプロです。弁護士であれば、法律問題のプロです。彼らに相談すると、専門家の立場からあらゆる問題を解決することができます。

同様に、詐欺師は人を騙すプロというわけです。プロである以上、あなたを騙せないのはプロとはいえません。非常に用心深い人であっても、信頼させてお金を盗み取るのが詐欺師(プロ)というわけです。これが、あなたを含めすべての人で詐欺被害に遭う可能性がある理由です。

投資詐欺の99%はポンジスキーム

それでは投資詐欺がどのような内容になっているかというと、内容は非常にシンプルであり、99%の確率でポンジスキームです。ポンジスキームでは、多くの投資家からお金を集めます。

ただ実際には資産運用せず、投資家から集めた元本の中から配当を出していきます。もちろん、実際には資産運用していないため、どこかで行き詰ります。そのため、主催者はタイミングをみてどこかの段階で逃げます。

古くから行われているもっとも有名な手口がポンジスキームです。ポンジスキームは古典的な方法であるものの、いまでも投資詐欺のほぼすべてがこの方法によって行われています。

以下のように、ポンジスキームを利用した詐欺事例はいくらでも存在します。

国内ファンド、海外ファンドを含めて、詐欺ファンドはどれもポンジスキームを利用した手口となります。

すべての詐欺は私募という共通点がある

それでは、どのようにすれば投資詐欺かどうかを見分けることができるのでしょうか。すべての詐欺ファンドに共通することとして、これらはどれも私募ファンドです。つまり、個人的な銀行口座を利用して募集するというわけです。

例えば証券会社を通して投資をする場合、詐欺被害に遭うことはありません。変なファンドに投資をすることでお金を失うことはあるものの、それはあなたの判断ミスであり、詐欺ではないのです。

同様に生命保険会社を利用して投資する場合も詐欺はありません。日本の生命保険商品は投資条件が悪く、損をする保険内容になっているケースは多いものの、これについても同様に詐欺ではなく、損をする商品内容であることを見抜けなかったあなたが悪いです。

一方で私募ファンドの場合、特定の人から投資マネーを集め、個人的な銀行口座にお金を振り込むことを要求します。そうして、投資したお金の全額が消えます。

詐欺案件は矛盾点が多い

そうしたとき、私募ファンドでは第三者から審査を受けているわけではなく、会計監査を受けているわけでもありません。そのためウソの情報を自由に公式サイトなどに記載することができ、結果として矛盾点が多くなります。要は、本来であればありえない投資内容となるのです。

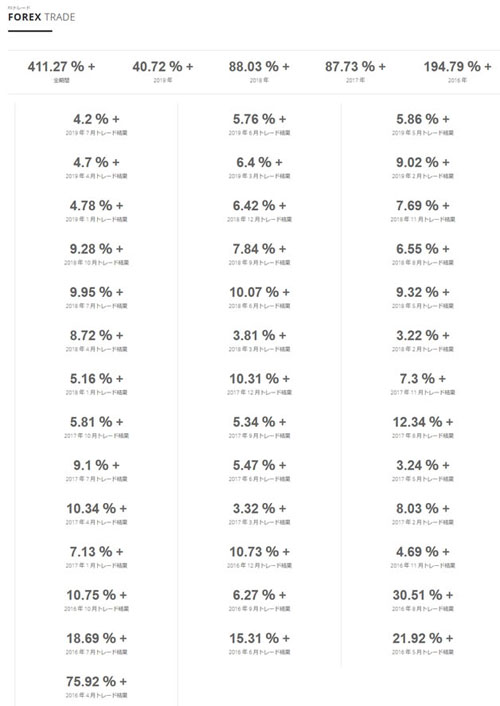

例えば以下は、エクシアという日本にある詐欺ファンドが公開していた投資成績です。

平均年利は約72.2%であり、すべての月においてマイナスリターンがありません。また、運用している方法はFXです。

実際のところ、FXに特化している優れたヘッジファンドはこの世に存在しません。それにも関わらず、こうしたリターンをFXのみで出すのは不可能です。ただポンジスキームを採用しているため、公式サイトにはこうした虚偽の内容を掲載できるのです。

他には、例えばスターリングハウストラストという明らかな詐欺ファンドもあります。債券で資産運用し、年12%の元本保証でお金が増えるというファンドです。ただ債券でこうした年利を約束するのは明らかに不可能であり、どう考えても資産運用方法に無理のある詐欺ファンドです。

投資戦略や過去の成績が全公開されているファンドは詐欺ではない

ただ投資の素人の場合、「私募ファンドかどうか」「投資方法に矛盾があるか」を見極めることができません。そうしたとき、どのようにして詐欺ファンドであると見分ければいいのでしょうか。

これについて、最も確実でわかりやすい方法として「情報の透明性が確保されてあるかどうか」があります。より詳しくいうと、資産運用の方法(投資戦略)や投資成績、過去の運用結果が全部公開されているかどうかを確認しましょう。

わかりやすい例でいうと上場会社を利用して投資する場合、詐欺に遭う可能性はほぼゼロです。上場会社は投資に関するすべての情報を公開する必要があり、お客さんの資産は分別管理されており、会計監査会社に資産運用の結果をすべて提出しなければいけません。

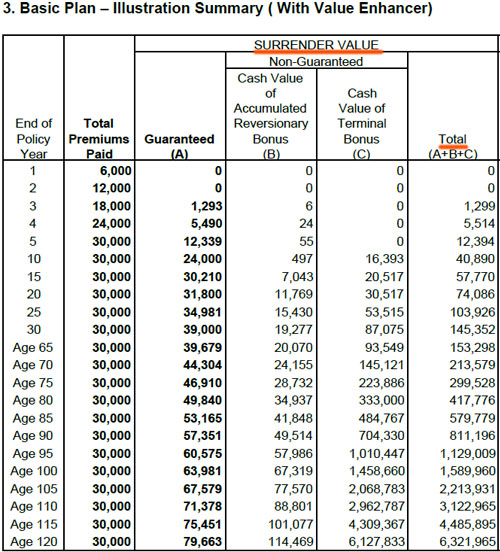

そのため、例えば生命保険会社を通じて資産運用する場合、詐欺に遭うことはありません。例えば、以下はサンライフ社(カナダやフィリピンに上場している生命保険会社)の保険設計の内容です。

海外の保険会社なので米ドルでの投資になりますが、この保険商品を利用すると、元本が20年で約2.4倍、30年で約4.8倍に増えます。当然、上場会社なのでお客さんを騙すことはありません。

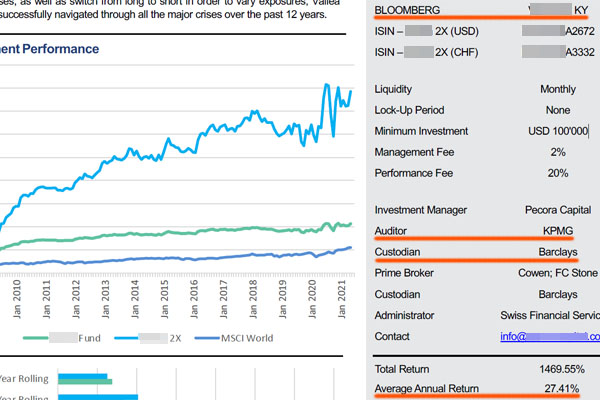

ただ、すべてのファンドが上場しているわけではありません。未上場ではあるものの、優れたファンドもあります。こうしたファンドの場合、必ずBloomberg(アメリカ大手の通信社)に登録されており、四大会計事務所の監査を受けています。例えば、以下のヘッジファンドがこれに該当します。

Bloombergへの登録があり、監査会社はKPMG(四大会計事務所の一つ)です。そのためすべての投資結果を提出し、会計監査会社のサインをもらわなければいけません。そのため、ファクトシートにウソの情報を載せることができません。

私たちが詐欺かどうかを判断するとき、第三者機関から審査や監査を受けているかどうかを確認しましょう。

私募ファンドはすべて、Bloombergへの登録がなく、ティッカーコードの公開はなく、会計監査も受けていません。そのため公式サイトにウソの情報を記すことができ、投資家を騙すためにポンジスキームを推し進めるというわけです。

ちなみに情報がすべて公開されているファンドを確認すると、明らかに変なファンドは存在しなくなります。例えばFXに特化している優れたファンドはゼロです。ほかには、「ハイリスク・ハイリターンにも関わらず、過去にマイナスリターンの年がない」というファンドも存在しなくなります。

もちろん、情報の透明性が高いファンドで詐欺ではないにしても、資産運用が下手なファンドに投資をするとお金が減ることは理解しましょう。ただ詐欺ではないため、ある日になって突然すべてのお金が消えることは起こりません。

詐欺被害者は何も理解していない状態で投資している

なおすべての詐欺被害者にいえることですが、何も理解していない状態で投資をしています。つまり、以下の状態になっているケースがほとんどです。

- ファンドが具体的に何に投資しているのか把握していない

- 手数料がいくらなのかわかっていない

- 提供されている情報がウソかどうか判断できていない

詐欺ではないものの、例えば日本では個人で養老保険(貯蓄型の生命保険)に加入している人が非常に多いです。ただ、この保険は支払ったお金よりも低いお金が満期保険金として返ってくるケースがほとんどであり、ほぼ確実に損をするとわかっている保険商品です。

商品の中身を理解していれば、絶対に加入しない商品であっても、多くの人が加入しているという実態があります。

ただ日本の生命保険であれば、確実に損はするものの大部分のお金が返ってきます。一方で詐欺ファンドの場合、投資したお金のほぼ全額が返ってきません。何も理解していない状態で投資すると、詐欺被害に遭うというわけです。

投資詐欺に遭わず騙されないためのポイントや見分け方としては、先に述べた通り「Bloombergなどの機関に登録されており、会計監査を受けているファンドかどうか」をチェックすることがあげられます。それに加えて、投資先を検討しているファンドの手数料や投資の中身をすべて理解することも騙されないために必要です。

ポンジスキームを防ぎ、資産を増やすべき

最も有名な投資詐欺の手口がポンジスキームであり、有名な事例・事件にはほぼすべてこの手法が利用されています。99%の投資詐欺がポンジスキームなのです。

すべての詐欺ファンドは私募であり、現実では達成不可能な運用成績になっているケースがほとんどです。ただ投資の初心者であると、どのような投資成績であれば怪しいのか判断できません。その場合、情報の透明性を確認しましょう。

機関に登録されており、大手会計監査会社の監査を受けている場合、投資成績にウソの情報を載せることはできません。情報の透明性が高い場合、少なくとも詐欺ファンドではないと判断できます。

また投資をする場合、投資先ファンドの手数料や投資内容、過去成績を完全に把握するようにしましょう。投資詐欺の被害に遭う人はほぼ全員、内容を理解していないまま投資をしています。こうした状況を避けるため、投資先ファンドの中身を確認して資産を増やさなければいけません。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする