債券へ投資する場合、どのように債券価値が決まるのか理解しなければいけません。債券へ投資する人の多くは金利収入を得ることを考えます。ただ債券価格が下落すると得られる収入は減ります。つまり、債券を売るときに元本割れします。

債券へ投資する最適なタイミングを理解していない場合、債券投資によって損をすることがあるのです。債券は価値の変動が少ないものの、債券投資によって利益を得られないことがあります。

債券への投資で重要なのは金利です。金利が上昇すると、債券価格は下落します。金利と債券価格には逆相関があるのです。

それでは、なぜ金利と債券価格は反対になるのでしょうか。また、債券の買い時はいつなのでしょうか。これらについて解説していきます。

もくじ

政策金利・長期金利の上昇で債券の利回りは上昇する

中央銀行は政策金利を決定します。政策金利とは、要は期間1年未満の短期金利と理解しましょう。政策金利は長期金利に大きな影響を与えます。大まかに考えると、長期金利は以下のように計算できます。

- 政策金利(短期金利) + 景気動向

景気が良くなるのか、それとも悪くなるのかによって長期金利が決定されます。

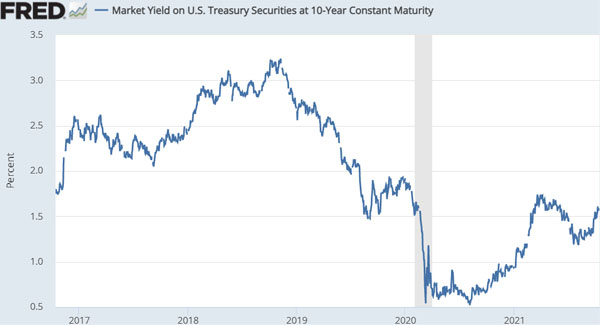

また短期金利や長期金利が上昇するというのは、国債を購入するときの利回りが上昇することを意味しています。参考までに、以下はアメリカ10年債利回りの動きです。

また政策金利や長期金利によって国債の利回りが変動する場合、当然ながら他の債券利回りも動きます。債券には国債以外にも社債があります。

国債利回りが上昇する場合、社債の利回りを上げなければ投資家は社債を購入してくれません。国債は社債よりも低リスクであり、国債よりも高い利回りを提供しなければ会社は投資マネーを集めることができません。

つまり金利上昇によって国債の利回りが上がると、あらゆる債券の利回りが上昇すると理解しましょう。

金利が上がると債券価値は下落する

一方、金利が上がると債券価格は下落します。なぜ、金利と債券価格は逆相関するのでしょうか。この理由を理解しましょう。

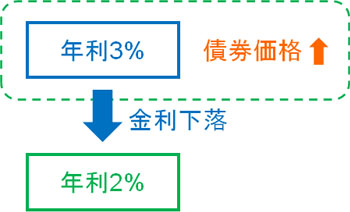

例えば、利回り3%の社債があるとします。100万円で投資する場合、1年後に3万円の配当を得ることができる債券です。ただ金利は常に変動します。同じ会社が発行する債券であっても、その社債を購入するタイミングによって金利が4%になったり、金利が2%になったりするのです。

もし金利上昇によって社債の利回りが4%になればどうでしょうか。新たに発行される社債は年利4%です。一方、以前に発行した社債は利回り3%です。そのため同じ価格の場合、条件の悪い社債(利回り3%の債券)を購入する投資家はいません。

そこで、以前に発行された利回り3%の社債を他の人に売るとき、債券価格を下落させます。同じ価格のままでは投資対象としての魅力が薄れるため、以前よりも安い金額で投資家は利回り3%の社債を購入できるようになるのです。

一方、金利が下落して社債の利回りが2%に落ちた場合はどうなるでしょうか。この場合、新たに発行される利回り2%の社債に比べて、利回り3%の古い社債は内容が優れています。そのため、利回り3%の債券価値は上昇します。高いお金を払ってでも、高利回りを得たいと考える人はたくさんいます。

これが、金利が低下すると債券価値が上昇する理由です。

金利と債券価格がどのように決まるのか理解しましょう。債券価格というのは、金利と深い関係があるのです。

債券が売られると長期金利が上昇する

なおより正確にいうと、国債が売られると長期金利が上昇します。多くの国債が買われるというのは、それだけ信用されていることを意味しています。政策金利は中央銀行が決定できるものの、10年債利回りなどの長期金利は国が決めることはできません。市場が長期金利を決めます。

このとき国の信用力によって債券価格や長期金利が決まります。

例えばあなたが国債を購入するとき、アメリカ国債と北朝鮮国債のどちらを購入したいでしょうか。間違いなく、アメリカ国債を購入したいと考えるでしょう。北朝鮮国債の場合、お金が返ってこない可能性が非常に高いからです。

新興国の国債は金利が高いです。この理由としては、国の信用力がないからです。つまりデフォルトリスクや通貨リスクが高いため、金利を高くしているのです。

金利が同じ場合、誰も新興国の国債を購入しません。一方で金利が高い場合、たとえ国の信用力が低かったとしても、リスクを取れる投資家がお金を出してくれるかもしれません。

またアルゼンチンやロシアなど、デフォルトを起こした国はいくつかあります。デフォルトリスクが高い場合、リスクが高いので多くの人が債券を売ります。その場合、国債の利回りを高くしなければ、投資家は債券を購入してくれません。

債券の利回りが高いというのは、それだけリスクが高いことを意味しています。そのため、債券が売られると債券利回りが高くなるのです。また債券利回りが高くなっている場合、債券が売られていることを意味しています。

- 債券が買われる:金利が下がる

- 債券が売られる:金利が上がる

金利と債券にはこのような関係があります。

リスクが高く、期間の長い債券ほど価格の変動が大きい

なお国債や社債には償還期間があります。1年ほどの短期間債券があれば、10年国債などのような長期の債券もあります。

短期の債券については、価格の変動は少ないです。短期債券は政策金利の影響を大きく受けるため、デフォルトリスクがない限り、債券価格はほとんど変わりません。一方で期間の長い債券へ投資する場合、利回りが高く、価格の変動も大きくなります。

そのため当然ながら、期間の長い債券へ投資するほど価格が大幅に動きます。

多くの人は投資信託(ETF)として債券を購入します。つまり償還期間に関係なく、いつでも債券を売買できるのです。つまり債券の期間に関係なく、ETFを利用することで債券へ投資できます。

例えば以下は、年利2%ほどの配当を得られる債券ETF(BND)です。

- Vanguard Total Bond Market Index Fund ETF(BND)

この債券ETFには国債や社債が混ざっており、いつでも売買できます。また利回りが高くなれば、債券価格は下落します。

投資信託によって、投資先の債券は異なります。つまり利回りや債券の期間は異なります。当然、利回りの高い債券ETFであるほどリスクが高く、債券の期間が長いため、金利上昇による価格下落の影響が大きくなります。

景気後退し、株価が下落する場面が債券の買い時

そのため債券へ投資するとき、最適な投資タイミングを理解しましょう。このとき債券へ投資する最も優れているタイミングは、景気後退の場面です。

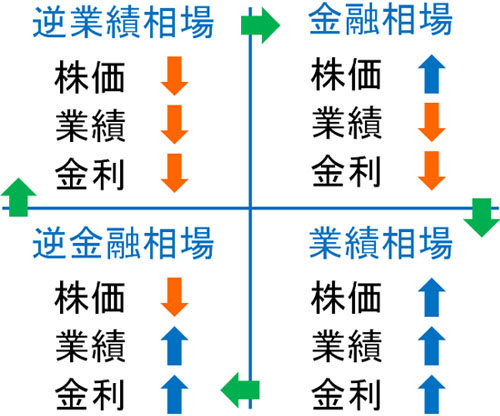

経済にはサイクルがあります。数年に一度、必ず大不況が訪れます。大不況の後は金融相場と呼ばれる「金融緩和によって金利が低く、株価が大幅に上昇する場面」が訪れます。以下が景気のサイクルになります。

プロの投資家の除き、大不況が起こった後に債券を購入してはいけません。大不況後は政策金利が低く、債券の利回りが低いです。利回りが低いというのは、前述の通り債券価値が高いことを意味しています。

ただ景気が回復してきたら、中央銀行は金融緩和をやめ、金融引き締めをします。つまり政策金利が上昇します。また経済が好調な場合、長期金利も上昇します。政策金利(短期金利)も長期金利も上昇するため、それに伴って債券は売られます。

大不況後に債券を買うべきでない理由としては、中央銀行による金融緩和や景気の上昇によって、債券価格が下落して損をする確率が高いからです。また不況後では金利が低いときに債券を買うため、金利収入も少ないです。

そうではなく、景気後退の場面で債券へ投資しましょう。この場合、FRBなどの中央銀行は金融緩和をします。つまり政策金利が下がります。また企業業績が悪い場合、株価が下がるため、安全資産である債券が買われます。

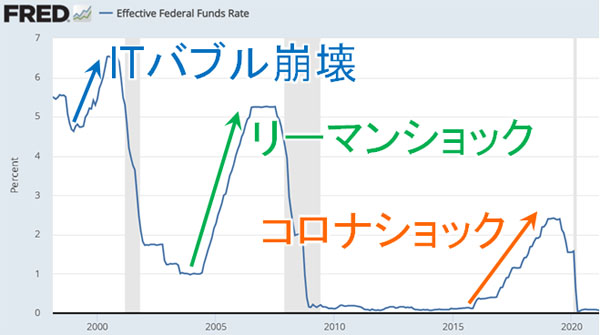

なお不況が来る前、必ず中央銀行は何度も政策金利を上げています。例えば以下は、FRBによる政策金利と大不況がきたタイミングを表しています。

- 2000年:ITバブル崩壊

- 2008年:リーマンブラザーズ破綻

- 2020年:コロナショック

また不況が来ると、政策金利が下落します。当然、景気が悪いので長期金利も低くなります。つまり、債券価格が上昇します。

リーマンショックやコロナショックのように、急激な資産価値の暴落場面では、株だけでなく債券価値も下落します。ただ債券はすぐに価格が元に戻る性質があります。そのため、一時的な価格の下落は心配しなくてもいいです。

いずれにしても、金利が上昇すると予想できるときに債券へ投資してはいけません。そうではなく、景気後退によって金利が下落すると予想されるときに債券へ投資しましょう。つまり景気後退によって株価が下落し、中央銀行によって金融緩和が起こると予想できるときに債券を買いましょう。

金利は債券価格に大きく影響する

リスクの低い投資先として債券が知られています。国債や社債に投資することによって、配当を得ることができます。多くの人は投資信託(ETF)を利用することで債券へ投資します。

ただ、債券価格は変動します。この理由として、金利が大きく影響するからです。デフォルトリスクによっても債券価格は変わるものの、多くの場合は金利が理由となって債券の価値が変動します。債券が売られると利回りが高くなるのです。

また金利は政策金利や景気の状況によって決まります。そのため素人の個人投資家は大不況が起こった後に債券を買うのをはめましょう。そうではなく、不景気がくると予測できるときに債券を購入しなければいけません。つまり、何年も好景気が続いた後に債券への投資を検討しましょう。

金利と債券価格が反比例するのは理由があります。また金利と債券の関係を理解すれば、いつ債券へ投資すればいいのか理解できるようになります。個人投資家は金利と債券の関係を学び、債券へ投資するようにしましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする