法人内に多くのお金を保有している場合、資産運用によってお金を増やすことを多くの経営者が考えます。ただ、このとき気になるのが税金です。法人では資産運用によって生じた利益の納税をどのように考えればいいのでしょうか。

会社で資産運用する場合、増えたお金に対して必ず課税されることになります。これは分配金(配当)でも売却益でも同様です。

また一般的には、個人だけでなく、法人であっても含み益に対して課税されることはありません。ただ金融商品によっては含み益に対して課税されるケースもあります。

会社組織で資産運用してお金を増やすとき、事前に税金の知識を理解しなければいけません。そこで、どのような税制になっているのか解説していきます。

もくじ

会社による投資収益は通常の法人税率を課せられる

儲かっている会社であるほど、法人内に多くのお金があります。内部留保している資産の中でも、現金のまま持っているのは非常にもったいないです。銀行にお金を預けたとしてもまったく資産が増えないからです。

そのため法人にて資産運用を考える経営者は多いですが、法人が投資によって儲けたお金は通常の法人税を課せられることになります。投資によって得られる利益は以下の2つです。

- 分配金(配当)

- 売却益

このうち、両方とも通常の法人税率として約30%が課税されることになります。

配当については、自動的に再投資されるようにしておけば課税は繰り延べられ、すぐに課税されることはありません。ただいつかは必ず金融商品を売却することになり、このときに儲けに対して法人税率約30%を課税されます。

・消費税は対象外

なお投資では消費税を支払うことがありません。株を購入したとしても、そこに消費税が上乗せされることはないのです。そのため投資での運用益について、法人税は課せられるものの、消費税は考えなくてもいいです。

損失が出れば損益通算や赤字の繰り越しが可能

なお個人の場合、投資で損失が出たとしても通常の所得と損益通算をすることができません。一方で法人の場合、会社の活動で出たすべての損失は損益通算できるようになっています。個人のように税率が一律で約20%ではないものの、損益通算できるのは優れています。

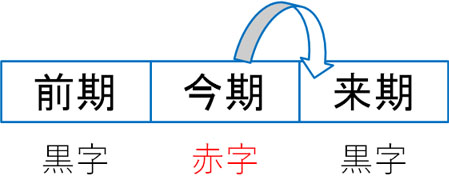

また本業の儲けと投資での損失を合計した結果、赤字になってしまう法人もあります。この場合、赤字の繰り越しが可能になります。以下のように、法人では赤字(繰越欠損金)を利用して、来期の黒字と相殺できるようになっています。

もちろん投資であるため、損失が出るのは好ましくありません。ただ絶対に儲かる投資は存在しません。そうしたとき、法人であれば投資で損失が出たとしてもこのように損益通算や来季への繰り越しが可能というわけです。

節税ではなく、お金を増やすことを考える

なお法人で資産運用をするときの税制について、節税を考えてはいけません。投資によって法人が節税をするのは実質的にほぼ不可能だからです。

「法人にて終身保険に加入してお金を増やした後、死亡退職金によって節税&事業承継する」という、節税と資産運用を組み合わせる方法はあるものの、これはレアケースです。通常、資産運用と節税を同時に行うことはできません。

資産運用というのは、税引き後のお金を利用して行います。そのため通常、節税とは関係性がありません。

含み益(運用益)に課税されるかどうかを理解する

一方で法人では、運用益に対する課税についても理解しなければいけません。原則として、法人が保有する有価証券などの金融商品について、含み益に対して課税されることはありません。会社が有価証券を保有するのは普通であり、例えば子会社の株価が上昇したとしても含み益への課税はありません。

これは上場株式であっても同様であり、含み益に対して課税しないのが原則です。

ただこうした原則はあるものの、短期売買がメインの目的となる金融商品については含み益に対する課税があります。金融商品としては株・投資信託や生命保険、FX、仮想通貨などがあります。このうち、法人では含み益に対して以下のような税制になっています。

| 個人 | 法人 | |

| 株・投資信託 | 課税なし | 課税なし |

| 生命保険 | 課税なし | 課税なし |

| FX | 課税なし | 課税あり |

| 仮想通貨 | 課税なし | 課税あり |

このように株・投資信託や生命保険によって運用益が膨らんだとしても、含み益に対して課税されることはありません。配当を受け取ったり売却益が出たりしたときのみ、法人税を支払うことになります。

一方でFXや仮想通貨については注意が必要です。これらの金融商品だと、含み益の状態であっても課税されます。一般的に法人では、FXや仮想通貨の取引をするべきではないといわれています。この理由は単純であり、含み益への課税によって会社が傾く可能性があるからなのです。

例えばビットコインの場合、以下のように1~3ヵ月ほどで資産価値が半分ほどに減るのは一般的です。

そのため資産価値が高いときに決算を迎え、その後に仮想通貨の価値が暴落すると「仮想通貨を売っても大きな現金を用意できないにも関わらず、税金は異常に高額」という状態に陥ります。こうして破産した会社はたくさんあります。

法人の資産運用で優れるのは株や投資信託、生命保険

こうした日本の税制を考えると、法人での投資は株・投資信託または生命保険が向いているといえます。含み益に対して課税するという凶悪な税制があるため、法人にてFXや仮想通貨を用いた投資をするのはまったくおすすめできません。

また一般的には、株・投資信託や生命保険で資産運用するとはいっても、法人だとリスクの高い投資法は不適です。お金が必要になったとき、リスクの高い投資商品では資産価値が減っており、投資額よりも少ないお金が返ってくる可能性があるからです。

ただ日本国内にある金融商品は内容が乏しく、生命保険は利回りが低すぎるため、投資信託くらいしか投資先がありません。ただ投資信託は基本的に株が投資対象なので、不景気のときに資産価値が暴落します。

こうした理由から、法人の資産運用では通常、海外の金融商品を利用します。海外の投資商品は多くが保険商品として設計されており、最もリスクの低い海外生命保険であっても年利4%で資産が増えていきます。増えたお金については前述の通り法人税の支払いが必要であるものの、元本確保によってお金が増えるのです。

税制や投資商品を理解すれば、法人が資産運用するとき、どのような投資が最適なのか分かるようになります。

投資による法人への課税制度を理解する

日本に住んでいる以上、すべての個人や法人は利益を作ると課税されます。これは資産運用であっても同様であり、株や生命保険、FX、仮想通貨などへの投資によって利益を作った場合、必ず日本で納税しなければいけません。

このとき通常の法人税となり、税率は約30%です。消費税は課せられないものの、こうした税金を支払いましょう。また損失が出た場合、損益通算や赤字の繰り越しが可能です。

なお法人でFXや仮想通貨の取引をする場合は注意が必要です。たとえ金融商品を売却していなかったとしても、含み益に対して課税されるからです。こうした税制を考慮すると、会社がFXや仮想通貨で投資をするのは不適と分かります。

会社が内部留保の現金を利用して投資をする場合、事前にどのような税制になっているのか理解しましょう。そうすれば、法人での正しい投資法が分かります。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする