一般人よりもお金をもっている人として、中小企業の経営者や医師(開業医・勤務医)が該当します。高税率によって多くのお金を国に払う必要があり、実際のところ手取りは少なくなるものの、これらの人は他の一般人よりは金持ちであるため一応は富裕層になります。

そのため、一般人に比べると投資できるお金がたくさんあり、正しく資産運用をすれば資産10億円以上の超富裕層になることも可能です。

それでは経営者や医師はどのように資産形成をすればいいのでしょうか。こうした人たちは日々の仕事で忙しいため、頻繁にトレードするよりも、放置で勝手に資産が増える状態が望ましいです。そのため、仕事が忙しくても問題ない投資法が優れています。

正しく資産運用をすれば、完全放置であっても低リスクで年8~12%の利回りを得るのは難しくないです。そこで経営者や医師に適した資産運用の方法を解説していきます。

もくじ

経営者や医師は入金力が非常に高い

一般人に比べて中小企業の経営者や医師はお金を稼ぐ能力が高いため、入金力が非常に高いという大きなメリットがあります。そのため、資産形成が容易というわけです。

また正しく資産運用をすれば、年利8~10%は圧倒的に簡単です。そのため複利で資産が増えていくというわけです。

一般人であれば、1000万円の資産を作るのであっても非常に大変です。例えば、年利を8%と低めに見積もり、月3万円を投資するとします。この場合、以下のようにお金が増えていきます。

| 経過年数 | 元本 | 資産額 |

| 5年 | 180万円 | 約221万円 |

| 10年 | 360万円 | 約552万円 |

| 15年 | 540万円 | 約1045万円 |

| 20年 | 720万円 | 約1778万円 |

| 25年 | 900万円 | 約2872万円 |

| 30年 | 1080万円 | 約4500万円 |

月3万円であっても資産形成はできるものの、入金するお金が少ないため、30年後であっても億の資産を作ることはできません。

一方で経営者や医師であれば、月15万円を投資に回すのは何も難しくないはずです。月15万円というのは、要は年180万円です。稼ぐ能力が低かったり、豪遊していたりする人を除き、経営者や医師(開業医・勤務医)で年180万円を投資できない人はいないはずです。

この場合、同じように年利8%と仮定すると、月15万円を投資したとき以下のように資産が増えていきます。

| 経過年数 | 元本 | 資産額 |

| 5年 | 900万円 | 約1109万円 |

| 10年 | 1800万円 | 約2762万円 |

| 15年 | 2700万円 | 約5225万円 |

| 20年 | 3600万円 | 約8894万円 |

| 25年 | 4500万円 | 約1億4360万円 |

| 30年 | 5400万円 | 約2億2504万円 |

このように月15万円(年180万円)を積立投資する場合、将来は億の資産を作ることができます。例えば30年後だと投資元本は5400万円であるものの、それが2億2000万円以上に化けるというわけです。

超富裕層になるためには積極的な投資が必要

実際のところ、超富裕層になるためには積極的な投資が必要です。私の場合は会社経営をしていますが、周囲の経営者や医師をみても、事業のみで裕福になった超富裕層はほとんどいません。

「上場会社を作った」などの例外を除き、普通は「仕事をして稼ぎ、それらのお金を資産運用によってお金を増やす」ことが超富裕層になるための近道というわけです。日本はたくさん稼ぐと半分以上が税金なので、仕事だけでなく、投資によって増やさなければいけないのです。

なお先ほど、積立投資での資産形成について触れました。これが毎月の積立ではなく一括投資の場合、例えば年利8%であれば、年数経過によって以下のようにお金が増えていきます。

- 10年後:約2.16倍

- 15年後:約3.17倍

- 20年後:約4.66倍

- 25年後:約6.85倍

- 30年後:約10.06倍

一般人の場合、入金力が弱いので大きな変化はないです。例えば10万円を投資して倍になったとしても、20万円にしか過ぎないのです。

一方で経営者や医師であれば、1000万円を投資すれば倍になることで2000万円になります。多くのお金を投資できるというのは、それだけ有利なのです。また年数経過によって加速度的にお金が増えていくため、複利の力を利用しなければいけません。

3億円以上を貯めれば将来のリタイア生活の準備は完了する

なお投資可能な資産額はあなたの稼ぎによって異なるものの、先ほどのシミュレーションを確認すると、経営者や医師が億の資産を築くのはまったく難しくないと気づきます。一般人では難しいものの、お金を稼げる人の場合は例外的に簡単なのです。

このとき、少なくとも3億円以上の資産を作れば将来にリタイア生活をするための準備は完了します。高税率の日本で3億円以上を仕事だけで貯めるのは大変であるものの、資産運用を組み合わせれば難しくありません。

また3億円以上の金融資産について、利回りを圧倒的に低く見積もり年利5%と仮定しても、年1500万円でお金が増えていきます。その人の生活水準にもよりますが、リタイア生活で年1500万円を使えれば十分なはずです。いずれにしてもリタイア生活が可能な下地ができるというわけです。

実際のところ、経営者や医師で早期リタイアを考えている人は稀です。私についても、いまではリタイア可能な資産を作っているものの、可能な限り働きたいと考えています。

ただ経営者は将来もビジネスが好調かどうかわかりませんし、医師についてもずっと働けるとは限りません。そうしたときであっても、投資によって高額な資産を構築しておけば、たとえ働くことができなくなったとしても安泰というわけです。

経営者や医師に適している資産運用の方法

それでは、経営者や医師にとって適している資産運用の方法としては何があるのでしょうか。これについては、必ず以下の条件を満たす必要があります。

- 何もしなくても勝手にお金を生んでくれる投資

- 面倒な作業がほとんど発生しない資産運用

経営者や医師は本業があるため、資産運用に長い時間をかけることはできません。トレーダーのように頻繁な売買をしたり、企業分析に長い時間をかけたりすることはできないのです。

そのため、特に勉強をしなくてもほぼ確実に増える資産運用を検討しましょう。有名な投資法としては、例えば以下があります。

S&P500への株式投資は一般的

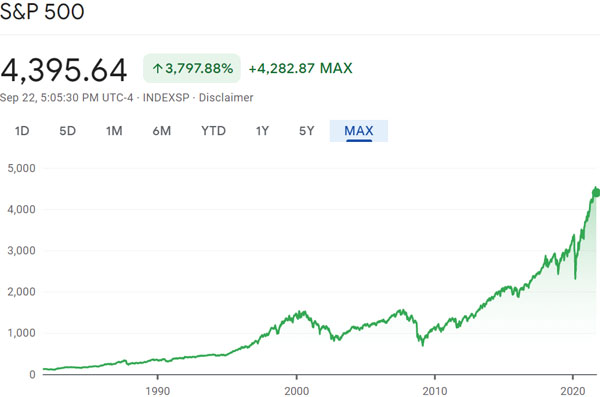

あらゆる投資法の中でも、最も一般的であり、さらにはほぼ確実に資産が増える投資先としてS&P500が知られています。アメリカのトップ500社に投資するインデックスファンドがS&P500です。

以下のように、長期的に株価が増え続けています。

配当を含めると、S&P500の平均年利は8~10%です。そのためS&P500へ投資し、後は寝かせておくだけで勝手に資産が増えていくのです。

注意点として、S&P500以外のインデックス投資を考えてはいけません。例えば日本株や中国株、その他の新興国株はほぼ株価が上昇しておらず、むしろ損をするリスクのほうが高いです。そのため完全放置での資産増を目指す場合、S&P500への投資にしましょう。

不動産投資は好き嫌いが分かれる

またお金持ちの人にとっては、不動産投資も広く知られている投資法になります。日本での不動産投資は人によって好き嫌いが分かれるものの、一般的な投資法でもあります。

なお好き嫌いが分かれる理由としては、不動産投資では以下が必要になるからです。

- 不動産投資をかなり勉強しないといけない

- 流動性が悪く、失敗すると損失が大きい

- 実質利回りはそこまで高くない

- メンテナンスなど、行うことが意外とある

不動産で優れる物件はほとんどないですし、仲介業者はウソをつくのが基本なので、騙されないように自ら勉強しなければいけません。不動産は株や債券とは異なり、流動性が悪く、投資した後にすぐ売ることができないのです。

またS&P500であれば、過去60年以上の実績より、平均年利8~10%とわかっています。ただ不動産投資の場合、例えば「表面利回り10%、実質利回り3~4%」などの物件へ投資しても、年3~4%ほどでしかお金が増えません。また管理会社を利用するにしても、メンテナンスなど行うことは意外とあります。

そのため、不動産投資はすべての人におすすめできる投資法ではありません。ただ挑戦したい場合、このような資産運用の方法も可能です。

ヘッジファンドを活用するオフショア投資は優れる

なおS&P500への投資というのは、積立投資に向いています。このとき一括投資が可能な場合、ヘッジファンドを利用するとより効率的に資産を増やすことができます。

もちろん日本で募集されている詐欺のヘッジファンドではなく、「投資コード(ティッカー)が公開されており、会計監査を受けており、100%の確率で詐欺のない海外のヘッジファンド」を利用します。ヘッジファンドによって投資戦略は異なるものの、一括投資が可能なのであれば最も優れる資産運用法になります。

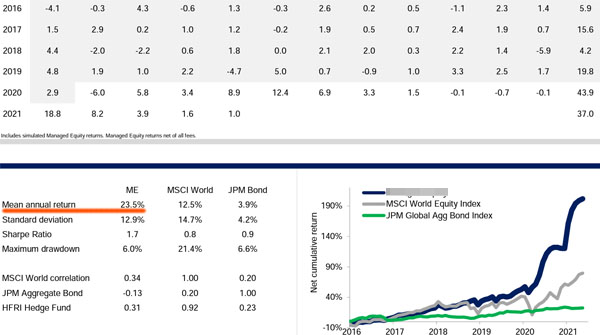

例えば以下は、ロング・ショート戦略を採用しているハイリスク・ハイリターンのヘッジファンドです。

株に対してロング(買い)とショート(空売り)の両方をすることで、不景気であっても資産を増やすヘッジファンドです。このヘッジファンドの場合、平均年利は23.5%であり、年間のボラティリティ(変動リスク)は12.9%と高いです。

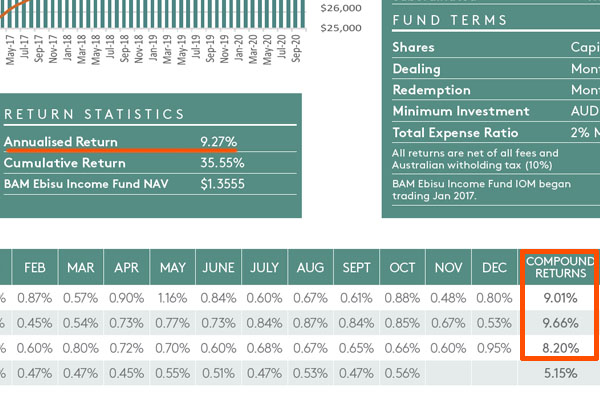

一方で低リスクのヘッジファンドも存在します。例えば株や債券に投資をしないヘッジファンドの場合、低リスクにて資産を増やすことができます。例えば以下は、不動産ローンを提供しているヘッジファンドのファクトシートです。

このファンドへ投資する場合、平均年利は9.27%です。高利回りは無理であるものの、不景気であってもこのような年利によってお金を増やすことができます。

このような投資が可能であるため、一括投資が可能な場合、経営者や医師についてはヘッジファンドへの投資が優れた投資法になります。積立投資だけでなく、一括投資をすれば、より高額な資産を築けるのです。

なおヘッジファンドへ投資する場合、税金がほとんどないタックスヘイブン(オフショア地域)にて、オフショア投資口座を開設しなければいけません。この場合、3万米ドル(約300万円)以上の投資資金が必要です。

一般人であれば、3万米ドルを一括投資するのは厳しいです。一方で経営者や医師であれば簡単であるため、一般人に比べるとヘッジファンドへの投資は有利になりやすいです。

法人を用いたタックスヘイブンでの低リスク投資は普通

なお勤務医であれば無理であるものの、中小企業の経営者や開業医であれば、自分の法人を保有しています。この場合、法人内に使わない内部留保のお金があるのであれば、資産運用によって積極的にお金を増やすようにしましょう。

法人経営の場合、ハイリスクの投資は微妙です。そこで低リスクの投資をすることによってお金を増やしましょう。ハイリスク投資が無理なので株式投資は微妙ですし、不動産投資会社を除いて不動産投資をしてもいけません。

そのため法人での資産運用というのは、必然的に低リスクのヘッジファンド投資に限られます。オフショア投資としてヘッジファンドを活用し、年利8~12%で会社の資産を増やしましょう。

一般的な株式会社は当然として、医療法人であってもオフショア投資であればヘッジファンドへ投資可能です。ヘッジファンドへ投資するとき、保険商品としてお金をタックスヘイブンに預けることになるため、非営利性の医療法人であってもオフショア投資が可能というわけです。

超富裕層になるためには資産運用が必要

中小企業の経営者や医師の場合、一般人よりもお金持ちであることは確かなので、富裕層であると判断できます。ただ富裕層ではあっても、資産が数億円ある超富裕層である人は少ないです。どれだけ稼いでも、高税率の日本ではお金がたまらないからです。

そこで必ず資産運用を組み合わせましょう。私も会社経営をしていますが、高額な資産を作れた一番大きな理由が「投資をしていた」からです。「会社を上場させた」などの例外を除き、結局のところ資産運用をしないと数億円の資産を作るのは難しいのです。

このとき、仕事の忙しい経営者や医師にとって最も優れる投資先がS&P500とヘッジファンドです。この2つについては、特に勉強せずお金を投資したとしても、長期的に将来はほぼ確実にお金が増えると約束されている投資先になります。

こうした投資を利用して、年利10%ほどで資産運用をしましょう。そうして投資を続けていれば、将来は超富裕層として何億円もの資産を築き、投資によって何もしなくても年に数千万円のお金が生まれる下地を作ることができます。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする