海外積立投資をするとき、投資先の金融機関の一つにコーンヒル(Cornhill)があります。ただ、コーンヒルはあらゆるオフショア金融機関の中でも、異常なほど手数料が高額なことで知られています。そのため、手数料負けしてほぼ確実に元本割れします。

また、日本人が加入できるIFA(代理店)が一つしかありません。そのため、代理店に不満を持ったとしても変えることができません。

このように負の側面しかないため、オフショア投資の中でもコーンヒルに投資し続ける意味はありません。損をする未来が見えているからです。

ただ、紹介者に騙されてコーンヒルと契約してしまった人もいるでしょう。その場合、素早く解約したり乗り換えをしたりするようにしましょう。ここでは、「どのようにしてコーンヒルを解約すればいいのか」について、手数料や解約方法を含めて解説していきます。

もくじ

コーンヒルは投資詐欺に近い商品

オフショア投資は非常に優れた資産運用の方法です。ただ、中には詐欺まがいの手法によって勧誘する人がいるのも事実です。

そうしたとき、コーンヒルでは以下のような手数料を取られます。

- 年間管理手数料+年間投資顧問料:1.5%

- 投資時の購入手数料:8.6%

つまり、コーンヒルへ投資するとその時点で購入手数料として8.6%が差し引かれ、さらには年間手数料として1.5%が時価総額の全体にかかってきます。ここから、仮に年利10%以上で資産運用できたとしても、資産が増えにくいことを容易に想像できると思います。

また実際のところ、毎年のように年利10%を実現できるわけではありません。ときにはマイナス運用になることもあります。そのため、ほぼ確実に手数料負けして元本割れするようになるのです。

コーンヒルは手数料が高いため、加入すると高確率で資産を減らすようになります。そのため、「コーンヒルへの投資を勧める人=詐欺」だと認識するようにしましょう。

なお、コーンヒル自体は決して詐欺会社ではありません。ただ、手数料率が高いために結果として資産を減らす手数料金体系になっているのです。

解約返戻金(解約金)は解約手数料に左右される

それでは、このときの解約返戻金(解約金)はどのようになるのでしょうか。これについては、解約手数料に左右されると考えましょう。

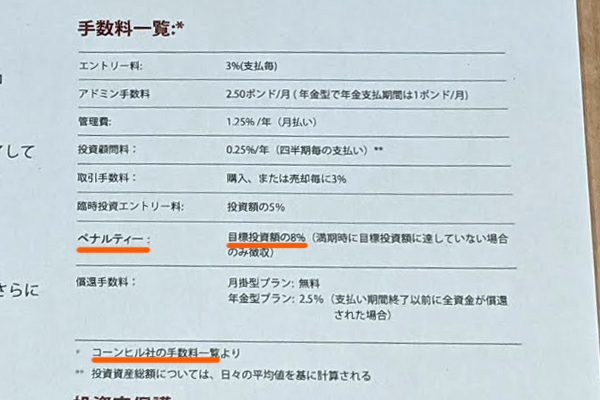

コーンヒルの解約手数料はそれなりに高いです。以下のようにコーンヒルが公表している資料に解約手数料が掲載されています。

これには、「解約時のペナルティーとして目標投資額の8%」となっていることが分かります。

例えば、月3万円で20年の投資をするとします。その場合、目標投資額は「月3万円 × 12ヵ月 × 20年 = 720万円」です。これの8%であるため、57.6万円が解約手数料です。そのため、これ以上の金額が評価額として貯まっていなければ解約金として返ってきません。

コーンヒルの場合、手数料が高くてマイナス運用になる確率が非常に高いにも関わらず、解約手数料も高額な設定になっているのです。

減額・停止や引き出しではなく解約がいい

なお、中には解約でなく「減額・停止や引き出し」を検討する人がいるかもしれません。ただ、減額・停止をしたとしても年間の管理手数料はずっとかかるようになります。

また引き出しをしてもいいですが、お金を引き出すときは3%の手数料を課せられます。つまりお金を預けるときに8.6%の手数料を取られるにも関わらず、お金を引き出すときはさらに手数料を取られてしまうのです。

そのため減額・停止や引き出しを考えるのではなく、コーンヒルでの海外積立投資は潔く諦めて解約するようにしましょう。

意味のない投資を塩漬けしていても仕方ありません。そうではなく、将来のために解約返戻金を取り戻すことを考えましょう。

ニューライフスタイル(New Lifestyle)の解約方法

それでは、実際にコーンヒルを解約するときはどのような解約方法になるのでしょうか。コーンヒルの投資商品としては、ほぼニューライフスタイル(New Lifestyle)になります。ニューライフスタイル(New Lifestyle)を解約するとき、IFA(代理店)を経由するようにしましょう。

紹介者やIFA(代理店)へ連絡すれば、解約書類を送ってくれるようになります。

海外の金融機関であるため、契約書類は当然ながら英語表記です。また金融契約の解約書類なので、英語に堪能な人であってもどこに何を記載すればいいのか見当が付きません。

そのため、「IFA(代理店)とやり取りしながら何を書けばいいのか聞き出し、解約の手続きを進めていかなければいけない」と考えましょう。

・日本の銀行を記載すれば問題ない

なお、このときの解約書類に記載するお金の受け取り先については、日本にある銀行口座を記載すれば問題ありません。SWIFTコードなど、普段は聞きなれないものを調べて記載する必要はありますが、あなたがメインで使っている銀行名を記載すれば大丈夫です。

オフショア投資なので米ドルなどで投資をすることになりますが、日本の銀行へ送金されるときはそのときの通貨レートで計算され、日本円にて振込されるようになります。そのため、海外や日本国内に米ドル口座を保有しておく必要はありません。

IFAが不明だと解約の仕方が分からない

なお、このときはあくまでもIFA(代理店)へ連絡するのが基本です。ただ残念ながら、コーンヒルへの投資はほぼ確実に元本割れする手数料体系になっているため、コーンヒル(Cornhill)の紹介者は詐欺まがいの人ばかりで真っ当な人物がいません。

そのため実際のところ、契約して数年ほどが経過したら連絡を取れなくなっていることがよくあります。

また、申し込みをしたIFA(代理店)の所在がどこにあるのか不明なケースは多いです。そうなると、自分だけの力で解約するのが非常に難しくなります。

その場合、最後の手段として解約代行サポートの活用があります。紹介者と連絡を取れず、どのIFAから申し込みをしたのか不明であったとしても、問題なくコーンヒルを解約することができます。ちなみに当サイトでも解約代行サービスを提供していますが、解約成功率は100%です。

他の金融機関へ乗り換えをする

なお、コーンヒル(Cornhill)はあらゆる金融機関の中でも最高レベルで手数料が高いために資産が増えない仕組みになっています。ただ、正しく金融機関を選んで優良IFAを選定し、海外積立投資を実践すれば問題なく年利10%以上の実現が可能になります。

もちろんコーンヒルのような高額な手数料ではなく、妥当な手数料率の金融機関です。例えば、以下のような保険会社がオフショア投資で有名です。

- インベスターズトラスト;手数料率は年2.5%ほど

- ロイヤルロンドン(RL360°):手数料率は年3%ほど

こうした金融機関について投資時の購入手数料の発生はなく、上記の年間手数料だけで問題ありません。なお、特別な理由がない限りは手数料率が低い他のオフショア投資会社での投資になります。

このときはコーンヒルの解約返戻金を元手に新規契約に充足させ、効果的な投資を生み出すようにします。解約手数料の部分については戻ってこないものの、それまでコーンヒルで積み立てておいたお金を原資にして、より有利な条件にて海外積立投資を行えるように調整するのです。

コーンヒルはいますぐ解約するべき

満期時まで、解約せずに積み立てを継続するべきなのがオフショア投資です。そのため、通常は「解約などをせずにそのまま続けるべき」だといえます。

しかし、コーンヒル(Cornhill)の場合は例外的にいますぐ解約したほうがいいです。これまで述べた通り、手数料が高すぎるためにほぼ確実に損をすることが確定しているからです。投資を継続するほど、損をするようになるのです。解約手数料は高額ですが、これについては勉強代だと割り切りましょう。

ただ、解約の仕方が分からない人は多いです。解約方法は単純であり、IFA(代理店)に解約したいことを告げ、手続きを進めるだけです。

しかし、紹介者と連絡を取れないなど解約できなくなっている人がいるのも事実です。その場合は解約代行サポートを活用し、解約手続きを進めたり他の金融機関へ乗り換えたりするようにしましょう。