日本ではなく海外で積立投資を行うだけで、大きくお金が増えるようになります。特に税金のかからないタックスヘイブン(租税回避地:オフショア)で資産運用すれば、資産運用額が膨れ上がるようになるのです。

そうしたとき、一般的にオフショア投資というと「現地に出向いて契約しなければいけない」というイメージがあります。

ただ実際のところ、必ずしも現地へ出向く必要はありません。渡航せず、日本国内だけで契約が完結できる金融商品もあります。実際、私が加入している海外の金融商品には日本に住みながら契約したものがいくつもあります。

これには、クレジットカード払いが可能なオフショア投資が含まれます。カード払いによって金融機関(ファンド)へ支払い、毎月の積立をしていく手法になります。そこで、「クレジットカード払いには、どのような注意点があるのか」について確認しながら、カード払いによるオフショア投資を解説していきます。

もくじ

日本に住みながら、渡航なしで契約できる

オフショア投資では無駄に香港視察セミナーなどに参加する人がいます。もちろん、現地に渡航しなければ契約できない金融商品が存在するのは事実です。特にオフショア保険(生命保険)に加入することを考える場合、現地の病院で診察を受けなければいけないケースがあります。

ただ、投資信託としてお金を単に積み立てるだけの方法であれば、必ずしも海外の銀行口座をもつ必要はないですし、現地に出向く必要もありません。

つまり、日本に住んでいながら契約することができるのです。

しかし実際に資産運用してもらうためには、海外の金融機関(ファンド)にお金を送らなければいけません。毎月、お金を支払うことで積立をしていくのですが、国内銀行から海外送金するとなると非常に手数料が高額になります。

そこでクレジットカードを活用します。クレジットカード払いであれば、毎回高額な海外送金の手数料をあなたが負担する必要はありません。難しい手続きなく、すぐにカード払いによる積立投資が可能になります。

カード払いで海外での投資信託が可能な実例

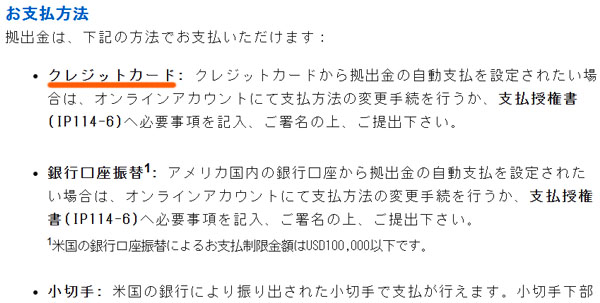

例えば、以下はオフショア投資会社の公式サイトにある文言になります。

日本人に非常に人気な保険会社ですが、このようにクレジットカードによる支払いが可能になっています。銀行振替も可能ですが、海外に米ドル口座を保有している日本人は少ないです。そのため、必然的にクレジットカード払いになります。

また、私も海外積立を利用しているわけですが、当然ながらクレジットカード払いを選択しています。参考までに、以下が私のオフショア投資会社での管理画面です。

このように私のクレジットカードを登録することで、毎月の支払いを行えるようになっていることが分かります。

カード手数料は保険会社(ファンド)によって異なる

このとき、金融機関にクレジットカード払いをすることでお金を積み立てていくわけですが、保険会社(ファンド)によってはクレジットカードの手数料を取ることがあります。

どれくらいの手数料になるかというと、一般的には0.5~1%です。つまり支払ったお金のうち、0.5~1%が差し引かれてお金が積み立てられていくことになります。

投資の世界において、0.5~1%の違いは非常に大きいです。オフショア投資の場合、年利10%以上を目指すようになります。このとき、例えば100万円を年利10%で40年運用する場合、約4,525万円になります。一方で年利9%なら約3,140万円です。

わずか1%と思うかもしれませんが、この1%によって将来は1,400万円ほどの違いが生まれます。そのため、クレジットカードの手数料問題は大きいと考えましょう。

・クレジットカード手数料ゼロの金融機関が優れる

そうしたとき、クレジットカードの手数料ゼロでオフショア投資が可能な金融機関が存在します。こうした保険会社に投資をすれば、手数料なしに全額をそのまま海外積立投資として積み立てることが可能になります。

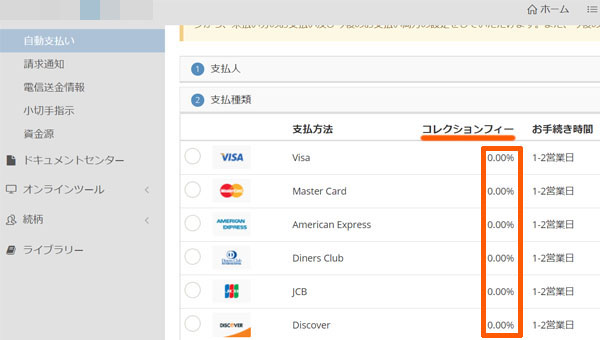

例えば、以下はオフショア投資会社にログインしたときの私の管理画面の一部です。

このように、どのカード会社で支払ったとしても手数料はゼロになっています。オフショア投資では手数料も非常に重要な要素になるため、どのような手数料が引かれているのか事前に確認する必要があります。

インベスターズトラスト、ロイヤルロンドン(RL360°)でポイントが貯まる

なお、日本人が日本に住みながらオフショア投資を行う場合だと、多くの人がインベスターズトラスト(Investors Trust)やロイヤルロンドン(RL360°)などの保険会社に投資をすることになります。

こうした保険会社の場合、クレジットカード払いが可能です。そのため香港やシンガポールなど、タックスヘイブンの地域へ渡航なしに契約することが可能です。要は、手軽に海外で資産運用できるのです。

そうしたとき、インベスターズトラストもロイヤルロンドンもクレジットカード手数料がかかりません(一部例外あり)。

カード手数料がないため、全額がそのまま積み立てられます。しかも、このときはクレジットカード会社が独自に付与しているポイント・マイルが付きます。クレジットカード還元率によって付与されるポイントは異なりますが、例えば還元率1%のクレジットカードなら、海外積立投資をすると1%分のお金が単利で増えていくと考えることができます。

仮に月3万円を投資すれば年間で36万円の支払いになります。還元率1%なら「年間36万円 × 1% = 3,600円」のポイントが貯まります。

クレジットカードを使えば各種ポイントやマイルが貯まります。こうしたことを考えると、オフショア投資でのカード払いは単に資産運用によってお金を増やせる以外の副次効果もあるのです。そのためたとえ海外口座を有していたとしても、口座振替ではなくクレジットカード払いを選択するといいです。

クレジットカード変更はいつでも可能

なお、クレジットカード払いを利用するので当然ながら注意点も存在します。そうしたとき、「カード変更をどうすればいいのか」は気になるポイントの一つです。

海外積立投資は10年や20年など長期にわたって投資するのが基本です。そうしなければ複利でお金が増えず、意味ないからです。

ただクレジットカードについては有効期限があります。そのため、必ずどこかのタイミングでクレジットカードの更新をしなければいけません。また、単純に登録しているクレジットカードについてカード変更したいと考えることも多いです。

これについては問題なく、インベスターズトラストやロイヤルロンドンを含め、カード払い可能な金融機関だと基本的にどこも問題なくカード変更できるようになっています。

オフショア投資会社でのクレジットカード変更例

それでは、どのようにしてクレジットカード変更をすればいいのでしょうか。これについては契約した代理店(IFA)に連絡してもいいし、公式サイトから自分でログインしてカード変更しても問題ありません。

例えば私であれば、既に示した通りオフショア保険会社と契約し、カード払いによって投資信託をしています。

そうしたとき、私が契約したオフショア保険会社であれば会員サイトにログインした後、以下の部分からクレジットカード変更が可能になっています。

会員サイトにこのようなカード情報の変更ページがあります。そのため、オフショア投資をした後にクレジットカード変更や更新をする場合、契約した代理店に問い合わせてもいいですが、面倒であれば自ら会員サイトへログインして必要な手続きを済ませてしまえば問題ありません。

カード払いの限度額には注意

なお、クレジットカードでの支払いになるので「更新が必要になる」ことはデメリットの一つになります。

手数料なしにカード会社独自のポイントが貯まりますし、海外口座を保有せず現地への渡航なしに海外積立投資が可能になります。ただ、滞りなく支払いできるように調節しなければいけません。

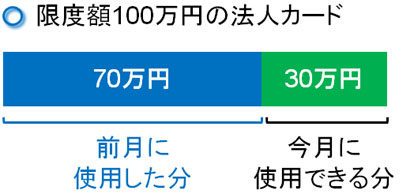

そうしたとき、クレジットカード払いを選択するときはカード変更や更新のときに限らず、限度額にも注意するようにしましょう。クレジットカードごとに「限度額100万円まで」などのように利用可能額(利用限度額)が決められています。

限度額とは、ザックリいうと「2ヵ月ほどで利用できるカード利用枠」と考えれば問題ありません。例えば、限度額100万円のクレジットカードで前月に70万円を利用した場合、今月で利用できるのは30万円までになります。

クレジットカードは限度額以上のお金を決済できません。そのため、カードの利用枠を使ってしまうと決済できず、積立投資がストップしてしまいます。有効期限に限らず、こうした利用限度額に注意してカード払いを活用するようにしましょう。

ちなみに限度額いっぱいになってしまった場合、カード会社に連絡して早期返済をするなど対策が必要になります。またうまくカード払いできず、積立投資ができなかった月がある場合、「会員サイト上にログインして支払いをする」などの対処が出てきます。

カード払いで渡航せず、日本で海外の投資信託を行う

海外の金融商品を購入し、資産運用するにしても、必ずしも海外(香港など)へ渡航したり海外口座を保有したりする必要はありません。また海外送金をしなくても問題なく、クレジットカード払いによって海外積立投資が可能です。

オフショア投資をするとき、金融機関(ファンド)への送金でクレジットカード払いが可能であるため、日本に住みながら渡航なしに保険会社との契約・支払いが可能になっています。

このときオフショア投資では、できるだけカード手数料なしの保険会社を選びましょう。わずか数パーセントの違いが将来の資産運用額に影響してくるからです。

しかもカード手数料ゼロであると、カード会社が独自に付与してくれるポイントの分だけ得をすることになります。クレジットカード変更や限度額には注意しなければいけないものの、海外積立投資ではカード払いだと得をします。

ここまでのことを理解し、クレジットカード払いを活用しながらも資産運用を積極的に実施するようにしましょう。日本では考えられないほど資産が増える金融商品が海外の投資信託であるため、カード払いによって毎月少しずつ積立をするといいです。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする