ヘッジファンドが行う投資戦略の一つにディストレスト戦略があります。企業価値が著しく低くなっている会社の株や債券へ投資し、その後の値上がり益を狙うというものです。

企業価値が著しく低いというのは、完全に倒産する一歩手前であることを意味しています。そのためあらゆる投資法の中でも圧倒的にリスクが高く、ハイリスク・ハイリターンの投資戦略なのがディストレスト戦略です。

なぜ、破綻している会社に対して投資するヘッジファンドがいるのでしょうか。また、具体的にどのような投資戦略なのでしょうか。

非常に専門性が高く、難しい投資方法がディストレスト戦略です。そこで、ディストレスト戦略の内容を解説していきます。

もくじ

経営破綻している会社に投資し、利益を得る投資戦略

ディストレスト(Distressed)には「行き詰った」という意味があります。要は、経営の行き詰まりを意味しています。法人経営は調子の良いときがあれば、悪いときもあります。そうしたとき、中小企業に限らず大企業であっても破綻してしまうことがあります。

過去、大企業が破綻することで消えていった事例はたくさん存在します。こうした会社は社債を発行していることが多く、私たちは証券会社を通じて購入できます。また、上場している会社について株を購入することができます。

破綻寸前の会社というのは、当然ながら株価は地に落ちています。債券価格も同様に、底辺に落ちているというわけです。ちなみに、破綻した会社の社債をディストレスト債といいます。

そこで、企業価値が著しく落ちている株や債券に投資をすることによって、後で大きなリターンを得ようとするのがディストレスト戦略です。

ディストレスト債に投資し、安く社債を購入する

債券というのは、需要と供給のバランスによって債券価格が決まります。例えば会社が破綻してしまった場合、社債は紙くずになってしまうリスクが高いです。そのため多くの人は破綻企業の債券を売りたいと考えます。

ただ、破綻した会社の社債を購入したいと思う人はほとんどいません。そのため債券価格が暴落し、ディストレスト債の価格は低くなります。

一方で債券価値は落ち、会社は完全倒産の手前であるため、以前と同じ年利で社債を購入してくれることはありません。そのため、破綻した会社では社債の年利が高騰します。

そこでディストレスト戦略では、敢えてディストレスト債に投資をします。会社が破綻せず、回復してくれれば、債券価格は大きく上昇します。また社債価値が低いとき、多くの金利収入を得ることができます。そのためうまくいけば、ディストレスト債で大きく儲けることができます。

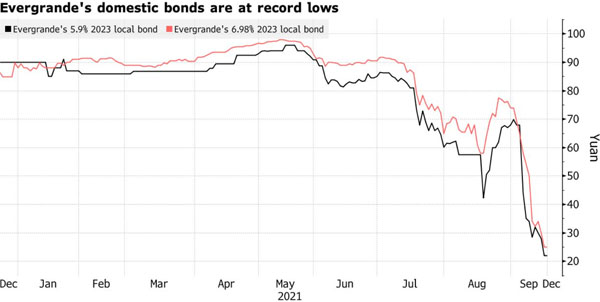

例えば以下は、中国にある巨大な不動産会社・中国恒大集団(英語名:Evergrande)が社債の利払いをすることができず、経営破綻したときの社債価格の推移です。

このように、ディストレスト債として社債価格は5分の1ほどに落ちています。一般的な投資家では、こうした債券に投資することはありません。ただ、ディストレスト戦略ではディストレスト債に投資するというわけです。

株を購入し、企業再生させて株を売る

またディストレスト債だけでなく、株へ投資することによって大きなリターンを得ることも頻繁に行われます。債券価格だけでなく、株価も地に落ちているからです。

参考までに、先ほど紹介した中国恒大集団(Evergrande)が破綻したとき、過去の株価の推移は以下のようになります。

上場前の株価の半分以下に落ちています。また最高値と比べると、20分の1以下の株価です。経営破綻した会社の株価というのは、このように地に落ちるというわけです。

そこで破綻時に敢えて株を大量に購入すれば、大株主として経営できるようになります。元々は優良会社であり、経営陣が無能なためだけに経営が悪化しているのであれば、経営陣を変えることで会社が再生することはよくあります。

そこで経営破綻している会社の株式を安い価格で購入し、企業再生させた後に売ります。こうして、高額な利益を出せることは頻繁にあります。

ハイリスク・ハイリターンの投資がディストレスト戦略

ただ当然ながら、ディストレスト債や破綻寸前の会社の株に投資をするのは圧倒的にリスクが高いです。投資したお金のすべてがゼロになる可能性があるからです。

一般的な投資では、たとえ投資に失敗したとしても、半分や3分の1ほどのお金は戻ってきます。投資詐欺でない限り、株や債券を売ることによってお金を取り戻せるのです。これを損切りといいます。

一方、ディストレスト戦略で失敗すると、投資先の企業は存在しないため、株や債券は紙くずになります。こうして投資したお金が一切戻ってこず、ヘッジファンドは高額な損失を受けるというわけです。そのためヘッジファンドが採用する戦略の中でも、特にハイリスク・ハイリターンなのがディストレスト戦略です。

またディストレスト戦略においては、短期の投資ではなく数年単位の長期投資でなければいけません。破綻した企業の業績がすぐに回復することはなく、ある程度の年数がかかるのです。

例えば米リップルウッドは1988年に経営破綻した日本長期信用銀行を2000年3月に10億円で買収しました。その約5年後に日本長期信用銀行は新生銀行という名前で東京証券取引所へ再上場しました。これにより、リップルウッドは約4000億円の利益を得ることができました。

日本での新生銀行の再上場というのは、ディストレスト戦略による投資の中では最も成功した事例といえます。5年で約400倍に投資マネーが増えているため、年利は約332%です。

ディストレスト専門のハゲタカファンドが存在する

リスクが高く、高度な専門性が必要になることから、ディストレスト戦略を採用しているファンドの場合、ディストレスト専門のヘッジファンドである場合が多いです。別名でハゲタカファンドとも呼ばれています。

先ほどの日本長期信用銀行の破綻については、日本政府は8兆円の公的資金を注入していました。つまり8兆円ものお金を政府が投入しており、破綻寸前とはいえ、そうした銀行を日本政府はリップルウッドに対してわずか10億円で売却しました。

そのため日本国民からは、「日本政府は8兆円の税金を日本長期信用銀行に入れ、10億円でリップルウッドに売るというバカな決定をした」と批判されました。一方、リップルウッドはバカな日本政府を出し抜き、高額な利益を得ることができたのです。

8兆円という潤沢な現金をもつ銀行を10億円で買収できるのであれば、圧倒的に低リスクです。ディストレスト戦略はハイリスク・ハイリターンであるものの、場合によってはこうした低リスクの投資もあるのです。

ただ一般的にはディストレスト戦略はハイリスク・ハイリターンです。また企業再生などの専門知識も求められます。そのため株や債券、商品先物へ投資をするだけのヘッジファンドとは投資方法や戦略が大きく異なります。

なお一般人が行うヘッジファンド投資では、ディストレスト戦略を採用するファンドに投資することはしません。リスクが非常に高いため、一般的な投資法ではないのです。

ディストレスト戦略を採用するヘッジファンドというのは、主に機関投資家や超富裕層などの超長期投資家からお金を集めて投資をします。

ディストレスト戦略というのは、創業間もない非上場企業へ投資するベンチャーキャピタルと同じように失敗確率の高い投資法であるため、基本的に私たち一般人はディストレスト戦略のヘッジファンドに投資できないと考えましょう。

ディストレスト戦略では破綻企業の株や債券に投資する

経営破綻した会社の株やディストレスト債へ投資する方法がディストレスト戦略です。一般的なヘッジファンドとは異なり、経営に行き詰っている会社に投資をします。

そのため圧倒的にハイリスク・ハイリターンであり、ほとんどのヘッジファンドはディストレスト戦略を採用しません。ただ中には、ハゲタカファンドとして破綻企業へ積極的に投資をするファンドが存在するのです。

一般人がディストレスト戦略を採用するヘッジファンドへ投資することはありません。あくまでも、機関投資家や超富裕層などが長期投資を考えて利用するファンドです。

いずれにしても、世の中にはこうした破綻企業に対して敢えて投資をするヘッジファンドが存在します。高い専門性は必要であるものの、破綻企業の株やディストレスト債へ投資することで大きなリターンを得ることができるのです。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

このチャンネルから動画を収集できません。これが有効なチャンネル ID であることを確認してください。

Twitterでフォローする