税金がほとんどない地域としてタックスヘイブン(オフショア地域)があります。タックスヘイブンを利用する場合、ヘッジファンドへ投資することができます。

ヘッジファンドへ投資する方法として、カストディアンライフ(Custodian Life)が提供する金融商品があります。Custodian Lifeを利用することによって、全世界に存在する優れたヘッジファンドへ投資し、お金を増やしてもらうことができます。

ただ、ヘッジファンド管理口座を利用して投資するとはいっても、どのような資産運用になるのか理解している人は少ないです。また投資前はメリット・デメリットを含めて、Custodian Lifeの商品内容を学ぶ必要があります。

ヘッジファンドへの投資口座には、一括投資によって高額なお金を預けることになります。そこでオフショア投資で頻繁に利用されるCustodian Lifeの金融商品がどのようになっているのか確認していきます。

もくじ

オフショア投資ではヘッジファンドへの投資口座を作れる

通常、ヘッジファンドに投資するのは困難です。どこに優れたヘッジファンドが存在するのか不明ですし、日本の大手メガバンクで口座開設したとしてもヘッジファンドへ投資することはできません。

また日本には私募のヘッジファンドが存在するものの、すべて詐欺です。運用実態がなく、「毎月分配やマイナスリターンの年がない」など、典型的な詐欺の内容が記されているヘッジファンドばかりです。

ヘッジファンドというのは、日本の金融機関を経由して投資をするのは不可能と理解しましょう。そこで、オフショア地域にてヘッジファンドへの投資口座を開設する必要があります。

日本の場合、金融規制によってダメな投資商品しか存在しません。一方でタックスヘイブンの国であれば、どの国も金融がメイン産業です。当然ながら金融規制は存在せず、世界中のあらゆる投資商品を購入できます。タックスヘイブンを用いた投資の中でも、投資先の一つがヘッジファンドというわけです。

バミューダのカストディアンライフ(Custodian Life)の商品がEIB

ヘッジファンドへ投資するための投資口座について、タックスヘイブンの存在する保険会社によって商品名が異なります。このときカストディアンライフ(Custodian Life)が提供するヘッジファンドへの投資口座の名前をEIB(Exclusive Investment Bond)といいます。

カストディアンライフはバミューダにあります。バミューダはタックスヘイブンの一つであり、投資で儲けたお金は無税であり、法人税もありません。バミューダにあるカストディアンライフにて投資口座を開設することによって、ヘッジファンドへ投資できるようになります。

なぜヘッジファンドへ投資するときにEIBを利用する人が多いかというと、EIBからしか投資できない金融商品がたくさんあるためです。

EIBを介して、仕組債やETF、株式、債券、仮想通貨を一括で管理できます。ただ、これらはネット証券口座をあなた自ら開設して投資すれば良いです。高い手数料を支払い、タックスヘイブンにある会社を利用して投資口座を作る意味はありません。

一方でヘッジファンドについては、日本の証券会社から投資するのは不可能です。そこでカストディアンライフ(Custodian Life)のEIBを利用することによって、優れたヘッジファンドへ投資するのです。タックスヘイブンで投資口座を開設する人が多いのは、ヘッジファンドへ投資できるからです。

オフショアでの投資口座だけに特化した保険会社

オフショア投資では、カストディアンライフ以外にもヘッジファンドへの投資口座を利用できます。これら保険会社の中でも、なぜCustodian LifeのEIBを利用する人が多いのでしょうか。

カストディアンライフの場合、提供している商品はEIBだけです。一般的なオフショア保険会社の場合、投資信託による積立投資商品など、複数の金融商品を提供していることが多いです。一方、カストディアンライフはヘッジファンドへの投資口座のみに商品が特化されています。

その結果、EIBを介して世界中のあらゆる投資商品を購入できるようになっています。

オフショア投資で有名な会社としては、インベスターズトラストやRL360°があります。インベスターズトラストやRL360°について、ヘッジファンドへの投資口座の名前は以下のようになっています。

- インベスターズトラスト:Access Portfolio(ACS)

- RL360°:Personal Investment Management Service(PIMS)

ただ、これらの会社を利用してオフショア投資口座を開設したとしても、投資先の自主規制があります。例えばAccess Portfolioでは、ヨーロッパ籍のヘッジファンドしか投資できないなどの制限があるのです。優れた投資先がほとんどないため、利用する価値がありません。

投資信託を利用した積立投資であれば、インベスターズトラストやRL360°は優れています。ただヘッジファンドへの一括投資については、カストディアンライフのEIBを必ず利用しましょう。

約300万円で利用可能なEIB(Exclusive Investment Bond)

それでは、いくらの最低投資金額が必要になるのでしょうか。EIBの場合、30,000米ドル(約300万円)をカストディアンライフへ送金することによって口座開設できます。

ヘッジファンドへ投資するとなると、何千万円ものお金が必要になると考えてしまいます。ただ実際にはそうではなく、カストディアンライフを利用することによって、最低30,000ドルのお金をカストディアンライフへ海外送金することによって、ヘッジファンドへ投資できます。

多くの場合、一つのヘッジファンドに対して最低投資額は10,000ドル(約100万円)となっています。例えば30,000ドルをカストディアンライフに送金したのであれば、3つのヘッジファンドへ分散投資できます。

- 10,000ドル × 3ファンド = 30,000ドル

もちろん、より高額なお金を送金する場合、さらなる分散投資が可能です。私についてもカストディアンライフ(Custodian Life)でEIBの口座を作成し、口座開設時は以下のメールを受け取りました。

私は積極的にヘッジファンドへ投資することによって、優れた年利にて私の資産が増えていっています。他の保険会社に比べて、カストディアンライフは口座開設に必要な初期投資額は低いため、ヘッジファンドへ投資しやすいといえます。

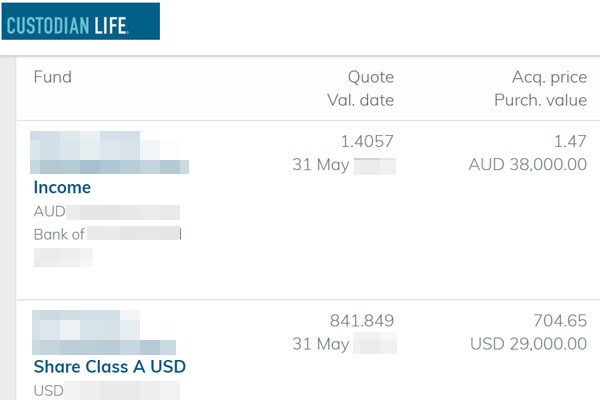

参考までに、以下は実際のカストディアンライフでの管理画面です。

こうした管理画面を利用することによって、いつでもヘッジファンドのリターンを確認できます。なお口座からの引き出しはいつでも可能です。必要なとき、投資によって増えたお金を使いましょう。

※カストディアンライフへの追加投資は10,000米ドル(約100万円)から可能です。

・保険会社だが高額な死亡保険金はない

ちなみに、カストディアンライフは保険会社に該当します。ただ保険会社とはいっても、高額な死亡保険金が出されるわけではありません。EIBというのは、あくまでも投資口座にしかすぎません。

カストディアンライフ(Custodian Life)が提供するEIBは生命保険ではありません。あなたが死亡したとき、EIBの口座に残っている時価とほぼ同額のお金があなたの家族に引き継がれるようになります。

・利用可能な投資通貨

通常、オフショア投資では米ドルで投資をします。ただ他にも、EIBではユーロやイギリス・ポンド、ノルウェー・クローネ、スウェーデン・クローナ、オーストラリア・ドル、スイス・フランを利用できます。

直接投資ではなく、オフショア投資口座を使う理由

なおヘッジファンドへ投資する場合、直接投資も可能です。つまりカストディアンライフで投資口座を作らず、ヘッジファンドへ直接送金するのです。

そうしたことが可能にも関わらず、なぜ多くの人がカストディアンライフで投資口座を開設するのでしょうか。これには、主に以下の理由があります。

- 直接投資に比べて最低投資金額が低い

- 投資ファンドの管理が容易

- 分別管理での投資が可能

ヘッジファンドへ直接投資をするとなると、高額なお金を用意しなければいけません。何億円ものお金は必要ありませんが、1つのヘッジファンドにつき100,000ドル(約1000万円)が最低投資額になることが多いです。

一方でカストディアンライフを利用する場合、一つのヘッジファンドに対する最低投資額は10,000ドル(約100万円)まで下がります。最低投資額が下がる理由としては、EIBを通して既に多くの人がそのヘッジファンドへ投資をしているからです。つまり新規ではなく、追加での投資になります。

新規では1000万円の投資が必要であったとしても、追加投資であれば100万円ほどになります。これが、直接投資に比べて初期投資金額を少なくできる理由です。

また最低投資額が低くなれば、多くのヘッジファンドへ投資できるようになるのでリスク分散でき、優れたポートフォリオを作りやすくなります。なお投資先が多くなると、管理が大変になります。そうしたとき、EIBであれば一つの管理画面ですべての投資先を確認できます。

さらにカストディアンライフでは資産の分別管理をします。つまりヘッジファンドが私的にお金を引き出すのは不可能であり、株の売買など運用指示のみ行うことができます。そのため、あなたの資産は安全に守られます。

EIBの手数料を理解する:10年以上の投資が基本

それでは、カストディアンライフを利用するときの手数料はいくらになるのでしょうか。EIBを利用するためには、以下の手数料を支払う必要があります。

- 口座維持手数料:年1.18%(11年目からは年1.01%)

- ポリシーフィー:年500ドル

- カストディーフィー:年45ドル × 投資ファンド数

- 取引手数料:45ドル(ファンドの売買ごと)

重要なのは口座維持手数料です。ポリシーフィーやカストディーフィーについては金額が固定されており、増えることはありません。また資産が大きくなれば、ポリシーフィーやカストディーフィーは無視できるほど小さい金額になります。

一方で口座維持手数料は資産残高(または、これまでの預金合計額)に対して年1%ほどが必要になり、この手数料が高額になりやすいです。

これに加えて、ヘッジファンドの購入指示を出すときに取引手数料として45ドルが必要になります。

なお10年以内に解約をした場合、解約手数料がかかります。解約手数料は「支払っていない10年目までの口座維持手数料の残り」です。例えば7年目で解約した場合、3年分の口座維持手数料が解約手数料になります。

そのため、カストディアンライフを利用する場合は10年以上の利用を考えましょう。短期での投資ではなく、長期投資によって資産を増やしたい場合のみ利用するといいです。なお短期解約のときは高額な手数料を取られものの、途中引き出しについてペナルティーはありません。

・一部解約は自由に可能

なお一部解約(お金の一部引き出し)は1,000米ドル(約10万円)から自由にできます。10年以内に口座を解約した場合、前述の通り解約手数料があります。一方で一部解約の場合、解約手数料はありません。

ただカストディアンライフの維持手数料は資産残高またはこれまでの預金合計額のうち、金額が高いほうを基準に計算します。そのため一部引き出しの金額が高額だと、口座維持手数料が非常に高くなることに注意しましょう。

例えば300万円を投資して10年以上運用し、資産が1,000万円になったとします。この場合、一部引き出しによって資産残高が700万円になる場合、700万円に対して年1.01%の維持手数料がかかります(一部解約の手数料はない)。

ただ一部解約によって口座残高が250万円になる場合、300万円(これまでの預金合計額)に対して年1.01%の維持手数料がかかります。口座残高が250万円にも関わらず、300万円を基準に維持手数料を計算されるため、口座維持手数料が高めになるというわけです。

・投資額の約3.5%はデポジットとして残す

また他の注意点として、投資額のうち約3.5%はカストディアンライフへの口座維持手数料の支払いのために残す必要があります。例えば100,000ドルを投資する場合、3,000ドルをデポジットとして口座内に現金として残し、残りの96,500ドルを利用してヘッジファンドへ投資できます。

- 100,000ドル × 3.5% = 3,500ドル

なおカストディアンライフの口座維持手数料は年1.18%のため、3年後にデポジットがなくなります。そのためカストディアンライフの口座維持手数料を支払うためには、海外送金またはファンドの一部解約が必要になります。

※カストディアンライフでは前述の通り、最低投資額が3万ドルです。ただ約3.5%のデポジットが必要になるので、3万ドルでの投資を考えている場合、3.5%分の1,050ドルや着金手数料を上乗せして合計31,100ドルほどがより正確な最低投資額になると考えてください。

投資できるヘッジファンドは低リスクからハイリスクまでさまざま

それでは、あなたが投資できるヘッジファンドとしては何があるのでしょうか。ヘッジファンドというと、ハイリスク・ハイリターンを考えてしまいます。事実、株や先物、FXを取り扱うヘッジファンドは多くのケースでハイリスク・ハイリターンです。

ハイリスク・ハイリターンのヘッジファンドの場合、年利20~30%を目指すことができます。

一方で低リスクのヘッジファンドも存在します。低リスクのヘッジファンドの場合、平均して年利10~12%ほどです。高い利率を目指すのは無理ですが、毎年確実に資産を増やしたい場合は低リスクのヘッジファンドが向いています。

どのヘッジファンドが優れているのかというと、あなたのリスク許容度次第になります。リスク許容度が大きい場合、ハイリスクのヘッジファンドへ投資すればいいです。一方でリスク許容度が低い場合、年利は低くても資産がほぼ確実に増えていくヘッジファンドへ投資するといいです。

低リスクのヘッジファンドは法人融資や不動産を取り扱う

それでは、低リスクのヘッジファンドとしては何を取り扱っているのでしょうか。こうしたヘッジファンドの場合、株や債券、先物、FXなどを利用してトレードすることはほぼありません。そうではなく、伝統的な投資とは異なる方法によって資産運用をします。

オルタナティブ投資とも呼ばれますが、例えば以下があります。

- 法人融資によって金利収入を得る

- 不動産ローンによって金利収入を得る

- マイクロファイナンスによって金利収入を得る

- 農業ローンによってお金を貸し、金利収入を得る

要は、ほぼ金利収入を得ることによって収益を出します。株やFXのように投資先の価値が値上がり(または値下がり)することはなく、一定の割合で金利収入を得るというわけです。そのため融資先の破産リスクはありますが、株や債券のような伝統的な投資商品に比べるとリスクは圧倒的に低いです。

例えば以下は、ヨーロッパにて法人に対してつなぎ融資をするファンドです。

このように、安定的に年利8~10%を得られることが分かります。ファンドが最大18ヵ月のつなぎ融資を行うことによって、法人が銀行融資を受けるまでビジネスを継続できるようにします。つなぎ融資であるため、こうした金利が高めの融資であっても多くの会社が受け入れてくれます。

またヨーロッパの超大手企業が顧客であることもあり、このファンドに対して世界中の機関投資家やファミリーオフィスが投資しています。カストディアンライフのEIBを利用すれば、こうしたファンドへ投資できるようになります。

ハイリスク・ハイリターンのヘッジファンドは株や先物取引を行う

一方でハイリスク・ハイリターンのヘッジファンドへ投資するという選択肢も可能です。ヘッジファンドによって投資成績は異なり、ハイリスク・ローリターンのケースもあります。こうしたヘッジファンドを避け、高い利益を得られるヘッジファンドへ投資しなければいけません。

またヘッジファンドごとに戦略が異なるため、ハイリスクのヘッジファンドへ複数投資する場合、違う戦略のヘッジファンドへ分散投資するようにしましょう。

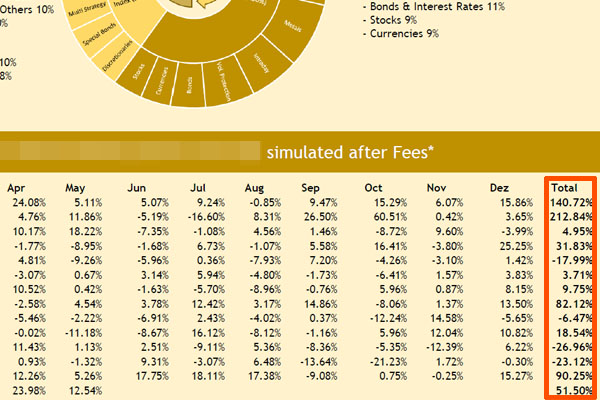

例えば私が投資をしているヘッジファンドとしては以下があります。

このヘッジファンドでは、14年で約30倍に資産が増えています。ヘッジファンドへ支払う手数料を差し引いた後であっても、これだけ大きなリターンを得られるのです。

実績を確認すると、1年で約3倍(212.84%)になっていることがあれば、2年連続して-25%ほどの損失になっていることもあります。全体で平均すると年利29.20%ですが、ハイリスク・ハイリターンであることが分かります。

契約するIFAによって投資成績が異なる

カストディアンライフは多くのヘッジファンドへ投資できる口座を提供しています。このとき、実際に投資指示を出すのはIFA(代理店)です。

オフショア投資では、必ず代理店を通す必要があります。またIFAによって取引しているヘッジファンドに違いがあります。そのため、どのIFAと契約するのかが最も重要になります。

先ほど、2つのヘッジファンドを紹介しました。私はこの両方とも投資をしています。ただ、あなたが独自にIFAを探して、私と同じヘッジファンドに投資したいと考えたとしても、投資することはできません。そのIFAが知っているヘッジファンドは限られるからです。

無数に存在するヘッジファンドの中から、優れたヘッジファンドを探して提案してくれるIFAから申し込む必要があります。そうしなければ、一括投資をしたとしても運用成績は悪くなります。カストディアンライフを利用した投資リターンは申し込むIFAによってまったく違ってくると理解しましょう。

オフショア投資口座でヘッジファンドへ投資する

通常の方法では、ヘッジファンドに投資することはできません。また、どこに優れたヘッジファンドがあるのか探すのは困難です。

そこでカストディアンライフ(Custodian Life)を利用して、EIBと呼ばれるオフショア投資口座を開設しましょう。世界中の投資商品を購入することができ、その中にはヘッジファンドも含まれます。

30,000ドル(約300万円)を一括で支払うことができる場合、オフショア投資の中で最も優れる投資手法になります。投資口座を開設できる保険会社は他にもあります。その中でも、カストディアンライフが提供している商品はEIBだけであり、最も商品内容が優れています。

ただヘッジファンドは無数に存在します。質の悪いヘッジファンドがあれば、優れた成績のヘッジファンドもあります。あなたのリスク許容度を見極めたうえで、ヘッジファンドへ投資することによって資産を増やすようにしましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする