海外積立投資を検討するとき、非常に有名な会社にロイヤルロンドン(RL360°)があります。これら海外の金融機関を活用して保険商品に加入するとき、気になる点として金利・利回りがあります。つまり、「どれだけ効果的に資産運用できるのか」について考えてしまうのです。

ただ、実際のところ申し込みをするIFA(代理店)によって運用実績はまったく異なります。そのため、「ロイヤルロンドンでどれだけの利回りがあるのか」を調べる意味はありません。

要は、あなたが契約するときのIFAが最重要になります。この理由については、RL360°の仕組みについて最初に学ぶ必要があります。

そこで、「どのようにIFAを考えてロイヤルロンドン(RL360°)でのオフショア投資を実践していけばいいのか」について解説していきます。

もくじ

IFAの扱うファンドで運用成績が異なる

オフショア投資で年利10%以上を狙うのは本当であるものの、こうしたとき多くの人は「RL360°へ投資する=投資した全員が一律で同じ運用成績益を得られる」と勘違いするようになります。

まず、ロイヤルロンドンが資産運用することはありません。そうではなく、ロイヤルロンドン(RL360°)が保有しているファンドの中から、好きなファンドを選んで投資することになります。

日本でも、例えば証券会社で投資をするときは「世界株」「新興国株」「不動産」「金」などさまざまな商品の中から選びます。また新興国株とはいっても「メキシコ株」「ブラジル株」「アジアの国の株を寄せ集めたもの」など多くのファンド(金融商品)があります。

これら中から投資期先を選ぶことになります。RL360°でも考え方は同じであり、RL360°では200以上のファンドがあります。これらのファンドの中から、どの金融商品を選んで投資するのかは自由です。

ただ、海外の金融商品を素人が選ぶのは難しいです。そこで、IFA(代理店)があなたの代わりにファンドを選び、投資をすることになります。

こうした仕組みのため、どの代理店経由で契約するのかによって運用利回りは大きく変わるようになります。当然、運用が下手なIFAから申し込みをすると資産はマイナスになります。

「税金がほとんどかからないタックスヘイブン(オフショア)で資産運用すればいい」とはいっても、優れた代理店と契約しなければ意味がないと考えるようにしましょう。IFAによって年利が違ってくるため、ロイヤルロンドンの運用実績を調べるのは意味がありません。

ロイヤルロンドンは口座管理するための金融機関だと認識しましょう。実際にどのファンドを購入するのかについては、IFAがすべての指示を出します。

香港IFAが提示するシミュレーション通りにならない

なお、ロイヤルロンドンで投資をする場合は必ずIFAと契約する必要があります。このとき日本人だと、多くは香港にあるIFA(代理店)の店舗と契約することになります。日本から最も近いオフショア地域が香港だからです。

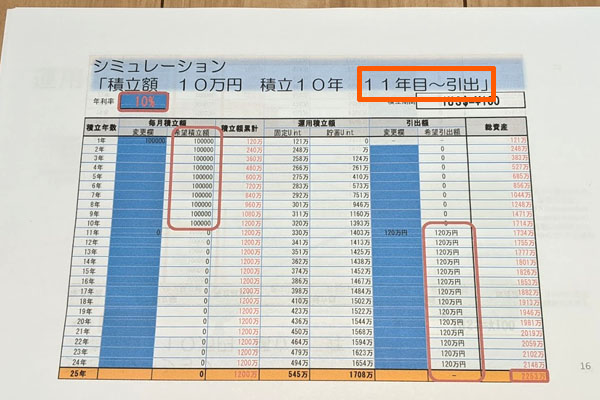

このとき、契約する前は説明を受けることになりますが、「以下のような年利10%ほどで運用したときのシミュレーション」を資料で提示されることになります。

ただ、実際にこのように推移することはないと考えましょう。年利10%以上を目指すとはいっても、毎年同じように10%の運用利回りを確定できるわけではありません。より低い運用実績になることも頻繁にあります。

またそのIFAが本当に優れた運用を実現してくれるとは限りません。ポートフォリオを見せてもらったうえで、過去の運用実績がどうなっているのか把握する必要があります。

ダメな代理店だとポートフォリオが微妙で運用されない

実際のところ、手数料目的のために勧誘だけ頑張り、その後の運用実績がほとんどないケースはよくあります。これについては、私も知識のないときはダメなIFAに当たってしまいました。

また、私の友人についても詐欺のIFAから加入してしまったことがあります。以下は彼がRL360°に投資したとき、実際のパフォーマンス数字です。

実際の投資成績を確認すると、2015~2019年の5年間での累積利回りが26.18%になっています。つまり、年間の利回りは約5.24%です。

重要なのは、2015~2019年は好景気だったという事実です。それにも関わらず、年利はわずか5.24%ほどの結果です。しかもRL360°は手数料が非常に高額であり、手数料は年間で約3%です。つまり手数料を考慮すると、彼はオフショア投資で少ししか資産を増やせていません。

資産運用が下手なIFAに当たると、このようなダメな運用成績になります。これは、RL360°がダメなわけではありません。彼が申し込みをしたIFAの資産運用が下手だっただけです。

参考までに、以下は私のオフショア投資でのパフォーマンスです。

このように10のファンドへ分散投資しており、5年平均の年間利回りは24.1%です。利用している保険会社はRL360°ではないものの、優れたIFAから申し込みをすることによって、こうした運用成績となっています。

そのため彼については、運用が下手なIFAをやめて、他の優れた代理店へ乗り移りました。オフショア投資では、こうした事態が頻繁に起こります。ロイヤルロンドンへ投資したといっても、勧誘ばかり力を入れて運用実績がダメな代理店だと、資産運用の成績が微妙になると考えましょう。

満期前の途中解約や引き出しは元本割れとなる

こうした事実から、RL360°で海外積立投資をするときに最も重要なポイントが「どのIFA(代理店)から契約するのか」になります。

ただ実際のところ、ロイヤルロンドンでは「ネットワークビジネス(ねずみ講に酷似したマルチビジネス)で広まっている」など、人を騙すための勧誘ツールとして活用されているケースが頻繁にあります。そのため、信頼できる人(IFA)からでなければ加入してはいけません。

そうしたとき、海外積立投資の加入を検討しているのであれば「契約検討先のIFAが過去にどのような資産運用実績を生み出しているのか」を見せてもらうのは当然として、途中解約や引き出しのリスクをきちんと説明してくれるかどうかを確認しましょう。

海外積立投資には大原則があります。それは、「最初に決めた金額を満期が来るまで継続して積み立てするべき」という原則です。これを実践しなければ、高確率で元本割れします。

まず、途中解約をすると確実に完本割れします。ロイヤルロンドンは手数料が高いため、満期まで続けてくれた方のためにロイヤリティボーナスを用意しています。ロイヤリティボーナスが支払われることで、ようやく手数料分を差し引けるようになります。

ただ途中解約するとお金の大部分が戻ってこないだけでなく、ロイヤリティボーナスもなく資産が減ってしまいます。

同じように途中の引き出しについても、これを利用すると資産運用額に対する手数料率が上昇するため、結果として手数料負けして元本割れしやすくなります。

停止や引き出しを推奨する代理店は危険

そのため、途中の停止や引き出しを推奨してくる代理店とは契約しないほうがいいです。あなたに損をさせることを推奨しているからです。

私についても、過去にロイヤルロンドンの香港IFAが主催するセミナーに参加したことがあります。ただ、ここでは「11年目など途中で引き出しをしても問題ない」ことについて、シミュレーションで示されました。

しかし、前述の通り常に年利10%などはあり得ないですし、その代理店について過去の運用実績は資料で示されていませんでした。また、そもそも途中での引き出しを推奨している時点で「手数料目当ての代理店であり、顧客のお金を増やそうと本気で考えていない」と読み取れます。

そのため私はこの会社から加入するのを見送りました。損をする確率の高いIFAから契約する意味がないからです。

逃げられるリスクを考慮する

そういう意味では、「ネットワークビジネスの人物から加入する」「少し知り合っただけの人物から加入する」というのは非常にリスクが高いといえます。オフショア投資というのは、優れた紹介者から申し込みをしなければいけません。

この理由は単純であり、途中で逃げられる可能性が非常に高いからです。事実、私が最初に加入したオフショア投資についても、いまでは紹介者と連絡を取れていません。

しかも、私の場合もIFAの資産運用は下手でした。そのため私は途中でIFAを変え、先ほど示したような優れた運用成績になりました。ただ本来であれば、最初から優れた代理店経由で申し込まなければいけません。

またロイヤルロンドンで満期を迎えたり、途中解約したりする場合、お金の引き出しはすべて英語になります。そのため紹介者と連絡を取れなければ、実質的に資産が塩漬けになる可能性が高いです。

これでは意味がないため、そういう意味でも「どのような紹介者経由で海外積立投資を開始するのかが、非常に重要になる」と考えましょう。

金利・運用利回りや元本割れ、その後の対応はIFAで決まる

ここでは、「どのようにIFAを考えてロイヤルロンドン(RL360°)でのオフショア投資を実践していけばいいのか」 に関して述べてきました。

金利については、基本的に年利10%以上を目指すものの、常にそれだけの運用成績を出せるわけではないです。また、ロイヤルロンドンは単に資産の預け先であり、証券会社と似た保険会社だと考えましょう。そのため最も重要なのはIFAになります。

RL360°での資産運用成績はすべてIFAで決まります。代理店次第では資産運用がうまくいったり、元本割れしたりするのです。また、満期時は英語対応にて資産を引き出すことになります。そのため、15年後や20年後の満期時に連絡を取れなくなる可能性のある紹介者から加入するのは避けましょう。

ここまでのポイントを理解したうえで、どの代理店経由で申し込むべきなのか吟味するようにしましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする