オフショア投資を開始するとき、重要な保険会社(金融機関)としてロイヤルロンドン(RL360°)があります。ロイヤルロンドンで契約するとき、特別な理由がない限り選ぶべき商品はRegular Savings Plan(RSP)の一択になります。

ただRegular Savings Planを利用するとはいっても、海外積立投資の初心者ではどのような商品スペックなのか分かりません。

このとき理解するべきなのは、手数料やボーナス、さらにはIFAの選び方になります。事前にこれらのポイントを理解することで、ようやく資産運用によってお金を増やすことができるようになります。

そこでロイヤルロンドンの商品で非常に重要となるRegular Savings Plan(RSP)の手数料やロイヤリティボーナス、さらにはIFAの考え方についても解説していきます。

もくじ

RSPの契約年齢や制限、積立期間を学ぶ

ロイヤルロンドン(RL360°)で加入する場合の商品はRegular Savings Plan(RSP)の一択になります。以前はQUANTUM(クォンタム)とう商品名でしたが、QUANTUMが廃止になって代わりに2019年からRegular Savings Plan(RSP)が販売されるようになりました。

そうしたとき、Regular Savings Plan(RSP)を契約するときはどのような商品スペックになるのでしょうか。ロイヤルロンドン(RL360°)は非常に歴史が長く、格付け会社からも高い評価を得ているものの、商品内容のスペックについて理解しなければいけません。

何も深く考えずに金融商品を購入すると損をしやすくなるため、まずは基本スペックを理解しましょう。これについては、以下のようになります。

・契約年齢や積立年齢制限

どのような年齢の人でも受け入れてくれるわけではありません。資産運用では年齢が若いときほど有利であり、高齢だと生きている間の資産の上昇割合が小さくなります。そのため、ロイヤルロンドン(RL360°)では契約年齢に制限があります。

契約できるのは18~65歳であり、その年齢の間に加入しなければいけません。

また、資産の積立年齢制限は71歳までになっています。例えば、61歳で加入した場合は10年しか海外積立投資をすることができません。そのため、ロイヤルロンドンは早めに加入するといいです。

60歳以降の加入だと、積立できる期間が短くあまり意味がありません。高齢の場合、その他のオフショア投資のほうが優れているといえます。

・積立期間

このとき積立期間については、5~25年になります。こうした積立期間の中から、あなたにとって最適な年数を決めるようにしましょう。

このとき、1年単位で満期時期(積立期間)を決めることができます。ただ、10年ほどの海外投資ではさすがに短すぎます。15年や20年、25年とある程度の長期スパンで投資するからこそ意味があると考えなければいけません。

・投資通貨は基本的に米ドル

なお、他にも投資通貨(ドルや円など)を選択できるものの、海外積立投資では基本的に米ドルでの資産運用になります。日本円で資産運用してもいいですが、通貨間のリスク分散が可能になるのが海外積立投資であるため、米ドルで運用すると考えておきましょう。

Regular Savings Plan(RSP)の手数料を理解する

ただ金融商品を購入するとき、必ず理解しなければいけないものに手数料があります。年間の手数料が0.1%違うだけで、その後の資産運用益が何百万円も変わってくるようになるからです。

このときRegular Savings Plan(RSP)では以下のような手数料が存在します。

- プラン手数料

- 初期口座管理手数料

- 資産管理費用

- ファンド手数料

- クレジットカード手数料

オフショア投資の中でも、ロイヤルロンドンは手数料がそれなりに高くなります。これは、こうしたさまざまな手数料が存在するからになります。具体的にどうなっているのかについて、より詳しく解説していきます。

プラン手数料:毎月7ドル

RL360°で投資をした場合、毎月7ドルのプラン手数料を取られるようになります。そのため、年間だと84ドルの手数料です。

7ドルの手数料について、積立金額が少ない初期のころは割合がそれなりに大きく重荷になります。ただ、積立金額が大きくなれば無視できるほどの金額になります。

どのオフショア投資でも共通していますが、投資金額が大きいほど全体の手数料率は下がります。この理由の一つとして、毎月固定で必要になる手数料の存在があります。

初期口座の管理手数料:年間で初期口座の6%

またRL360°のRegular Savings Plan(RSP)では、初期口座に対して毎年6%の手数料を課せられるようになります。

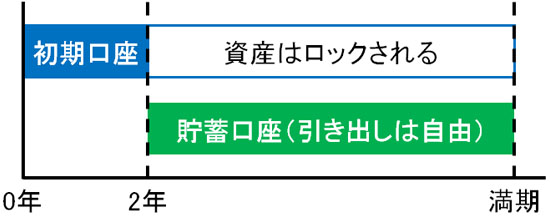

初期口座とは、最初のほうに貯まっていくお金だと考えるようにしましょう。契約期間によって初期口座の期間は異なりますが、ザックリと「最初の2年間で積立投資するお金」が初期口座に蓄積していくようになります。

より具体的にいうと、以下のように契約期間(積立年数)によって初期口座の月数が異なるようになります。

- 5~18年:18ヶ月

- 19年:19ヶ月

- 20年:20ヶ月

- 21年:21ヶ月

- 22年:22ヶ月

- 23年:23ヶ月

- 24年以上:24ヵ月

こうした初期口座のうち、毎年6%が手数料になるというわけです。

例えば25年契約で初期口座に300万円を投資する場合、「300万円 × 6% = 18万円」が手数料になります。そのため、かなり大きな手数料になると考えましょう。初期口座の手数料についても、積立年数が長く積立金額が大きくなるほど、最終的な全体の手数料率が下がります。

資産管理費用:時価総額の年間1.5%

また実際に投資によって資産運用をするとき、当然ながら運用益が大きくなるほど時価総額も巨大になります。

そうしたとき、資産管理手数料として時価総額の年間1.5%が手数料で取られるようになります。資産運用によって増えた総資産に対して、毎月少しずつ手数料を取られ、全体的には年間1.5%の手数料になるのです。

時価総額に対する手数料については、海外積立投資ではどの金融機関であっても必要になります。

ファンド手数料:年間1%

なおロイヤルロンドンはお金の預け先であり、実際に資産運用するのはIFA(代理店)です。そうしたとき、代理店に支払う手数料が運用資産全体に対して年間1%です。

ファンド手数料についてはIFAによって異なっており、場合によっては手数料率がより高額になることがあります。ただ、基本的には年間1%ほどの手数料率になると考えれば問題ありません。

オフショア投資の金融機関について、「ファンド手数料があるかどうか」は、手数料なしにしている保険会社もあります。ただロイヤルロンドンはファンド手数料が存在するため、その分だけ他の金融機関よりも手数料が高くなっています。

クレジットカード手数料は基本的にない

なお、実際に海外積立投資を利用する場合は高確率でクレジットカード決済を選択することになります。海外に銀行口座を有している人は少ないですし、満期を迎えていない現段階から早めに海外口座を保有する意味はありません。

そこでクレジットカード決済によって資金を移動させるようにしますが、RL360°では基本的にクレジットカード手数料は存在しません。

ただ、アメックスについては例外的に支払金額に対して手数料が1%かかります。そのためクレジットカード決済をするにしても、アメックスについては絶対に利用しないようにしましょう。

ロイヤルロンドンはただでさえ手数料が高いのに、さらに1%も手数料が加わると将来の資産運用益がかなり悪くなります。「RL360°でカード決済をするとき、アメックスを利用してはいけない」ことだけ覚えておけば問題ありません。

手数料率は年間3%ほど

このように、ロイヤルロンドン(RL360°)のRegular Savings Planを利用したとき、手数料率がどのようになるのかについて解説してきました。

ただ細かい手数料率ではなく、多くの人は「要はどれくらいの手数料が年間でかかるのか?」を知りたいと考えるケースが多いです。これについて、契約年数によっても異なりますが仮に25年で契約すると考えた場合、手数料率は3%ほどになると考えましょう。

手数料率が3%であるため、それなりに高いといえます。また前述の通り、初期口座に貯まった資金の6%が手数料なので最初はお金が貯まりにくいです。

海外積立投資では年利10%以上を目指すため、これに比べると3%は低く思えてしまいます。ただ、運用成績が悪いとすぐに元本割れすることは理解しましょう。

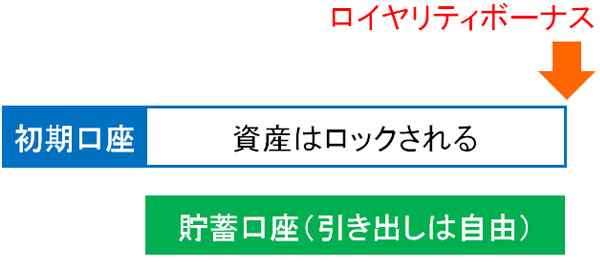

手数料の元を取るのがロイヤリティボーナス

ただ、手数料率が高いとはいってもロイヤルロンドンでは満期までお金を支払い続けてくれた人に対してロイヤリティボーナスが付与されるようになっています。以下のように、満期時の最後にロイヤリティボーナスが支払われると考えましょう。

このときのロイヤリティボーナスについては、「契約年数×0.25%」となります。それまでの拠出金額の合計額に対して、これだけのパーセントがボーナスとして支払われます。具体的には、以下のようになります。

- 10年契約:2.50%

- 15年契約:3.75%

- 20年契約:5.00%

- 25年契約:6.25%

ただ、これらのロイヤリティボーナスはあるとはいっても、「毎年の高額な手数料を取り戻しているだけ」と考えるようにしましょう。ボーナスというと得をしているように思いますが、ロイヤリティボーナスが支払われることで、手数料分がプラスマイナスでゼロになるというわけです。

なお途中で支払いの停止などをすると、その期間については年数に含めず、ロイヤリティボーナスのパーセントを計算することになります。

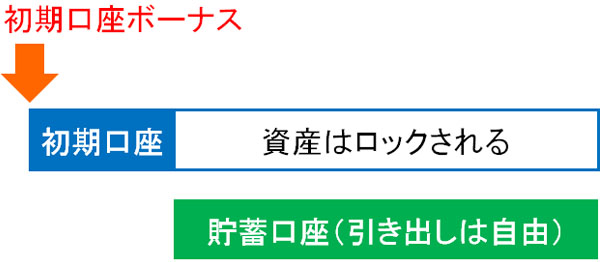

RL360°の初期口座ボーナスは意味がない

またロイヤルロンドンの場合、最初の積立金額についてある程度以上の投資額だと初期口座ボーナスが支払われるようになります。

これについて、毎月の投資金額が420ドル(約42,000円)以上であれば初期口座ボーナスとして以下の金額が最初に上乗せられるようになります。

| 積立年数 | インセンティブ |

| 5~ 9年 | なし |

| 10~14年 | 1.5ヶ月 |

| 15~19年 | 3ヶ月 |

| 20~24年 | 4.5ヶ月 |

| 25年 | 6ヶ月 |

例えば月5万円で25年契約をする場合、「5万円 × 6ヵ月 = 30万円」が初期口座に上乗せされるようになります。

こうした初期ボーナスがあるとなると、何だか得をした気分になります。ただ、初期口座の金額増えるとその分だけ「初期口座の年間手数料6%」が増えるようになります。実際のところ、例えば25年の投資であれば「6% × 25年 = 150%」であり、トータルで考えると手数料が増えた分だけ資産は減ります。

そのため初期口座のボーナスがあるとはいっても、手数料に転換されているだけなので無理をしない金額に抑えるほうが賢明です。

積立額が大きいとアロケーションボーナスがある

またボーナスという意味では、毎月の積立金額が大きければ1%や2%などのボーナスがあります。これをアロケーションボーナスといいます。

それなりに高額の積立額でなければいけませんが、以下の場合だと毎月の拠出金額にボーナスが加えられるようになります。

| 月の積立額 | インセンティブ |

| 770ドル(約7万7,000円) | 1% |

| 1,330ドル(約13万3,000円) | 2% |

ただ、海外積立投資では最初に決めた金額をずっと投資し続けるのが大原則です。そうでなければ、高確率で元本割れするからです。

そうしたとき、毎月7万7,000円や13万3,000円などを出し続けるのは富裕層でない限り無理です。そのため富裕層以外はアロケーションボーナスを狙わず、問題なく積立できる金額を選択するようにしましょう。

元本割れするかどうかはIFA(代理店)による

なお、実際にロイヤルロンドン(RL360°)で資産運用を開始するとき、多くの人が勘違いしやすい点として「RL360°へ投資する=投資した全員が一律で資産運用され、年利10%以上を目指す」と考えてしまうことがあります。

ただロイヤルロンドンというのは、単なるお金の預け先になります。RL360°はいくつものファンド(投資先)を抱えており、この中から好きなように投資商品を選んでいくのです。

例えば日本でも、証券会社に資産を預けるにしても「世界株」「日本株」「先進国株」「不動産」とあらゆる種類の投資先があります。これと同じように、ロイヤルロンドンでもいくつもの投資先が存在し、どの投資商品を購入するのかはIFA(代理店)が決定します。

ロイヤルロンドンではIFA経由でなければ加入できませんが、どの代理店で契約するのかによって資産運用の実績がまったく異なるようになります。

もちろん、資産運用が下手なIFAから申し込むとマイナス運用となり、元本割れします。資産運用でお金を増やせるかどうかというのは、すべてIFA次第だといえます。この事実を認識したうえで、「どの代理店と契約するのか」はRegular Savings Plan(RSP)へ申し込むうえで最も重要だといえます。

Regular Savings Plan(RSP)の商品特性を理解する

ロイヤルロンドンでのオフショア投資で最も重要な商品がRegular Savings Plan(RSP)です。「Regular Savings Plan(RSP)=ロイヤルロンドン」というほどの金融商品です。

ただ、RL360°を活用して資産運用を開始する場合、事前に手数料について理解するようにしましょう。ダメな紹介者のケースで多いですが、初期口座ボーナスなどの利点を強調して、高めの投資額に設定させようとすることがあります。しかし手数料の本質を理解すれば、ボーナスは意味ないことが分かります。

海外積立投資を実践するとき、RL360°の手数料は高めです。この事実を理解したうえで、投資するにしても無理のない金額を設定するようにしましょう。

また年利10%以上を狙うのは可能であるものの、すべてはIFA次第です。そのためロイヤルロンドンの商品を始めるにしても、手数料を含めたリスクを理解したうえで、優れた代理店から契約するといいです。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする