将来の個人年金を作りたいと考えている人は多いです。政府の年金だけを頼りにする場合、十分なお金を作ることはできません。そうではなく、保険会社の個人年金を利用することでお金を増やすのです。

このとき、海外個人年金として優れた保険商品を販売している会社がサンライフです。サンライフの保険商品はいくつかあり、分割払いで個人年金を受け取れる商品がビジョン(Vision)です。またビジョン(Vision)を利用する場合、お金を受け取りながらも、あなたの資産が増えていきます。

なぜ、お金を受け取るにも関わらず総資産額が増え続けていくのでしょうか。そもそも、ビジョンはどのような保険商品なのでしょうか。

海外には優れた保険商品がいくつも存在します。そこでオフショア生命保険として優れるビジョンの内容を解説していきます。

もくじ

サンライフの個人年金保険がビジョン(Vision)

日本に優れた保険商品は存在しません。金融規制があったり、税金が高かったりして優れた保険商品を作ることができないからです。

優れた内容の保険商品はタックスヘイブンにあります。オフショア地域とも呼ばれており、税金がほとんどない国がタックスヘイブンです。またタックスヘイブンの中でも香港であれば、香港の非居住者であっても保険商品に加入できます。そのため、香港の生命保険に加入するのが一般的です。

これらタックスヘイブンにある保険会社の中でも、世界的に巨大な保険会社がサンライフです。日本で最も大きい生命保険会社は日本生命であるものの、日本生命の何倍もの大きさなのがサンライフです。つまりサンライフの場合、日本の生命保険会社よりも潰れる可能性は圧倒的に低いです。

しかもタックスヘイブンにある保険会社なので、お客さんから預かった保険金を自由に投資できます。また税金の支払いがないため、効率的に資産運用できます。その結果、お金が何倍にも増えるようになるのです。

私についても、以下のように香港サンライフの生命保険に加入しています。

こうした生命保険の中でも、個人年金を作るために利用されるのがビジョン(Vision)です。資産運用に特化しており、分割払いにてお金を受け取ることができます。

政府からの年金だけでは、もらえるお金は少ないです。そこで、事前に個人年金を作ることによって老後の生活が困らないように対応できます。

分割払いでお金を受け取りながら資産を増やせる

なおサンライフが出している年金保険商品としては、大きく2種類があります。商品名はビクトリー(Victory)とビジョン(Vision)です。それぞれ、以下のようになっています。

- ビクトリー(Victory):一括でお金を受け取る年金保険

- ビジョン(Vision):分割でお金を受け取る年金保険

両方とも、資産運用に特化している生命保険です。ビクトリーの場合は一括でお金を受け取ることになり、保険契約を解約するまで資産運用が継続されるため、早いスピードであなたの資産が増えます。

一方でビジョン場合、分割でお金を受け取るためビクトリーに比べると資産が増えるスピードは遅いです。ただ一括ではなく、分割払いによって毎年自由に利用できるお金を手に入れたい場合、ビジョンの利用が優れています。

一括受取がいいのか、分割払いがいいのかは人によって異なります。あなたが望む保険商品に加入しましょう。

・お金の受け取りを後にするのは可能

なおビジョンを利用するとき、分割払いによるお金の受け取りを後に延ばすことは可能です。いまは年金が必要ないものの、退職後にお金を受け取りたい人にとっては、受け取りを後に延ばした方がいいです。

またお金の受け取りを後に延ばせば、その分だけ資産運用額は増えます。つまり、あなたのお金が効率的に増えます。

実際の保険契約内容を紹介

それでは、具体的にビジョンの保険内容はどのようになっているのでしょうか。これについては、実際の保険証券の内容を確認していきましょう。

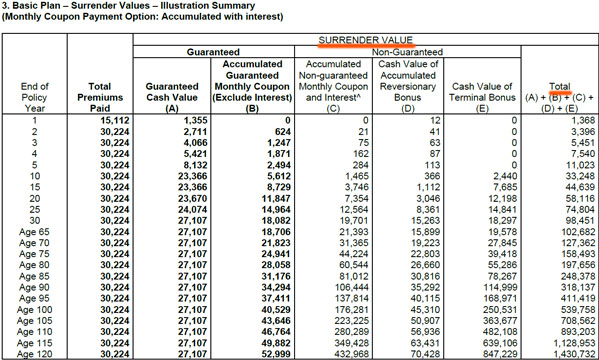

私が利用している香港サンライフのビジョン(Vision)について、私が34歳のときに30,224米ドル(約300万円)の保険料を一括支払いしたときの保険内容が以下になります。

Total Premiums Paidが支払った保険料の合計金額であり、30,224ドルになっていることが分かります。また解約返戻金(Surrender Value)を確認すると、合計(Total)は以下のようになっています。

- 10年目:33,248ドル(約1.1倍)

- 20年目:58,116ドル(約1.9倍)

- 30年目:98,451ドル(約3.3倍)

ビジョンを利用することで、このように私の資産が増えていきます。日本の生命保険では不可能ですが、タックスヘイブンの生命保険であれば可能です。

年金受取額はいくらになるのか

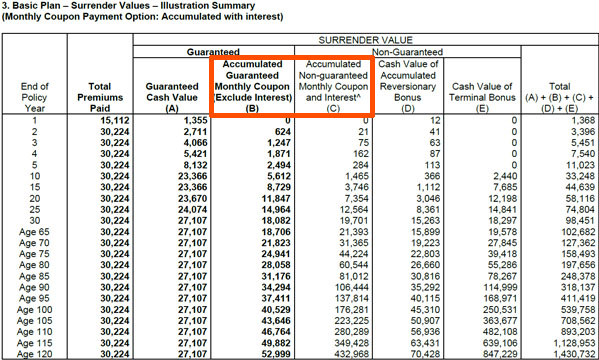

それでは、いくらの金額が分割払いによって支払われるのでしょうか。これについては、Monthly Coupon(月の支払額)を確認しましょう。以下の部分がこれに該当します。

Monthly Couponでは確定しているお金(Guaranteed)と確定していないお金(Non-guaranteed)があります。

サンライフが株や債券などに投資し、資産運用して増えたお金を私たちに還元する仕組みが資産運用型の生命保険です。そのため、このように確定していないお金(Non-guaranteed)が必ず存在します。ただ一般的には、この保険証書に記載されている通りにお金が増えます。

なお資産運用の年数が大きいほど、受け取れる年金額が増えます。例えばこの保険契約をして46年後、私は80歳です。80~84歳で受け取れる年金総額は、確定しているお金と確定していないお金を合わせて23,586ドル(約235万円)です。年間では約4,700ドル(約47万円)の年金額になります。

支払った保険料の合計は30,224米ドル(約300万円)です。それにも関わらず、80~84歳の5年間だけでも23,586ドル(約235万円)の個人年金を受け取ることができます。また85歳や90歳と年齢が高くなると、受け取れる年金額はより大きくなります。

さらには、保険契約を解約することで高額な解約返戻金を受け取ることもできます。例えば私が80歳のときに解約する場合、それまで受け取った年金額と受け取れる解約返戻金の合計額は197,656ドル(約2,000万円)です。

ビジョンを利用すれば、個人年金としてお金を受け取りながら、個人資産を増やすことができます。

被保険者の変更が何度も可能!孫の代までお金を残せる

またビジョンの場合、被保険者の変更が何度も可能です。つまりあなたの保険契約を子供や孫、ひ孫に残すことができるのです。

一般的な保険契約では、被保険者を変更することができません。一方でオフショア生命保険の場合、保険設計の自由度が高いです。そこでサンライフは被保険者を自由に変更できる保険契約としてビジョンを作りました。

被保険者を何度も自由に変更できるため、あなたの子供や孫、ひ孫は政府の制度に頼る必要がなくなります。例えば孫が大学に進学するとき、被保険者の名義を孫に変えれば、お金が自動的に孫の名義に支払われます。

孫はアルバイトを頑張る必要がなくなり、大学での勉強に専念できます。また既に何十年も時間が経過している保険契約であれば、受け取れる年金額は高額になります。また、再び被保険者を変更することで、ひ孫などより下の代までお金を残すことができます。

保険契約を解約する必要がなく永久にお金を残せるのが、香港サンライフが提供しているビジョンです。

契約年齢や支払期間、最低保険料の内容

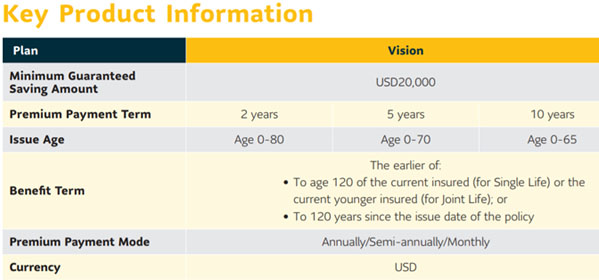

それでは香港サンライフからビジョンを契約するとき、どのような内容になっているのでしょうか。大まかに内容をみると以下のようになります。

- 被保険者の年齢:0~80歳

- 契約年齢:120歳まで

- 払込期間:一括、2年、5年、10年

- 払込頻度:月払い、半年払い、年払い

- 最低保険料:20,000ドル(約200万円)

生命保険であるため、被保険者の年齢には制限があります。0~80歳の人のみ契約できます。また保険料の支払いは一括払い、2年払い、5年払い、10年払いを選択できます。おすすめは一括払いや2年払いです。理由としては、資産運用によってお金が増えるスピードが速いからです。

注意点として、5年払いの場合の契約可能年齢は0~70歳です。また10年払いの場合、契約可能年齢は0~65歳になります。

支払方法としては月払いや半年払い、年払いを選択できます。最低保険料は20,000ドル(約200万円)なので、これよりも高額なお金を保険料として支払う必要があります。

高額な死亡保険金がないデメリット

このようにメリットの大きいビジョンですが、デメリットはないのでしょうか。ビジョンのデメリットとしては、高額な死亡保険金がないことがあげられます。

前述の通り、ビジョンは資産運用に特化している年金保険です。そのため生命保険ではあるものの、高額な死亡保険金をあなたの家族が受け取ることはできません。

より正確にいうと、解約返戻金が死亡保険金になります。一般的な生命保険の場合、解約返戻金よりも死亡保険金のほうが高額です。ただビジョンの場合、解約返戻金と死亡保険金の金額は同じです。

なお契約して年数が経過していない場合、解約返戻金は支払元本よりも金額が低いです。そのため、この期間は「それまで支払ったお金の合計額」が死亡保険金として支払われます。高額な死亡保障を加えられる生命保険ではないことを理解しましょう。

契約後、早期解約すると元本割れする

またビジョンを早期解約すると元本割れします。この点も大きなデメリットといえます。ビジョンだけでなく、日本の生命保険を含めてすべての保険に共通しますが、早期解約すると確実に元本割れします。

ビジョンの場合であれば、一括払いまたは2年払いをする場合、7年以上が経過すれば解約返戻金が元本を上回ります。一方で5年払いの場合、12年以上が経過すると元本割れがなくなります。支払期間が長くなると、資産運用の効率が落ちるので損益分岐点が後になります。

いずれにしても、生命保険を利用するとき早期解約は必ず避けるようにしましょう。

20~30年以上、長期で資産運用するべき投資商品がオフショア生命保険です。いますぐ高額なお金を利用する必要はないものの、資産運用によって将来のお金を増やしたい場合、オフショア生命保険が優れています。

ビジョンを利用して個人年金を作る

香港サンライフが出している保険商品がビジョン(Vision)です。資産運用に特化している生命保険であり、分割払いによって個人年金を受け取ることができます。

個人年金を作れる生命保険はいくつか存在し、分割払いを選択したい場合はビジョンを利用しましょう。タックスヘイブンで資産運用されるため、日本政府が提供している年金制度よりも圧倒的に優れる内容になります。

事実、支払った保険料の何倍ものお金を受け取ることができます。また年金支払いは120歳まで継続され、高額な解約返戻金を受け取ることもできます。必要であれば、子供や孫へ保険契約を移すこともできます。

非常に自由度の高いオフショア年金保険がビジョンです。いま20,000ドル(約200万円)以上のお金があるものの、資産運用されていない場合は積極的にビジョンを利用しましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする