タックスヘイブンは世界中に存在し、その一つがスイスです。スイスは物価が高い国であるものの、税金負担が非常に低いタックスヘイブンであるため、多くの会社がスイスに登記しようとします。

またタックスヘイブンではオフショア投資が盛んです。特にスイスの場合、スイスに登記されている富裕層向けの銀行はプライベートバンキングサービスを提供しています。プライベートバンクとして、優れた投資商品を購入できるのです。

それでは、タックスヘイブンの中でスイスはどのような国なのでしょうか。また、税金はどのようになっているのでしょうか。オフショア投資で有名なスイスのプライベートバンクを利用して何が可能なのでしょうか。

スイスはタックスヘイブンで有名であり、多くの富裕層がスイスを利用しています。そこで、スイスがどのような制度になっているのか解説していきます。

もくじ

スイスは税金負担が非常に低いタックスヘイブン

タックスヘイブンではあっても、スイスは無税の国ではありません。カリブ海などには法人税率ゼロのオフショア法人を作れるケースがあるものの、スイスについては無税ではないというわけです。

ただヨーロッパの中で比較すると、スイスは法人税や所得税・社会保険の税負担が非常に低いことで知られています。

ヨーロッパには、アイルランドやルクセンブルクなどもタックスヘイブンとして知られています。これらの国と同様に、スイスについても有名なタックスヘイブンであり、法人税や所得税は低く抑えられているというわけです。

またアイルランドやルクセンブルクは弱小国であるものの、スイスは国の機能がしっかりしており、スイス・フランの通貨価値も信頼できます。そのため物価は高いものの、富裕層にとってスイスが人気になりやすいというわけです。

富裕層がスイスへ移住するケースは多い

そのため特にヨーロッパの富裕層では、租税回避のためにスイスへ移住するケースがよくあります。日本の富裕層であればアジアへの移住が多いものの、ヨーロッパの富裕層は同じヨーロッパ圏内で租税回避するというわけです。

例えば以前、フランスが富裕層に対して最高税率75%の税金を課そうとしたことがあります。

最終的には裁判所が違憲判断を下したため、廃案になって最高税率75%となることはありませんでした。ただ富裕層に高額課税しようと政府が動いたとき、フランスの富裕層はほかの国へ積極的に移住しました。

ベルギーやロシアなど、移住先の国は人によって異なるものの、スイスは移住先の国として多くの富裕層に選ばれました。スイスは税金負担が低いヨーロッパのオフショア地域であり、富裕層にとって租税回避するのに優れた国だったのです。

ちなみにスイスの場合、アメリカと同じように、住む都市によって個人の税率が異なります。一般的には、連邦税と州税を合わせても個人の税率は富裕層で25%ほどと低いです。また富裕層の外国人は自治体と独自の契約を取り付けることができ、さらなる低税率が可能というわけです。

スイスの銀行(プライベートバンク)はオフショア投資で有名

いずれにしても、スイスはタックスヘイブンで有名であり、低税率であるため多くの富裕層がスイスへ移り住んでいます。

またオフショア地域には「富裕層が租税回避をする場所」だけでなく、もう一つの側面があります。それが投資です。タックスヘイブンの国は例外なく金融がメイン産業の一つであり、世界中の優れた金融商品へ投資できるようになっています。

オフショア投資は一般人であっても開始することができます。つまり少額投資が可能なのです。ただオフショア投資の中でも、唯一の例外として「一般人は投資が無理であり、富裕層のみ可能なオフショア投資」がプライベートバンクの利用です。

「プライベートバンク=富裕層向けのスイスの銀行」と理解しましょう。スイス以外のプライベートバンクは本物のプライベートバンクではなく、優れた投資商品はありません。単なる銀行機能しかないのです。一方、スイスの銀行では投資に特化した口座を開設して、資産を増やすことができます。

一任勘定やヘッジファンドへの投資で資産運用できる

一般的な銀行とは異なり、スイスのプライベートバンクでは最低投資額が1億円です。さらには口座維持手数料が年0.4~1%かかります。最低金額が高額であり、手数料はそれなりに高いわけですが、なぜ多くの富裕層がプライベートバンクを利用するかというと、手数料以上にお金を増やせるからです。

スイスのプライベートバンクでは一任勘定での資産運用が可能です。プライベートバンカーに資産運用を丸投げする方法が一任勘定と理解しましょう。一任勘定の場合は年利3~4%になりますが、低リスクにて資産運用が可能です。

またスイスのプライベートバンクであれば、ラップ口座と呼ばれる「世界中すべての金融商品へ投資できる口座」を作れます。この投資口座を介して、優れたヘッジファンドへ投資することができます。

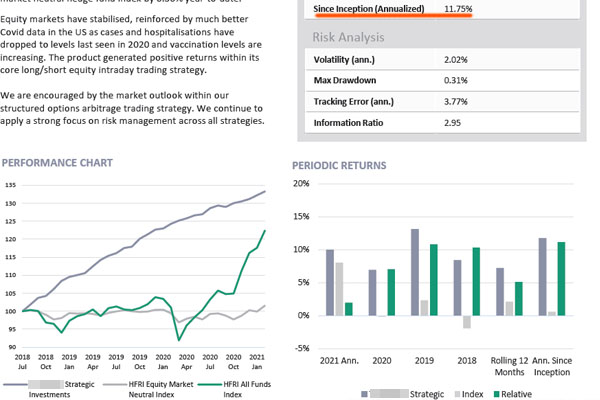

例えば以下は、マーケットニュートラル戦略を採用しているヘッジファンドのファクトシートです。

このヘッジファンドの場合、これまで過去の平均年利は11.75%です。株に対して同額のロング(買い)とショート(空売り)をすることによって、低リスクで資産を増やすヘッジファンドです。高年利は不可能であるものの、低リスク投資をしたい人に向いているヘッジファンドです。

こうしたヘッジファンドを利用すれば、一任勘定よりも優れた利回りにて資産を増やすことができます。

タックスヘイブンで投資口座を開設すればヘッジファンドへ投資できます。ヘッジファンド投資の方法はいくつかあり、その一つがプライベートバンクの利用というわけです。多くの富裕層がスイスのプライベートバンクを利用する理由の一つが、オフショア投資によって効率的にお金を増やせるからなのです。

一般的な銀行では、銀行ごとに投資可能な金融商品が異なります。一方でオフショア投資の場合、タックスヘイブンで開設できる投資口座によって「世界中すべての金融商品を購入できる」ようになっています。

金融資産だけでなく、何でも預けることが可能

またスイスの銀行では、ほかにも特徴的なことがあります。それは、高級なものであればあらゆる資産を預けられることです。

一般的な金融機関ではお金や株などの金融資産のみ預けることができます。一方で富裕層向けのスイスの銀行では、金地金や絵画であっても預けることが可能です。

例えばスイスのプライベートバンクでは、ほとんどの銀行で地下に金地金(ゴールドバー)が大量に積まれています。私たちは証券会社を通じ、電子データで金を購入することはできるものの、プライベートバンクでは現物を置いておくことも可能というわけです。

実際のところ、プライベートバンクを利用して、何か物を預ける人は富裕層であってもほとんどいません。ただ富裕層向けのスイスの銀行では、こうした機能もあるというわけです。

永世中立国で破綻リスクがほぼない

また多くの国では国自体の破綻リスクがあります。アメリカでも日本でも、借金額が非常に多く破綻リスクがゼロというわけではありません。これが途上国の場合、国がデフォルトする可能性は高く、実際にアルゼンチンやロシアなど、これまでに何度も国家破綻している国はいくつもあります。

また多くの国では戦争リスクがあります。戦争によって、国の経済が一瞬にして崩れることがあるのです。

例えば2022年、ロシアがウクライナへ侵攻したとき、世界のあらゆる国がロシアへ経済制裁することによってロシアの株価はわずか二週間で80%も下落し、ロシア・ルーブルの価値は米ドルに対して30%以上も下落しました。こうして経済が崩壊し、通貨はほぼ価値がなくなったわけです。

一方でスイスの場合、永世中立国なので戦争リスクがほぼゼロです。ヨーロッパの国ではあるもののEUには加盟せず、独自の通貨を発行しているのがスイスです。

またタックスヘイブンであるため、世界中から多くの投資マネーが集まり、富裕層が積極的に移住するため国の借金残高は非常に少ないです。すべてのタックスヘイブンに共通しますが、国が潤っているため破綻リスクが圧倒的に小さいのです。

住んでいる国の預金封鎖リスクが多くの人にあります。要は、あらゆる国で財政破綻リスクがあるのです。アメリカも日本も過去に預金封鎖をしたことが実際にあります。

ただスイスのプライベートバンクを利用する場合、たとえ日本が破綻したとしてもすべての財産は守られます。国のリスクでは、スイスは非常に低リスクなのです。

スイスは超富裕層が利用するタックスヘイブン

いわゆる超富裕層でなかったとしても、タックスヘイブンを利用することで優れた節税や投資が可能です。年間利益1000万円ほどの個人事業主であってもオフショア法人を利用して大幅な節税ができますし、一般人であっても月2万円ほどからオフショア投資を開始できます。

ただスイスの場合は少し特殊なタックスヘイブンであり、プライベートバンクのサービス内容はどれも超富裕層向けとなっています。スイスは物価が高いため、年間所得が1億円を超えるような人でなければ移住の意味がありません。ただ低税率の国であるため、低い税金負担で済むというわけです。

またオフショア投資についても、プライベートバンク利用は最低1億円からです。富裕層のみ利用することができ、その代わりとして世界中の優れたヘッジファンドへ投資できます。

超富裕層が利用するタックスヘイブンがスイスです。資金面の理由から一般人は租税回避やオフショア投資でスイスを利用できませんが、富裕層にとって優れるオフショア地域がスイスというわけです。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする