投資商品の中で人気となるのが元本確保型の金融商品です。あなたの資産がほぼ確実に増えると約束されているため、非常に低リスクで資産を増やすことができます。

ただ低リスクというメリットが大きい一方、多くの人は投資法を間違えているのが実情です。わかりやすいのは「日本国内の元本確保商品を購入する」ことであり、これによってまったくお金が増えなかったり、元本割れしたりしています。

優れた元本確保型の投資商品は日本に存在せず、必ず海外投資をしなければいけません。日本のダメな金融商品を利用し、マイナス運用をしてはいけないのです。

元本確保商品であっても、知識なしに投資するとお金を増やすことができません。そこで、どのように考えて元本確保による低リスク投資をすればいいのか解説していきます。

もくじ

元本保証と違い、特定の条件を満たすときにお金が増える

まず、元本確保は元本保証とは異なることを理解しましょう。元本保証というのは、どのような条件であっても元本が100%守られる状況を指します。

元本保証となるのは、銀行預金のみです。例えば定期預金を途中で解約したとしても、利子はほとんどもらえないものの、投資元本は100%が返ってきます。

一方で元本確保というのは、特定条件を満たした場合のみ元本保証されます。また、お金が増えて返ってくると約束されます(日本の投資商品は満期でも元本割れあり)。

元本保証と元本確保では、このような違いがあることをまずは理解しましょう。元本確保型の金融商品が低リスクなのは間違いないものの、どのような条件であってもお金が守られるわけではなく、元本割れリスクもあるのです。

日本の証券会社で購入できる元本確保型の投資商品はすべてゴミ

そうしたとき、日本の証券会社経由で投資可能な元本確保型の投資商品はすべて価値がありません。理由としては、お金がまったく増えないからです。具体的には、銀行での定期預金並みの低利率となります。つまり、日本の証券会社で元本確保商品を利用すると、単なる預金と同じになります。

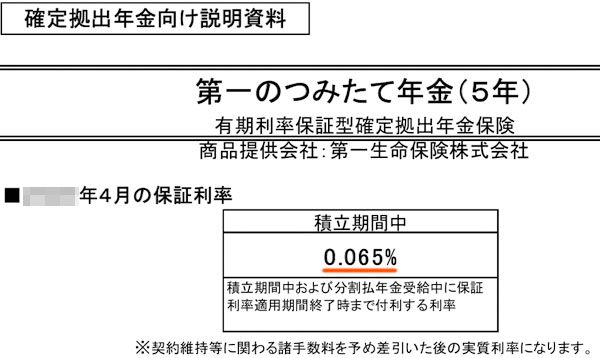

それでは、iDeCo(個人型確定拠出年金)などで販売されている実際の元本確保商品を確認してみましょう。以下は証券会社で販売されている元本確保商品の中でも、利回りの高い投資商品を掲載しています。

日本での元本確保というのは、要は定期預金または生命保険での資産運用となります。例えば金利0.065%で20年の資産運用をする場合、増えるお金は1.3%です。この事実を理解すると、投資ではなく「単なる預金と同じ」という意味を理解できます。

長い間、日本はマイナス金利となっています。当然ながら、日本円にて定期預金・生命保険で資産運用をしてお金が増えることはありません。

投資というのは、元本確保という非常に低リスクの投資法であっても、年利4~5%を最低でも得られないと投資する価値がありません。そういう意味では、日本の証券会社で販売されている投資商品は利用する意味がありません。

日本の生命保険も元本確保型だが増えない:元本割れも普通

同じことは日本の生命保険でもいえます。生命保険は元本確保型の投資であることが広く知られています。ただ日本の貯蓄型生命保険は利用価値がなく、デメリットばかりです。理由としては、多くの生命保険で元本割れするからです。

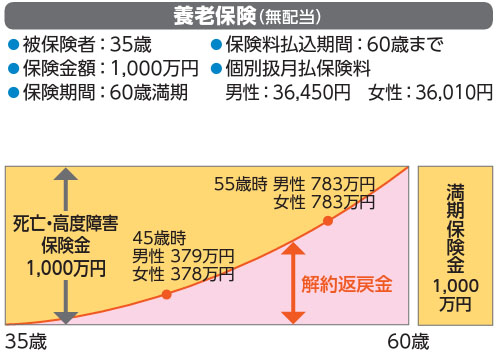

例えば以下は、養老保険(満期時期が決まっている貯蓄型の生命保険)の内容です。

このシミュレーションでの内容は以下の通りです。

- 保険料:月36,450円

- 払込期間:25年(60歳まで)

- 満期保険金:60歳のときに1,000万円が返ってくる

35歳男性で加入し、このような内容になっています。一方で支払い保険料の総額は以下になります。

- 月36,450円 × 12ヵ月 × 25年 = 1093万5000円

このように支払い保険料に対して、満期保険金のほうが低いです。つまり「日本で満期のある貯蓄型の生命保険を利用すると、将来は確実に元本割れする元本確保型の投資商品を利用することになる」というわけです。お金を減らすために投資をするという意味不明な状況に陥るのです。

似た状況は終身保険(保障が一生涯続く保険)でも同じであり、50年ほどお金をロックされ、「支払い保険料に対して、ようやくわずかに解約返戻金がプラスになる」という程度です。いずれにしてもまったくお金が増えず、むしろ元本割れリスクのデメリットが圧倒的に大きいのが日本の生命保険です。

優れた元本確保商品は海外に存在する

元本確保型の投資商品を利用する99%の人が失敗するのは、こうした事実を理解せずに日本の投資商品を購入する人が大多数だからです。日本の投資商品を利用したり、生命保険に加入したりしてもお金は増えず、むしろマイナス運用のリスクがあります。

そこで日本に存在するゴミ金融商品ではなく、必ず海外の金融商品を利用しましょう。海外の投資商品の場合、最も低リスクな元本確保型の投資商品であっても年利4~5%です。また低リスクの積立投資で年利7~8%は可能ですし、元本確保でのヘッジファンドを利用すればさらに高利回りとなります。

このときメインとなる海外投資での元本確保商品は以下になります。

- オフショア生命保険

- ヘッジファンド投資

こうした優れる投資商品はすべてタックスヘイブンに存在します。税金がほとんどないオフショア地域を利用し、オフショア投資としてタックスヘイブンで販売されている金融商品を利用すれば「低リスク投資&高利回り」が可能になります。

積立投資でのオフショア生命保険は代表的な元本確保型の投資

オフショア投資で最も一般的な元本確保による投資商品が生命保険です。日本の生命保険とは異なり、タックスヘイブンで販売されている保険商品を利用すれば、圧倒的に資産が増えます。

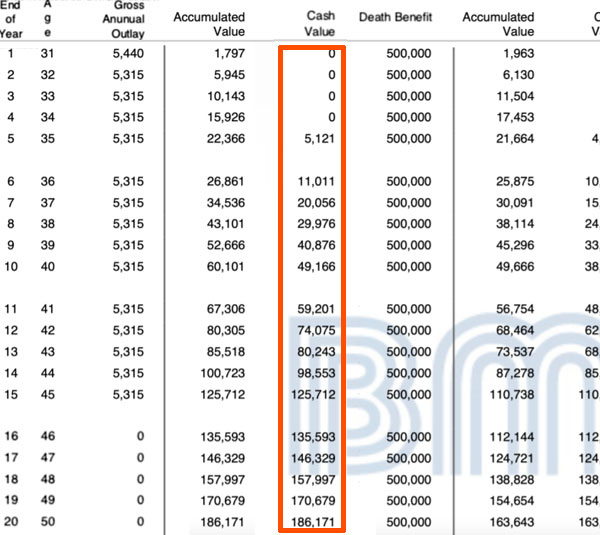

例えば以下はアメリカの生命保険会社BMIが提供している保険商品について、実際の保険証券の内容になります。

アメリカは世界最大のタックスヘイブンであるため、優れた保険商品が非常にたくさんあることで知られています。

なお、この契約では15年間で総額79,850米ドル(約800万円)を支払い、その後は支払いを完全ストップする内容です。その後、解約返戻金と死亡保険金は以下のように増えていきます。

| 投資年数 | 解約返戻金 | 死亡保険金 |

| 15年目 | 125,712ドル (約1.6倍) | 500,000ドル (約6.2倍) |

| 20年目 | 186,171ドル (約2.3倍) | 500,000ドル (約6.2倍) |

| 30年目 | 450,212ドル (約5.6倍) | 603,284ドル (約7.6倍) |

| 40年目 | 1,079,878ドル (約13.5倍) | 1,252,658ドル (約15.7倍) |

| 50年目 | 2,590,018ドル (約32.4倍) | 2,719,519ドル (約34.1倍) |

こうして、40年目には資産1億円を超えます。参考までに、この生命保険会社を利用して投資する場合、過去30年の運用利回りは平均年利7.56%です。手数料を引いた後でこの利回りであり、さらには「ほぼこのように資産が増えていくと約束されている」ことが重要です。

資産が減るリスクはほぼゼロであり、むしろ圧倒的にお金が増えることを考えると、日本の投資商品がいかに利用価値ゼロなのか理解できます。

早期解約をすると確実に元本割れとなる

なおほぼ確実に資産が増える点については既に述べましたが、元本確保型の投資になるため、きちんと投資した場合にのみお金が増えると約束されます。具体的には、早期解約をしなければ確実にお金が増えます。

海外の生命保険に限らず、日本の生命保険にも共通しますが、早期解約をすると100%の確率で元本割れます。先ほど提示した保険証券を確認しても、解約返戻金(Cash Value)が支払い保険料の総額を上回るのは11年目以降です。

そのため、どれだけ短くても11~12年は解約せずに置いておかなければいけません。

ただ日本の生命保険の場合、40年ほど放置しても「支払保険料よりも解約返戻金が低い状態」となります。つまり、お金がまったく増えません。これに比べると、わずか11年ほどで支払い元本よりも解約返戻金のほうが大きくなり、その後は複利でお金が増えていく海外のオフショア生命保険は優れているといえます。

一括投資のヘッジファンドで元本確保投資を行う

またオフショア生命保険ではなく、ヘッジファンドを利用して元本確保投資をするという選択肢もあります。ヘッジファンドの中には、元本確保による低リスク投資を提供しているケースがあるのです。

ただ先ほどのオフショア生命保険とは異なり、必ず資産が増えると約束されているタイプの金融商品ではありません。「6年後の満期時に95%まで元本が保証される」というヘッジファンドとなります。つまり、最大5%まで元本割れがあり得る投資商品というわけです。

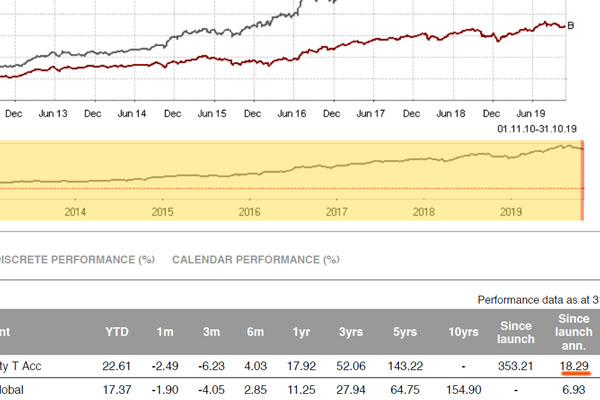

例えば以下は、元本確保によって資産運用をするヘッジファンドのファクトシートです。

このヘッジファンドの場合、過去10年ほどの平均年利は18.29%です。5%まで元本割れするリスクがあるものの、実際の運用成績は非常に優れています。

参考までに、このヘッジファンドは資産残高4兆円以上の超人気ファンドです。元本の保証元はモルガンスタンレーやBNPパリバなど、超大手の投資銀行であり、当然ながら投資コードが公開されていて運用実績は本物です(保証元の投資銀行は募集時期によって異なる)。

元本確保投資では、ヘッジファンドを利用しての高利回りも可能です。大不況がある場合、6年満期時に95%保証(最大5%の元本割れリスク)があるものの、実際には平均年利18.29%での資産運用となっており、成績が良すぎるので実際のところ元本割れを心配する必要のないヘッジファンドとなっています。

ちなみに、タックスヘイブンでオフショア投資口座を開設すればこうしたヘッジファンドへ投資できます。オフショア投資口座の開設には最低3万米ドルが必要になるものの、一括投資が可能であれば優れた利回りが可能になります。

マイナス運用を避け、低リスクで海外投資を行う

元本確保商品は低リスクでの資産運用ではあるものの、多くの日本人はまったくお金が増えない投資商品を利用します。例えば、貯蓄型の生命保険に加入して元本割れする人が続出しています。

こうしたデメリットばかりの投資商品ではなく、高確率でお金が大幅に増える海外の投資商品を利用しましょう。オフショア生命保険であれば最低でも年利4~5%が当然ですし、商品によっては年利7~8%が十分に可能です。

または、ヘッジファンドを利用することによって95%の元本を保証してもらいつつ、平均年利18%ほどでお金を増やすことも可能です。日本におすすめの元本確保商品は存在せず、優れた投資商品はすべて海外に存在します。

お金を減らすための投資をしないようにしましょう。ダメな投資先を避け、元本割れリスクを回避しつつ、大きくお金を増やせる投資先を活用しましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする