一般的な投資先として株や債券があります。多くの人がこれら伝統的な資産に投資しているものの、資産運用では他にも投資方法があります。株式以外への投資方法としては、ヘッジファンドやソーシャルレンディングが知られています。

ヘッジファンドとソーシャルレンディングは景気に左右されずに資産を増やすことができます。そのため、どちらに投資した方が効率的にお金を増やすことができるのか理解しなければいけません。

結論からいうと、ソーシャルレンディングへの投資はリスクが高いです。また詐欺に遭う可能性もあります。一方、ヘッジファンドへの投資であれば低リスク投資であっても年利8~13%が可能です。

事実、機関投資家はソーシャルレンディングを利用していないものの、ヘッジファンドへは積極的に投資しています。これには当然ながら理由があります。そこで、ヘッジファンドとソーシャルレンディングの違いを解説していきます。

もくじ

ヘッジファンドではタックスヘイブンで資産運用する

ヘッジファンドとソーシャルレンディングの違いについて理解するためには、それぞれの詳細を学ぶ必要があります。そこで、まずはヘッジファンドについて確認していきましょう。

機関投資家だけでなく、個人投資家であってもヘッジファンドへ投資することができます。税金がほとんどかからないタックスヘイブン(オフショア地域)で口座開設する必要はあるものの、30,000米ドル(約300万円)以上を投資することでオフショア口座を開設し、ヘッジファンドへの投資が可能になります。

日本にあるヘッジファンドはすべて詐欺であり、ヘッジファンドへの投資は必ずタックスヘイブンを利用しなければいけません。米ドルやユーロなどの主要通貨で投資することであなたの資産を増やすのです。

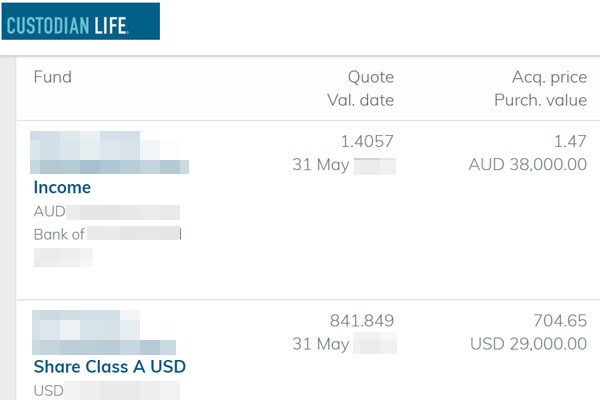

参考までに、以下は私が保有するオフショア投資口座のキャプチャー画像です。

一方でソーシャルレンディングであれば、世界中の国で地元の会社がサービスを提供しています。日本であっても、ソーシャルレンディングのサービス会社はいくつも存在します。タックスヘイブンでオフショア投資口座を開設する必要はありません。

ヘッジファンドへ投資する場合、タックスヘイブンでの資産運用になるため、海外送金する必要があります。そのため国内企業を利用するソーシャルレンディングに比べて、投資するときの手続きは煩雑になります。

ヘッジファンドは投資先の種類が多い

ただヘッジファンドは投資先が多いです。世界には多くのタックスヘイブンが存在し、無数のヘッジファンドが活動しています。ヘッジファンドごとに投資戦略が異なり、優れたパフォーマンスのヘッジファンドがあれば、成績の優れないヘッジファンドもあります。

一般的なヘッジファンドでは、株や債券に対して何倍ものレバレッジをかけて取引をします。こうしたハイリスク・ハイリターンのヘッジファンドはあるものの、株へ投資しない低リスクのヘッジファンドもあります。

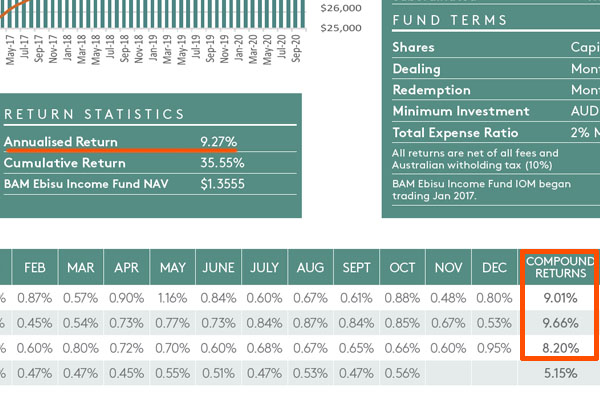

例えば以下は、オーストラリア不動産へ投資したい外国人に対してローンを貸すヘッジファンドです。

このヘッジファンドへ投資する場合、平均年利は9.27%です。また株以外へ投資するヘッジファンドの場合、つなぎ融資や住宅ローン、マイクロファイナンスなどヘッジファンドによって取り扱う内容が異なります。こうした株以外へ投資する方法をオルタナティブ投資といいます。

そのため株や債券へ投資するヘッジファンドだけでなく、オルタナティブ投資のヘッジファンドも含めると、投資できるヘッジファンドの種類は非常に多いです。

100%分別管理であり、詐欺の心配はない

またヘッジファンドへ投資する場合、詐欺の心配がないのは大きなメリットです。理由としては、オフショア投資口座(富裕層の場合はプライベートバンク)を利用することによって、投資資金は100%分別管理されるからです。

分別管理をする場合、ヘッジファンドはあなたのお金を勝手に引き出すことができません。つまり、株や債券の購入など、投資資金としてのみヘッジファンドはあなたのお金を利用できます。

また投資先のヘッジファンドについては、Bloomberg(アメリカ大手の金融・ビジネスの情報提供会社)に掲載されているファンドへ投資することになります。またすべてのヘッジファンドは外部の監査機関から毎年監査を受けます。

正しくヘッジファンドへ投資する場合、詐欺の心配がない理由がこれになります。

もちろんヘッジファンドの運用成績が悪くマイナスリターンになった場合、あなたの資産は減ります。ただこれは詐欺ではなく、投資先を間違えたあなたが悪いといえます。

ソーシャルレンディングでは個人が弱小企業へ融資する

一方でソーシャルレンディングにはどのような特徴があるのでしょうか。ヘッジファンドへの投資とは異なり、日本国内のソーシャルレンディング会社を利用して投資することになります。このときの投資先はすべて弱小企業です。

ソーシャルレンディングを利用してお金を借りる会社には共通点があり、融資してもらいたいものの、銀行がお金を貸してくれない会社です。つまり創業して1~2年ほどしか経過していなかったり、会社規模が非常に小さかったりします。

こうした弱小企業の場合、数百万円や数千万円のお金を銀行から借りることであっても苦労します。ただビジネスを拡大させるためには、融資を受ける必要があります。そこで銀行よりも利率は高いものの、ソーシャルレンディングを利用するのです。

銀行よりも高い利率でお金を借りる必要性のある弱小企業であるため、当然ながら破産リスクは高いです。ただこうした企業へ投資することで、お金を増やすことができます。

利回りが低いソーシャルレンディング

ただ事前に理解しなければいけないこととして、ソーシャルレンディングは利率が低いことがあげられます。

例えば私は過去、マレーシアに住んでいたことがあります。マレーシアにはFunding Societiesというソーシャルレンディングサービスがあり、これを利用して投資したことがあります。新興国での投資であり、効率的に資産を増やすことができるのではと私は考えたのです。

実際にソーシャルレンディングを利用して1年間の投資をしたときの結果が以下になります。

このように、私がソーシャルレンディングによる投資によって得た合計利益は6,549.28RMです。

ただ投資によって得たお金だけでなく、そこからデフォルト(破綻)によって出た損失を差し引く必要があります。1年で起こったデフォルトは以下になります。

このように、3,613.7RMのお金をデフォルトによって失っています。そのため、差額が投資によって得た利益です。

- 6,549.28 – 3,613.7 = 2,935.58RM

なお、これだけのお金を増やすために私が利用した元本は80,000RMです。そのため、年利はザックリと以下のようになります。

- (2,935.5 ÷ 80,000) × 100 = 約3.67%

このように、年利は約3.67%です。運営会社への経費支払いやデフォルトを考慮すると、年利は高くありません。新興国の金融サービスは高い年利を得られると考えがちですが、新興国のソーシャルレンディングを利用したとしても利回りは低いです。

ヘッジファンドの場合、低リスクのヘッジファンドであっても年利8~13%が可能です。そのためお金を増やしたい場合、ソーシャルレンディングのほうが劣っています。

詐欺や撤退のリスクはソーシャルレンディングで高い

また最大の問題として、ソーシャルレンディングでは詐欺のリスクが高いことが挙げられます。特に私募のソーシャルレンディングの場合、高確率で詐欺が起こります。

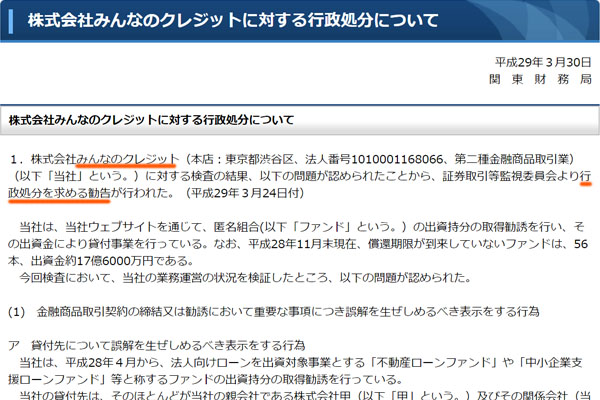

事実、ソーシャルレンディングに関わる詐欺はアメリカやヨーロッパ、日本などの先進国でも頻発しています。例えば日本であれば、「みんなのクレジット」や「ラッキーバンク」など、ソーシャルレンディング会社による巨額の詐欺事件はいくつも起こっています。

一方、上場会社がソーシャルレンディングサービスを運営していることもあります。この場合、詐欺をする確率は非常に低いです。またお金の分別管理もされています。

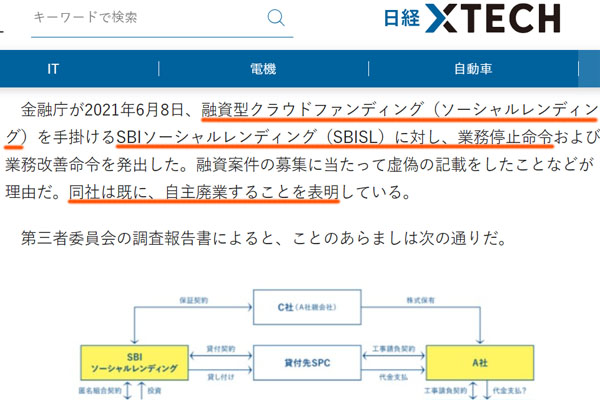

ただソーシャルレンディングの場合、上場会社であっても不祥事が頻繁に起こります。例えば以下は、日本のネット金融大手で知られているSBIホールディングス(東証一部上場)の子会社が起こした不祥事です。

この不祥事によって、この会社はソーシャルレンディング事業から撤退しました。上場企業であっても、不正によって問題を起こすのがソーシャルレンディングです。ヘッジファンドとは異なり、ソーシャルレンディングではこうした不正リスクが高いことを理解しましょう。

安全性が高い投資法はヘッジファンド

そのため特別な理由がない限り、ソーシャルレンディングではなく、ヘッジファンドへ投資するのが優れています。個人投資家にとって、ヘッジファンドのほうが得られる年利は高く、それでいて不正リスクがないからです。

ソーシャルレンディングとは異なり、ヘッジファンドには以下の特徴があります。

- リスクの少ない投資法が可能

- 私募ではなく、分別管理されている

- 外部機関からの監査がある

例えばローンとして個人または会社にお金を貸すとき、ヘッジファンドであれば、ほぼリスクのない投資をします。個人にお金を貸すときは不動産を担保に入れますし、企業へ融資するときは規模の大きい会社のみローンとしてお金を貸します。ソーシャルレンディングのように、創業間もない会社にお金を貸すことはしません。

またタックスヘイブンで運営されているヘッジファンドは前述の通り、100%分別管理されています。また外部機関から監査を受けており、銀行口座や投資口座を外部機関へ提示する必要があるため、ファクトシートにウソの数字を記載することはできません。

もちろん、日本にあるヘッジファンドへ投資する場合、ソーシャルレンディングと同様に詐欺に遭います。ただそうではなく、正しい方法によってタックスヘイブンにあるヘッジファンドへ投資する場合、詐欺に遭うことはありません。

機関投資家はソーシャルレンディングを利用していない

なお、ソーシャルレンディングよりもヘッジファンドへの投資が優れているのは、世の中の機関投資家やファミリーオフィスがどのように資産運用しているのか確認すれば簡単に理解できます。

機関投資家とは、生命保険会社や年金基金などを指します。また資産100億円以上の個人はファミリーオフィスとして資産運用していることがあります。これら資産の多い機関やファミリーオフィスがソーシャルレンディングを利用することはありません。

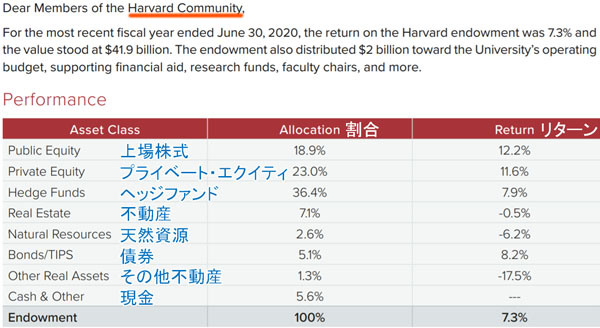

一方でヘッジファンドへの投資であれば、機関投資家やファミリーオフィスは積極的に採用しています。例えば以下はハーバード大学基金が公式に発表しているポートフォリオです。

ハーバード大学基金の場合、ヘッジファンドへの投資割合が最も大きいです。一方でソーシャルレンディングは利用していません。理由は単純であり、ソーシャルレンディングを利用すると詐欺リスクが高くなるからです。

一方でヘッジファンドへ投資する場合、運用成績がマイナスになることはあっても、正しく投資すれば詐欺のリスクはありません。また低リスクのヘッジファンドを利用すれば、毎年安定してリターンを得ることができます。

ヘッジファンドとソーシャルレンディングを比べたとき、得られる利益や詐欺リスクは大きく異なります。個人投資家として資産を増やしたい場合、ソーシャルレンディングではなく、ヘッジファンドへ投資するほうが高利率で安全に資産を増やせるようになります。

・投資資金が少ない場合、株へ投資するべき

ただ前述の通り、オフショア投資口座を開設するためには高額な投資資金を用意しなければいけません。ソーシャルレンディングでは1万円ほどで投資を開始できるものの、ヘッジファンドへの投資では30,000米ドル以上の余裕資金が必要になります。

そのため高額な投資資金がない人の場合、ヘッジファンドへ投資できません。その場合はソーシャルレンディングではなく、株式投資をするようにしましょう。株はリスクがあるものの、例えばS&P500(アメリカの主要500社に投資するインデックス)であれば、平均年利7~9%になると広く知られています。

株であれば1万円ほどから投資できます。いずれにしても、ソーシャルレンディングを利用するのは詐欺やデフォルトリスクが高く、それでいて利回りが低いため、利用を避けなければいけません。

投資方法の特徴を理解するべき

多くの資産運用の方法があるため、どの投資法が優れるのか理解しなければいけません。このとき参考になる基準として、「機関投資家やファミリーオフィスが実践している投資法か?」を考えましょう。この基準で考えると、ソーシャルレンディングは利用するべきではないことが分かります。

ソーシャルレンディングは利回りが低く、それでいて詐欺や不正、デフォルトリスクが高いです。一方でヘッジファンドの場合、多くの投資戦略を採用しているファンドがあり、100%分別管理によって詐欺のリスクがありません。

タックスヘイブンを利用する必要があり、高額なお金を海外送金する必要はあるものの、ヘッジファンドへの投資であれば効率的に資産を増やすことができます。

また投資資金が少ない人の場合、ヘッジファンドへ投資できません。その場合、ソーシャルレンディングを利用するのではなく、株式投資をしましょう。そのほうが詐欺リスクはなく、それでいて優れた年利を得ることができます。これらの違いを理解して、正しい方法で投資するようにしましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする