最もダメな資産運用の方法として、銀行にお金を預けておくことがあります。ただ銀行預金を利用してもお金はほぼ増えません。そのため、積極的に資産運用をすることによってお金を増やすことを考えなければいけません。

ただ初心者投資家の場合、「運用するほどの大きな資産がない」と考えている人が多いです。ただ投資の優れているポイントとして、複利で資産が増えていくことがあります。そのためいますぐ投資を始めると、10年後や20年後は大きくお金が増えるようになります。

たとえ少額投資であったとしても、何千万円もの資産を築くのは簡単です。資産運用をすれば、複利によって資産を何倍にも増やすことができます。

もちろん、正しい投資をしなければ損失を出してしまいます。そこで、初心者が少額投資によってどのように資産を増やせばいいのか解説していきます。

もくじ

初心者であっても少額から投資するべき

節約したお金を利用して、少額から投資を始めたいと考える人は多いです。ただ初心者による少額投資であったとしても、早めに始めるほど優れた利益を得られるようになります。

資産運用をできるだけ早く始めるべき理由は、複利によってお金が増えていくからです。例えば100万円を投資する場合、複利によって以下のようにお金が増えていきます。

・年利10%の場合

| 1年目 | 3年目 | 10年目 | 20年目 |

| 110万円 | 133.1万円 | 259.4万円 | 672.7万円 |

このように、大きくお金が増えていきます。複利でお金を増やす場合、時間経過と共にお金の増えるスピードが加速していきます。資産運用によって増えたお金に対して、さらに資産運用によってお金が増えていくからです。

初心者であっても早めに投資を始めなければいけない理由としては、投資をしなければ複利運用できず、機会損失をしていることになるからです。

正しく投資すれば、年利10%は誰でも達成できる

ただ素人投資家の場合、「投資で年利10%を達成するのは初心者だと無理なのでは」と考えます。確かに個別株へ投資する場合、素人投資家だと優れた年利の実現は無理です。プロの投資家でない限り、どの企業の株へ投資すれば資産を増やせるのか判断することはできません。

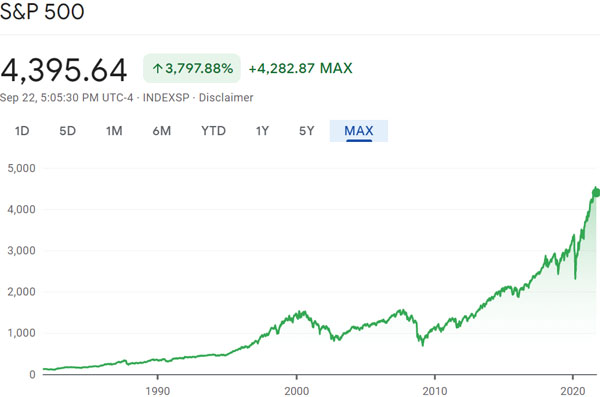

一方でインデックスファンドへの投資やオフショア投資の場合、素人であっても年利10%以上が可能です。例えば、アメリカのトップ500社に投資するインデックスとしてS&P500が知られています。以下はS&P500の過去の株価推移です。

投資初心者にとって、最も優れる投資先の一つがS&P500です。アメリカは最も経済が強く、ずっと人口増であり、長期的に株価が上昇し続けているからです。

またS&P500に投資する場合、平均年利7~9%であることが広く知られています。また配当が年2%であるため、配当を加えるとS&P500は平均年利10%以上です。つまり投資初心者であっても、S&P500に投資していれば誰でも年利10%を達成できます。

または、オフショア投資を利用してもいいです。税金がほとんどかからないタックスヘイブン(オフショア地域)での投資がオフショア投資です。例えば以下は、私がオフショア投資を利用したときの結果です。

オフショア投資を利用し、プロのファンドに投資することによって私は資産運用しています。また、過去5年間の平均年利は約24.1%です。不景気のときは投資リターンが悪くなるものの、いずれにしてもこのように資産を増やすことができます。

これらの事実を理解すれば、方法によっては素人の個人投資家であっても資産運用によって優れた効果を得られると分かります。

初心者は毎月の積立投資が優れる

なお複利で資産運用をするとき、初心者は積立投資が優れています。株価は上がったり下がったりするため、毎月決まった金額を投資することによってリスク分散するのです。

株価が上昇する場合、資産価値が増えます。また株価が下落したとしても、安い金額で株を購入できます。つまり、株価が上がっても下がってもあなたは得をします。これが、初心者の投資家にとって毎月の積立投資が優れる理由です。

また正しいファンドへ投資すれば、長期的に資産価値は上昇し続けます。そのため一時的に株価が下落しても問題ありません。10年後や20年後に大きく資産価値が上昇していれば、短期的な資産価値の下落は関係ないのです。

・年利10%で運用した場合のシミュレーション

それでは、毎月お金を節約して月1万円を投資する場合、複利によってどのような資産運用になるのでしょうか。月1万円であれば、多くの人が投資することができます。

年利10%で月1万円の積立投資をする場合、以下の結果になります。

| 経過年数 | 元本 | 資産額 |

| 5年 | 60万円 | 約78万円 |

| 10年 | 120万円 | 約206万円 |

| 15年 | 180万円 | 約418万円 |

| 20年 | 240万円 | 約766万円 |

| 25年 | 300万円 | 約1338万円 |

| 30年 | 360万円 | 約2279万円 |

このように、年数が経過すると資産額が加速度的に増えることが分かります。また毎月1万円という少額での積立投資であっても、複利によって高額な資産を作れることが分かります。

投資初期はハイリスクの投資先が優れる

なお初心者であったとしても、投資初期はハイリスクの投資先をおすすめします。投資初期は投資元本が少なく、株価の下落によって資産が減ったとしても大きな影響はないからです。むしろ、株価が下落してくれたほうが株を安く購入できるので好都合です。

配当株や債券へ投資することによって、安全な資産運用をすることは可能です。ただ投資初期で安全な資産へ投資する意味はなく、必ずハイリスクの投資先を選ぶようにしましょう。

ハイリスクの投資先というのは、先ほど解説したS&P500を含みます。要は、年利10%以上を目指せる投資はリスクが高いと理解しましょう。

参考までに、以下はS&P500とHYG(年利5%ほどの配当を得られる債券)の価格を比較したチャートです。

債券であるHYG(青色の線)はほとんど価格が変化していません。一方、S&P500(黄色の線)は価格の値動きが大きいです。また、長期的に値上がりするファンドへ投資すれば、債券へ投資するよりも大きく資産を増やせることがチャートから分かります。

そのため素人の個人投資家であっても、投資初期はリスクの高い資産へ積極的に投資するようにしましょう。

投資先のファンド選びが最も重要

ただハイリスクのファンドへ投資するというのは、「損をする確率の高いファンドへ投資する」という意味ではありません。先ほど解説したS&P500のように、10年後や20年後の価格が高確率で上昇するファンドへ投資しなければいけません。

例えば中国株はハイリスク・ローリターンで知られており、プロの投資家が避ける投資場所として知られています。理由としては、中国は株価がほぼ成長していないからです。以下は上海総合指数(SSE Composite Index)の株価チャートです。

中国株ファンドに投資しても資産を増やすことができないのは、過去の株価を確認すれば分かります。こうしたファンドの場合、むしろ資産価値を減らす確率が高いため、投資対象にするのは必ず避けなければいけません。

そのため、初心者であっても「どのファンドへ投資するのか」は重要です。中国株のようなダメなファンドに投資すると、複利でお金は増えていきません。むしろ、複利でお金が減っていくケースがあります。素人の個人投資家であっても、投資先の過去の平均年利を調べるべきなのはこうした理由があります。

元本確保による低リスク投資も可能

なお少額にて初心者が投資する場合、どの投資先が優れているのか判断できないため、よりリスクの低い投資方法を探す人は多いです。その場合、オフショア投資であれば元本確保によって資産運用することができます。

日本には、優れた元本確保の投資商品はありません。一方でタックスヘイブンであれば、元本確保によって資産が増える投資商品がいくつもあります。例えば以下は、15年で140%以上、20年で160%以上に資産が増えることが約束されている投資商品です。

これはS&P500に投資するオフショア金融商品です。S&P500に投資して年利10%以上で資産を増やしつつ、元本確保を加えることができます。大不況によって株価が半分に減る可能性があるものの、元本確保が加わっていれば資産価値は必ず増えます。

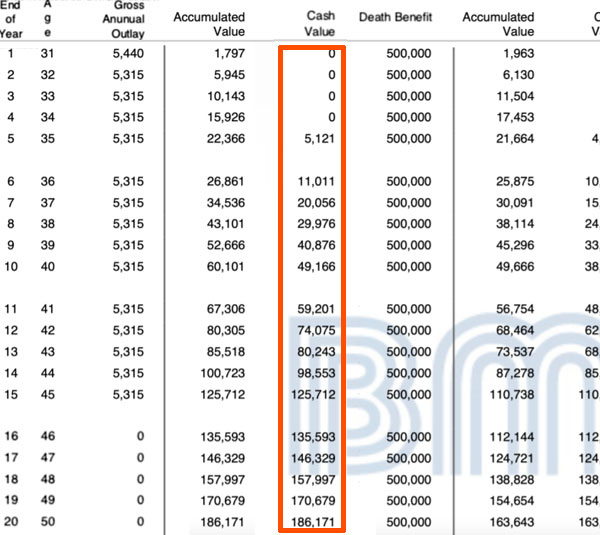

または、オフショア生命保険を利用してもいいです。オフショア生命保険であっても、積立投資によって元本確保を加えつつ資産を増やすことができます。例えば以下はアメリカの生命保険になります。

アメリカは世界最大のタックスヘイブンであり、優れた保険商品がいくつもあります。この生命保険では、投資利回りが1~16%です。つまり大不況であっても、利回り1%は保証されています。

またこの保険設計では、15年かけて合計79,850米ドルを保険料として支払います。その後、以下のように資産(解約返戻金)が増えていきます。

- 15年目:125,712ドル(約1.6倍)

- 20年目:186,171ドル(約2.3倍)

- 30年目:450,212ドル(約5.6倍)

- 40年目:1,079,878ドル(約13.5倍)

- 50年目:2,590,018ドル(約32.4倍)

もちろん、少額投資であってもこの生命保険を利用可能です。どのファンドへ投資すればいいのか分からなかったり、リスクをできるだけ減らしたかったりする場合、元本確保のある投資商品を利用すれば、初心者であっても複利にて資産を大きく増やすことができます。

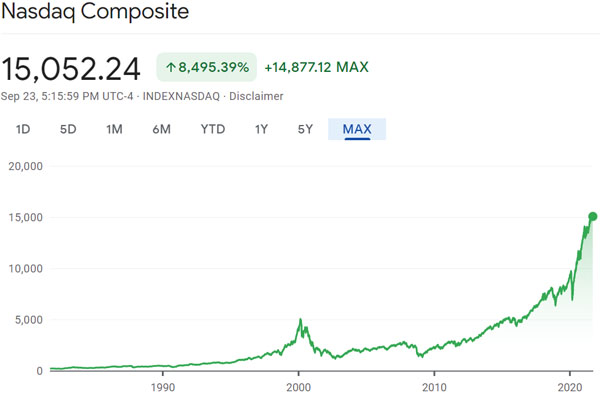

参考までに、この生命保険ではNasdaq100に投資することになります。Nasdaqはアメリカのテクノロジー株であり、S&P500よりも平均年利が高いことで知られています。以下はNasdaqの株価推移です。

タックスヘイブンにある金融商品を購入すれば、株価が上がる可能性の高いファンドに投資しつつ、元本確保を加えることができます。これによって、高利回りを実現しながら複利にて資産を増やすことができます。

素人の個人投資家は早く資産運用を開始するべき

たとえ素人であったとしても、個人投資家はできるだけ早く資産運用を開始するべきです。早い時期から投資をスタートするほど、複利による効果が大きくなるからです。節約することで作った少額のお金であっても、毎月投資すると将来は大きな資産になります。

特に投資初期はハイリスクの投資先が優れています。具体的には、株に投資するようにしましょう。もちろん中国株のようなハイリスク・ローリターンの投資先ではなく、長期的に値上がりする確率の高いファンドへ投資しましょう。

またリスクが心配な場合、元本確保のある投資商品を利用することもできます。例えばオフショア投資をすれば、S&P500やNasdaqなどに投資しつつ、元本確保によって利益が保証されます。

月1万円などの少額投資でもいいので、いますぐ投資を開始しましょう。そうすれば、将来の資産額は何千万円にもなります。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする