ヘッジファンドへ投資をするとき、すべてコンピューターによって投資先が判断されているファンドがあります。こうした戦略のヘッジファンドとしてCTAファンドがあります。

また、CTA戦略はマネージド・フューチャーズ戦略とも呼ばれます。厳密には違いますが、投資家としては同じものとみなして特に問題ありません。

なおAIファンドには、CTA戦略以外にも株専門にて自動売買するヘッジファンドがあります。そのためAIファンドへ投資するにしても、どのファンドが優れるのか確認したうえで投資判断をするようにしましょう。

日本国内では無理であるものの、海外オフショア投資であればマネージド・フューチャーズ戦略を含めたAIヘッジファンドに投資できます。そこで、どのようなヘッジファンドがあるのか具体例を含めて解説していきます。

もくじ

AIによる自動売買がヘッジファンドで行われる

ヘッジファンドにはさまざまな種類があり、その一つがコンピューターによる自動売買によって利益を得るヘッジファンドです。ファンドマネージャーはいるものの、メインで働いているのはプログラマーというわけです。

人による判断で投資をする場合、どうしてもミスをしたり感情が先走ってしまったりすることがあります。一方でコンピューターによる自動売買であれば、機械が判断するので常に冷静な取引をすることになります。

投資方法としては、買い(ロング)と売り(ショート)の両方をします。相場が上昇する場面でロングし、相場が下がる場面でショートするのです。

なお、すべてのAIファンドはハイリスク・ハイリターンです。ロングやショートをするヘッジファンドというのは、どれもハイリスク・ハイリターンというわけです。

株や債券、コモディティなどの先物へ投資するCTAヘッジファンド

それでは、AIファンドの中でも主流となるCTA戦略(マネージド・フューチャーズ戦略)とは何なのでしょうか。

CTA戦略では、世界中の先物・オプションを投資対象としています。先物には株や債券、金利、コモディティ(エネルギー、農作物など)があり、これらをコンピューターが自動売買するのです。

なおCTA戦略の中でも、相場の上昇や下降などのトレンド(傾向)を追うことによって売買する戦略を特にマネージド・フューチャーズ戦略といいます。マネージド・フューチャーズ戦略はCTA戦略に含まれるため、基本的には「CTA戦略もマネージド・フューチャーズ戦略も同じ」と投資家は認識して問題ありません。

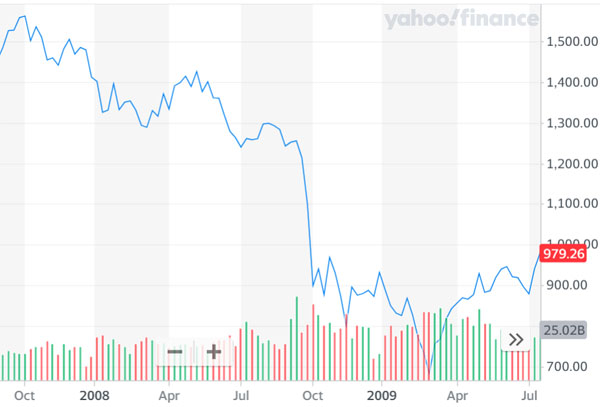

なおCTA戦略では、相場のトレンドが一方向に向く場面で特に大きな利益を得られやすいです。わかりやすい例としては、大不況の真っただ中では相場は大幅に下落します。例えば、以下は2008年に起こった金融危機での株価チャートです。

こうした不景気の場面では、株価は下落トレンドとなります。株価が上昇するときはゆっくりであるものの、株価下落の場面では短期間で大きく下がります。そのため下落トレンドは推測しやすく、このときにCTA戦略のヘッジファンドは大きな利益を出すことができるのです。

なお不景気のときであってもリターンを得ることができるため、マネージド・フューチャーズ戦略を採用しているヘッジファンドは絶対収益型です。景気の良し悪しに関係なく長期間投資することで資産を増やすことができるのがCTA戦略のヘッジファンドです。

・相場の転換期では弱い側面がある

なおマネージド・フューチャーズ戦略では相場の傾向を重視するため、相場の転換期では一時的にリターンが少なくなることがあります。

実際のところ、大不況によって株価が大きく下がるとはいっても、必ずどこかで株価は底値になり、上昇していきます。ただ、いつ株価や債券、コモディティの価格が上昇するのか誰も予測することができません。そのため、相場が転換するときに運用成績が下がるのです。

そこで長期投資をすることによって、「上昇トレンドや下降トレンドのときに大きく資産を増やすことができているため、全体でプラスになっていればいい」と考えなければいけません。

プログラマーは市場情報をAIに与えるのが仕事

なおすべてAIが売買の判断をすることになるため、ヘッジファンドで働いている人は投資判断をする人というよりも、プログラマーが中心になります。つまりプログラムが正常に判断しているのかチェックしたり、市場情報をAIに与えたりするのです。

株価や債券価格、FX、コモディティ(商品)の価格というのは、政府の統計データやアメリカ中央銀行(FRB)による決定の影響を大きく受けます。また当然ながら、雇用統計やインフレ率などのデータは発表日にならないとわかりませんし、FRBがどのような決定をするのか完ぺきに予想するのは無理です。

そこでプログラマーが情報を与えたり、微調整をしたりすることによって、より高い精度でリターンを得られるようにするのです。

確かにコンピューターが売買の決定をするものの、完全自動というわけではありません。100%自動にて儲かるシステムは存在せず、CTA戦略で大きな実績のあるヘッジファンドであっても多くのプログラマーが在籍しており、彼らはセミシステムトレードをしているといえます。

マネージド・フューチャーズ戦略のファンド成績

それでは、AIによるセミシステムトレードをしているヘッジファンドには具体的に何があるのでしょうか。CTA戦略のヘッジファンドは無数に存在し、ダメなヘッジファンドがあれば、優れた成績を残しているヘッジファンドもあります。

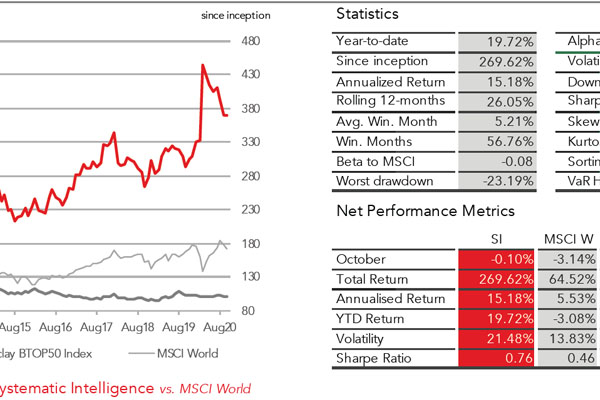

例えば以下のヘッジファンドはCTAマルチストラテジー戦略を採用しており、すべてAIが自動売買しています。

過去の平均年利は15.18%であり、ボラティリティ(年間の変動幅)は21.48%と高いです。ここからも、マネージド・フューチャーズ戦略のヘッジファンドはハイリスク・ハイリターンであるとわかります。

このヘッジファンドは株や債券、コモディティ(商品)などの先物に特化して投資をします。マネージド・フューチャーズ戦略によって先物取引をしているため、ハイリスク・ハイリターンになるのは必然です。

AIファンドには株トレード専門も多い

AIファンドではマネージド・フューチャーズ戦略が一般的です。ただCTA戦略以外でも、AIによるセミシステムトレードは頻繁に行われています。代表的なのは米国株に特化してトレードをするヘッジファンドです。

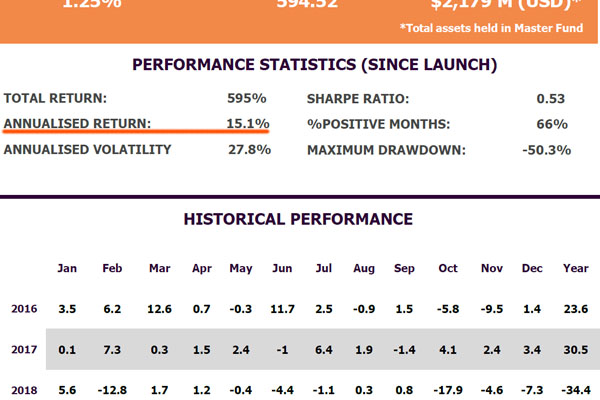

マネージド・フューチャーズ戦略では先物へ投資し、現物(実際の株や債券)への投資はしません。一方で株に対してトレードするAIファンドの場合、現物へ投資します。例えば以下は、株や債券に対してロングのみの投資をするAIヘッジファンドです。

このヘッジファンドは主に米国株や債券へ投資し、ショートはしません。稀にコモディティ(商品)へ投資することはあるものの、基本は株と債券に対してロングによる投資をするというわけです。年間の平均リターンは15.1%であり、ボラティリティは27.8%とハイリスク・ハイリターンです。

マネージド・フューチャーズ戦略ではないものの、AIファンドへ投資する場合、先物ではなく現物へ投資するヘッジファンドも視野に入れるようにしましょう。

プログラムに欠陥があると破綻リスクがある

なおCTA戦略に限らず、コンピューターによって自動売買するヘッジファンドすべてに共通しますが、プログラムに欠陥があるとヘッジファンドが破綻するリスクがあることを理解しましょう。つまり、AIを構築するときにシステムトレードの根幹にミスがあると、数年後に破綻するというわけです。

過去には、実際にシステム設計のミスによって破綻した例がたくさんあります。マネージド・フューチャーズ戦略を含め、AIファンドに投資するときの注意点がここになります。

有名な事例でいうと、ノーベル賞受賞者たちで結成されたヘッジファンドであり、わずか5年で破綻したLTCMが知られています。彼らは1000億米ドル(約10兆円)を超える資産を運用しており、当時は世界最大のヘッジファンドであったものの破綻しました。

彼らの投資戦略はCTA戦略でないものの、債券へ投資する戦略を採用していました。また、すべてコンピューターが自動売買する仕組みにより、平均年利約40%という好成績を残したのです。

ただその後、アジア通貨危機とロシア財政危機によって新興国の債券価格が大暴落し、LTCMは破綻しました。彼らは当時、「ロシア国債がデフォルトする確率は100万年に3回」と試算していました。ただ実際にロシア国債がデフォルトを起こし、結果として大きな損害を受けたのです。

金融市場では誰も予想できない例外が頻繁に発生します。数年に一度は必ず大不況が訪れ、それまで経験したことのない金融危機が起こるのです。当然、こうした例外は人間もAIも予測できません。

ただLTCMでは、こうした例外が起こることを無視して、新興国債券の価格が暴落する中、「ロシア国債が割安」と判断してコンピューターはさらに買い続けました。こうして損失が膨れ上がっていったのです。

LTCMが破綻した理由というのは、コンピューターの設計ミス(欠陥)による影響が大きいです。AIファンドに投資する場合、こうした欠陥のないヘッジファンドを選ばなければいけません。

・少なくとも5年以上の運用成績は必須

そこでプログラムに欠陥のあるヘッジファンドを避けるため、少なくとも5年以上の運用成績を残しているファンドへ投資するようにしましょう。

投資の世界では、1~2年ほどであれば素人であってもまぐれで勝てることがあります。ただ5年続けて優れた成績を出すのは難しく、そういう意味で5年以上の運用成績は重要なのです。

参考までに、LTCMは5年で破綻しました。またダメなヘッジファンドというのは、ほぼ5年以内に破綻しています。そのため欠陥のあるAIファンドへの投資を避けるためには、5年以上の運用成績は必須です。

AIヘッジファンドといっても、必ずしも優れているわけではありません。投資で重要なのは「資産を増やしてくれるファンドかどうか」であり、この部分に注視するようにしましょう。

AIヘッジファンドへ投資し、リターンを得る

コンピューターによる自動取引は古くから行われています。AIを用いることによって売買をするのです。特に株や債券、コモディティ(商品)などの先物に対して、AIによるセミシステムトレードをするのがCTA戦略(マネージド・フューチャーズ戦略)です。

不景気のときであっても大きなリターンを出すことができるため、マネージド・フューチャーズ戦略を採用しているヘッジファンドへ投資すれば、大きなリスクヘッジになります。

ただCTA戦略に限らず、すべてのAIヘッジファンドに共通しますが、根幹となるシステムに欠陥があると数年以内にヘッジファンドは破綻します。そこで欠陥がないヘッジファンドへ投資するため、「少なくとも5年以上、運用成績を残しているヘッジファンドかどうか」を確認し、過去の運用成績を見るようにしましょう。

セミシステムトレードをするAIファンドへ投資するとき、確認するべきポイントがいくつもあります。またAIファンドは主にCTA戦略(マネージド・フューチャーズ戦略)になるものの、ほかの戦略によって自動売買しているヘッジファンドもあります。これらを理解して、AIファンドへ投資しましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする