大きな投資マネーを動かす組織としてヘッジファンドや機関投資家は有名です。これらの投資会社がお金を動かすことで相場は大きく変動します。

それでは、ヘッジファンドと機関投資家の違いとしては何があるのでしょうか。彼らの投資戦略はどのようになっているのでしょうか。

個人投資家として利益を得るためには、それぞれの投資会社を使い分けなければいけません。両者とも個人投資家からの投資マネーを受け入れており、私たちは手軽にプロへお金を預けて投資できます。ただ、それぞれ特徴に違いがあります。

そこでヘッジファンドと機関投資家の違いを確認し、投資するときにどう使い分ければいいのか解説していきます。

もくじ

ヘッジファンドは機関投資家に含まれる

まず、機関投資家とは何なのでしょうか。法人として資産運用するのがメインの巨大組織はすべて、機関投資家に分類されると考えましょう。例えば、以下の組織は機関投資家です。

- 銀行

- 保険会社

- 証券会社

- 年金ファンド

法人として資産運用するのが機関投資家であるため、ヘッジファンドは機関投資家に含まれます。つまり、ヘッジファンドは機関投資家ともいえます。

ヘッジファンドは絶対収益の投資スタイル

ただ投資スタイルは大きく異なります。一般的な機関投資家では、かなり保守的な投資をします。つまり、株または債券に対して長期投資を行います。またロングポジション(買い)による投資を行い、ショートポジション(売り)を取りません。

年金ファンドや生命保険会社は資産運用で失敗してはいけません。例えば年金ファンドが資産運用に失敗した場合、国民に年金を支払えなくなります。また生命保険会社が資産運用に失敗したら、解約返戻金や死亡保険金を支払うことができなくなります。

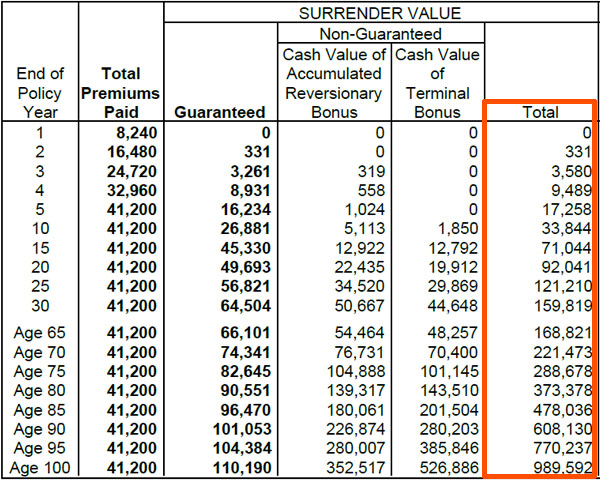

そのためこれらの機関投資家は安全な投資をしており、年利は低いです。例えば以下は、私が香港で生命保険に加入したときの内容です。

解約返戻金は20年で約2倍、30年で約4倍になります。年利4%の場合、こうした結果になります。資産運用で年利4%は非常に低い数字です。ほぼ確実に資産運用によってお金を増やせる方法を機関投資家は選ぶため、年利が低いのです。

一方で期間投資家の中でも、ヘッジファンドは大きなリターンを狙うという点で大きな違いがあります。

ヘッジファンドは絶対収益の投資スタイルです。株に対してロングポジションのみを取る場合、不景気のときに100%の確率で資産を減らしてしまいます。そこで、ショートポジションを取ることによって不景気のときであっても収益を生み出します。

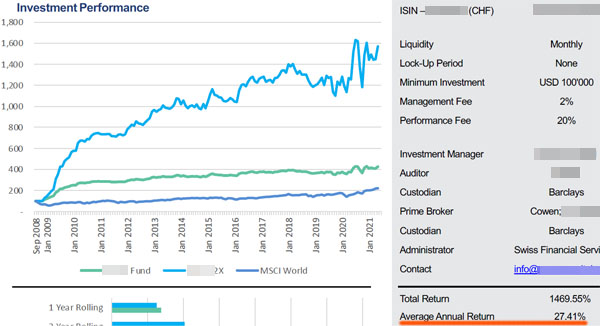

また株や債券以外にも、FXや商品先物など多くの投資商品に対して投資をします。また何倍ものレバレッジをかけて投資をするのも普通です。例えば以下は株や債券、FX、商品先物(コモディティ)に投資をするヘッジファンドです。

平均年利は27.41%であり、ハイリスク・ハイリターンのヘッジファンドです。ヘッジファンドは機関投資家の一つではあるものの、他の機関投資家に比べて投資スタイルは大きく異なります。

投機筋のショートポジションをしないヘッジファンドは多い

なお短期間の売買によって利益を得る投資家を投機筋といいます。株や債券へ投資するヘッジファンドは投機筋であり、ロングポジションやショートポジションを使うことによって短期間で大きな利益を出します。

一方でヘッジファンドの中には、投機筋としてショートポジションを取らないファンドもたくさんあります。こうしたヘッジファンドに投資する場合、低リスクにて8~13%ほどの年利となります。

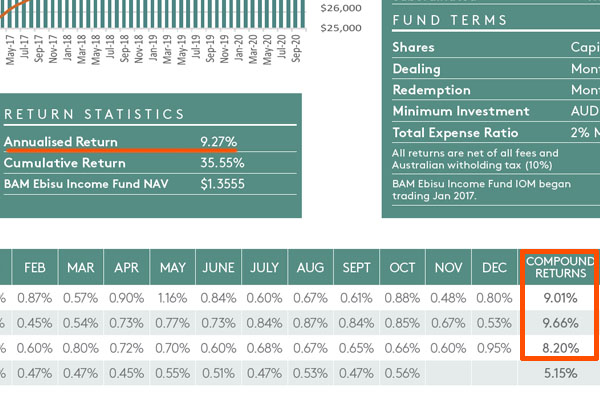

例えば以下はオーストラリアの不動産に投資をするヘッジファンドの年利です。

平均年利は9.27%です。また株や債券に投資をしないため、不景気であっても資産価値が暴落することはありません。

多くの機関投資家はヘッジファンドに投資する

ヘッジファンドを利用する場合、ハイリスク・ハイリターンによる収益だけでなく、低リスクで年利10%を得ることもできます。前述の通り、一般的な機関投資家では、かなり保守的な投資を選択します。ただヘッジファンドを利用する場合であっても、このように低リスク投資が可能なため、機関投資家はリスクの低いヘッジファンドに対して積極的に投資していることが広く知られています。

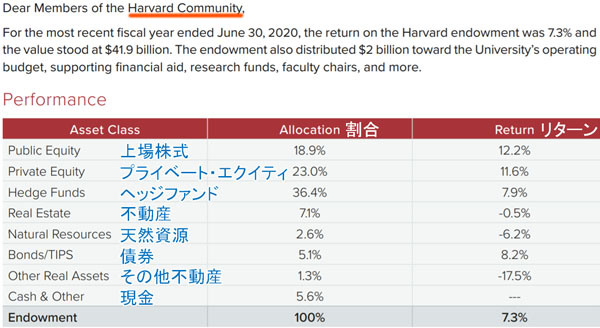

例えば以下はハーバード大学が公表しているポートフォリオです。

このように、ヘッジファンドへの投資割合が最も大きいです。ヘッジファンドを利用すれば低リスクで投資できるため、安全な資産運用をしたい機関投資家にとってヘッジファンドへの投資は優れているのです。

そのため銀行や生命保険会社、年金ファンドを含めてヘッジファンドへ投資するのは普通です。

個人は機関投資家とヘッジファンドの両方とも利用可能

なお個人投資家は機関投資家(ヘッジファンドを除く)とヘッジファンドの両方とも投資することができます。

例えば生命保険に加入する場合、機関投資家に対してお金を預け、資産運用しているといえます。私は前述の通り香港の生命保険に加入しており、機関投資家によって年利4%で資産運用してもらっています。また私が死亡した場合、私の家族に高額な死亡保険金が出されます。

また銀行にお金を預け、定期預金することについても、機関投資家に資産運用してもらっているといえます。

個人投資家は機関投資家を気軽に利用できます。機関投資家は低額のお金であっても受け入れてくれます。また年利は低いものの、資産運用によってお金を増やしてくれます。

一方でヘッジファンドを利用する場合、高額なお金を一括投資しなければいけません。具体的には30,000米ドル(約300万円)以上のお金が必要です。ヘッジファンド投資は絶対収益によって利益を得られるメリットはあるものの、個人投資家にとって高額なお金の一括投資が必要になるデメリットがあります。

ポートフォリオにヘッジファンドと機関投資家を入れるべき

投資をするとき、個人投資家はポートフォリオにヘッジファンドとその他の機関投資家を入れるようにしましょう。これによって、低リスクの資産運用が可能になるからです。

参考までに私は積極的に投資をしており、ポートフォリオの中身は大きく以下の3つに分かれます。

- 個別株・ETF(投資信託)

- ヘッジファンド

- オフショア生命保険(機関投資家)

私は米国株に対して個別株投資をしたり、ETF(投資信託)を購入したりしています。一方、機関投資家を利用しての資産運用も積極的に採用しています。むしろ、私の場合は機関投資家への投資がメインです。理由としては、低リスクによる投資が可能だからです。

ポートフォリオに低リスクのヘッジファンドやオフショア生命保険を加えれば、不景気のときであっても資産を増やすことができます。

機関投資家を利用して資産を増やす

ヘッジファンドは機関投資家に含まれます。ただヘッジファンドと一般的な機関投資家は投資戦略が大きく異なります。機関投資家は通常、低リスクの投資を好みます。一方でヘッジファンドは投機筋によるデイトレードをしたり、レバレッジをかけて株に投資したりします。

ただヘッジファンドの中には低リスクのファンドもあります。そのため年金ファンドや銀行、生命保険会社で低リスクのヘッジファンドへ投資しているのは普通です。

また個人投資家であっても、これら機関投資家を利用することができます。ヘッジファンドへ投資したり、生命保険会社を利用したりするのです。そうすれば、低リスクで資産運用をすることができます。

ヘッジファンドと機関投資家でどのような違いがあるのか理解しましょう。個人投資家であってもヘッジファンドを利用することができ、ハイリスク・ハイリターンまたは低リスクの投資法にて資産を増やすことができます。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする