インドは人口が多く、経済発展していることで知られています。多くの新興国は投資対象ではありません。ただインドは例外であり、世界トップクラスの国になることが確実です。そのため、投資対象として優れています。

いまからインドへ投資することによって、大幅に資産を増やすことができます。短期投資では損をする確率が高いものの、長期投資では資産が増えます。

ただインドへ投資するときには注意点があります。正しくインドの株式へ投資することによって、資産を増やすことを考えましょう。

それでは、どのようにインドの株式へ投資して資産運用すればいいのでしょうか。新興国の中で最も優れる投資先であるインドについて解説していきます。

もくじ

新興国への投資で最も優れるインド

通常、株式投資では米国へ投資するのが一般的です。日本を含め、米国以外の先進国や新興国へ投資したとしても、株価がほとんど上昇していないため投資によって資産を増やすことはできません。

新興国は経済成長率が高いため、投資することで大きく資産を増やせると考えがちです。ただ新興国は何らかの理由によって先進国になれず、政治や経済に大きな問題を抱えているケースがほとんどです。そのため、新興国では株価が上昇していない国がほとんどです。

ただ唯一の例外がインドです。インドは人口が多いです。かつて、人口が非常に多いために中国が急速に発展したのと同じように、インドも経済が強い国になることが確約されています。

中国はいまでも、一部の富裕層を除きほとんどの人が貧しく平均年収は低いです。ただ人口が多いためGDPが巨大です。同じようにインドについても、少し平均年収が上昇するだけでGDPが巨大になります。それに伴い国内の経済が発展するのです。

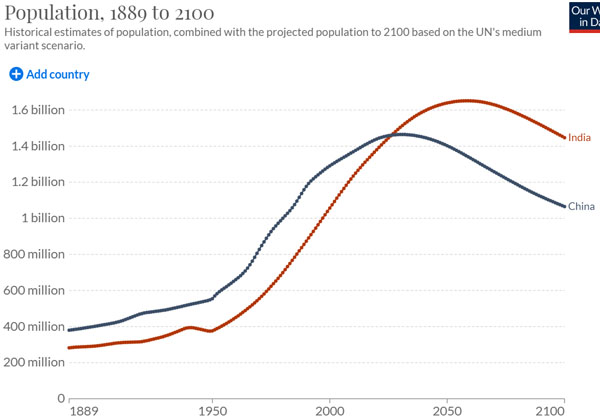

参考までに、以下はインド(赤色の線)と中国(青色の線)の人口推移予想です。

中国は人口が増えません。一方、インドは人口が増えます。またインドのGDPランキングは既に高く、非常に多くの人口を抱えるのがインドであるため、いまから投資することで大きく資産が増えるのです。

インドは高成長を期待できる

それでは、なぜ投資先として優れる米国株ではなく、インドについても投資するのが優れるのでしょうか。投資では米国株をメインに据えるべきであるものの、インドへ投資することによって、米国株よりも優れたリターンを得られる可能性があるからです。

参考までに、以下は過去5年間の米国株(黄色の線:S&P500)とインド株(青色の線:INDA)を比較したときのチャートです。

このように、米国トップ500社を表すS&P500へ投資した方が、インド株へ投資するよりも優れたリターンを得ることができます。

このように確認すると、インド株ではなくアメリカ株へ投資するほうがいいように思えます。それにも関わらず、なぜインド株への投資で優れるリターンを得られる可能性があるのでしょうか。この理由として、2021年に中国株が投資対象でなくなったことがあります。

中国株は投資対象でなく、政治リスクのないインドに投資マネーが集まる

中国とインドは状況が似ています。両方とも多くの人口をもち、経済成長率が高いです。ただ中国には致命的な欠点があり、それが政治リスクです。世界で最も邪悪な組織が中国共産党であり、政府は自由に国内の巨大企業を潰すことができます。

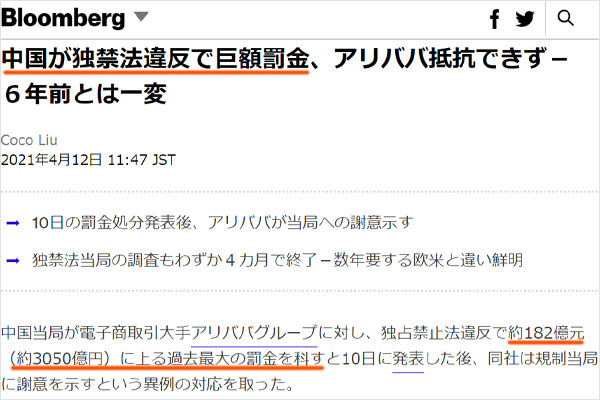

特に投資家にとって重要なきっかけが2021年の出来事です。この年、中国政府は自国の巨大企業に対して理由なく罰金や規制を連発しました。以下は実際のニュースの一部です。

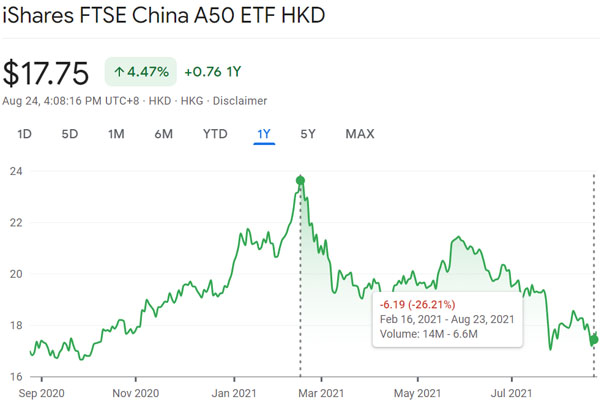

規制対象はITや教育、不動産、ゲームと幅広いです。その結果、多くの巨大企業が破産し、中国企業の株価は急落しました。以下は当時の株価推移です。

中国政府は自国のすべての産業をコントロールしたいと考えています。そのため「巨大企業が発展し、政府が中国国民を管理できない」という状況は好ましくありません。そこで、自国の巨大企業を弱体化させることを積極的に推し進めました。

その結果、中国株は投資家にとって優れた投資対象ではなくなりました。事実、中国に投資している機関投資家はほとんどいません。中国株に投資する人は素人の個人投資家くらいです。この理由として、政治リスクによって株価が急落するリスクが常にあるからです。

一方でインドは民主主義国家であり、政治リスクは少ないです。かつてイギリスの植民地だったこともあり、民主主義によって政治が動いています。そのため中国のように、政府が自国の大企業を自由に潰すことはできません。

そのため2021年から、中国への投資マネーがインドへ流入するようになりました。前述の通り、インドと中国は経済的な共通点が多いです。しかし中国と違ってインドは民主主義の国であり、政治リスクがありません。そのためインドに多くのお金が流れた結果、2021年はアメリカ株よりもインド株のほうが投資成績は優れています。

いま中国へ投資する人はほとんどいません。そのため新興国への投資ではインドの一択となり、今後も多くの投資マネーがインドに集まると予想できます。

2021年以前では、インドは魅力的な投資先ではありませんでした。しかし中国株が魅力的な投資先でなくなったため、インドへ投資マネーが集まるようになり、インド株へ投資する魅力が非常に大きくなったのです。

時価総額は低く、少しの投資マネーで株価が高騰する

またアメリカとは異なり、インド株は時価総額が低いです。例えば、以下は2020年の国内上場株式に対する時価総額です。

- アメリカ:約30兆米ドル(約3000兆円)

- 中国:約2.7兆米ドル(約270兆円)

- インド:約6000億米ドル(約60兆円)

※創業者が保有している株式など、一般人が売買できない株は含めていません

このように確認すると、インドの時価総額は非常に低いことが分かります。時価総額が小さい場合、少しの投資マネーが入ることで株価が大きくなります。中国の投資マネーがインドへ移ることによって会社の時価総額が上昇し、株価が高騰するのです。

投資で大きく稼ぐコツとしては、急成長する会社に対して、時価総額が小さいときに投資する方法が知られています。これに似ているのがインド株式への投資です。

インデックスを利用してインド株へ投資する

ただインドの株へ投資するとはいっても、個別株に投資するのはおすすめしません。インド企業へ投資するとき、どの企業が成長するのか予測するのは難しいからです。

米国企業であれば、個別株投資によって時価総額の小さいハイテク企業へ投資することで、大きな利益を得ることができます。米国企業にとってアメリカ国内でのビジネスだけでも利益が大きく、さらには米国内の巨大企業と提携することで簡単に世界展開できます。

一方でインド企業の場合、アメリカとは状況が大きく異なります。新興国の場合、どの小型株が将来大きく成長するのか予測するのは難しいです。またインド株では、トップ企業へ投資したとしても、アメリカ企業に比べると中小企業並みになります。事実、米国株では時価総額10兆円の会社であっても中小企業です。

また前述の通り、インド企業の中でどの会社の時価総額が上昇するのか予想するのは難しいです。そこでインド株のインデックスへ投資しましょう。

インデックス投資であれば、時価総額の大きい企業へ自動的に投資できます。またインデックス投資では時間経過と共に投資企業が入れ替わるため、どのインド企業へ投資すればいいのか考える必要はありません。

最もおすすめのETFはINDA

なおインド企業へ投資する投資信託(ETF)にはいくつか種類があります。その中でも、最もおすすめなのはINDAです。インド株へ投資する最も有名なETFがINDAです。

- iShares MSCI India ETF(INDA)

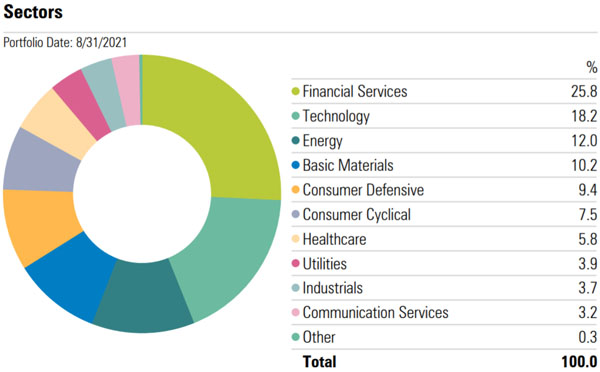

アメリカ企業へ投資する場合、トップ企業の多くはハイテク企業です。一方でインド企業の場合、トップ企業の多くは銀行などの金融です。

以下はiShares MSCI India ETF(INDA)でのセクター別の投資割合です。

このように金融(Financial Services)の割合が大きいことが分かります。先進国のように、ハイテク企業の時価総額が大きいわけではありません。また、エネルギー株の割合も大きいです。

そのため成長余地が大きいのがインド株です。またインデックスに投資であれば、前述の通り産業の成長と共に投資先の会社が自動的に変わります。つまり、時間経過と共に優れたインドのテクノロジー企業へ投資する割合が増えていきます。そこで、INDAを利用してインド株へ投資しましょう。

インド株は米国株との相関性が低い

なお米国株だけでなく、インド株へ投資するのはリスク分散になります。インド株とアメリカ株は相関性が低いからです。

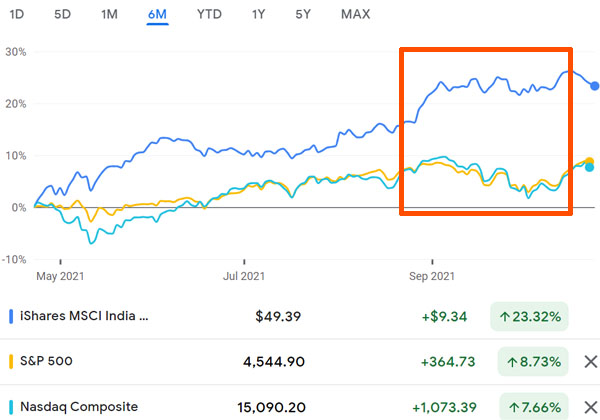

たとえアメリカ企業の業績が悪く、米国株が下落したとしても、インド株には影響がないケースはよくあります。例えば以下は、INDAとS&P500、Nasdaqを比較したときの様子です。

S&P500(黄色の線)とNasdaq(緑色の線)は米国株であり、似たチャートの形をしています。一方でINDA(青色の線)は米国株とは大きく異なる動きをしています。またオレンジの枠線に着目すると、米国株が下落しているときであっても、インド株は上昇していることが分かります。

インド株への投資がリスク分散になるのは、米国株との相関性が低いことが理由としてあります。

長期投資がインド株式投資の大原則

なお短期投資ではなく、長期投資がインド株投資の大原則です。1年以内の短期投資であれば、インド株へ投資するのはおすすめしません。

以前、中国が急成長してGDPが大きくなったとき、5年以上の時間をかけて時価総額が大きくなりました。同じように、インドへの投資では5~10年の長期投資をするようにしましょう。そうしなければ、インド株で儲けることはできません。

インド株へ投資するというのは、国の成長を期待するのと意味が同じです。人口が増え、国の産業が発展するからこそ、インド国内の企業が大きくなるのです。また多くのテクノロジー企業が生まれ、巨大企業となるのです。

1年以内にインドの人口が増え、インド企業が急速に儲かり始めることはありません。前述の通り、インドで時価総額の大きい会社は銀行などの金融産業です。そのため1年以内の投資ではなく、5~10年と長期で投資できる場合のみ、インド株への投資を検討するといいです。

現地通貨ではなく、米ドルで投資するべき

なおインド株へ投資するとはいっても、現地通貨での投資はやめましょう。インドルピーを購入し、投資するのはリスクが高いです。

新興国の通貨をもちたいと考える投資家はほとんどいません。例えばあなたも、中国元を保有したいとは思わないはずです。中国元は通貨としての信用度が低く、世界シェアも少ないです。同様にインドルピーの価値も低いです。

そこで現地通貨ではなく、必ず米ドルで投資するようにしましょう。米ドルを利用して投資できるETFはいくつかあります。先ほど紹介したINDAについても、米ドルで投資することができます。

海外投資では米ドルを利用するのが常識です。そのためインド株へのインデックス投資をするとき、インドルピーではなく米ドルを利用しましょう。

今後の見通しが優れるインドへ投資する

株価が大きく成長すると予測できる国に投資すれば、資産を大きく増やすことができます。そのため多くの人が米国株へ投資しています。ただ米国以外の国であれば、アメリカの次に優れる投資先がインドです。

他の国に比べて、インドは人口が多く経済成長率が高いです。また国民の平均年収が少し上がるだけであってもGDPが大きくなり、国内の企業は大きく儲かるようになります。また中国は投資先として魅力がないため、中国の代わりとしてインドに投資マネーが集まる傾向にあります。

またインドの時価総額は小さいため、少しの投資マネーが集まれば株価は何倍にも増えていきます。かつて、中国が急速に成長して巨大企業がいくつも生まれたのと同じように、インドも同様に大きく発展していくと多くの投資家が予測しています。

新興国への投資は優れていません。しかしインドは例外的に優れた投資先です。長期投資が可能な場合、インドへの投資を検討しましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする