税金がほとんどないタックスヘイブン(オフショア地域)へ投資する場合、優れた利回りを実現できます。これらオフショア投資の中でも、ヘッジファンドへ投資する人は多いです。

ヘッジファンドには種類があり、その中でも多くの人にとって人気の投資先が元本確保型のヘッジファンドです。つまりヘッジファンドへ投資した後、損をする可能性が非常に低い投資先が元本確保型のヘッジファンドです。

注意点として、どのようなケースであっても元本割れしないわけではありません。投資方法を間違えると元本割れしてしまうこともあります。ただ、多くの人が元本確保のヘッジファンドを利用して資産を大幅に増やしています。

このような元本確保のヘッジファンドには、どのような特徴があるのでしょうか。また、注意点は何でしょうか。ここではオフショア投資の中でも、低リスクにてハイリターンを実現できる元本確保ファンドについて解説していきます。

もくじ

元本確保型のオフショア投資は2つ存在する

海外にあるタックスヘイブンで投資をするとき、低リスクの投資法が存在します。それが元本確保型のオフショア投資です。オフショア投資で元本確保投資をしたい場合、主に2つの方法があります。以下の通りです。

- 投資信託による投資:積立投資

- ヘッジファンドへの投資:一括投資

海外積立投資としてオフショア投資をする場合、元本確保の投資商品があります。具体的には、15年で140%以上、20年で160%以上に資産が増えると約束されています。S&P500に100%投資する投資商品であり、年利4%で資産運用すると20年で160%の資産運用が可能です。

また過去、S&P500は年利平均7~9%であると広く知られています。そのため実際には、より高い利回りが可能です。

一方で積立投資ではなく、一括投資によって資産運用するのがヘッジファンドです。S&P500はアメリカの有名なインデックスであり、ヘッジファンドではありません。一方でヘッジファンドへ投資する場合、一括投資による元本確保が可能です。

元本確保型のヘッジファンドへ投資する

ヘッジファンドは無数に存在し、投資戦略はファンドごとに大きく異なります。その中には、数は少ないものの元本確保型のヘッジファンドがあります。

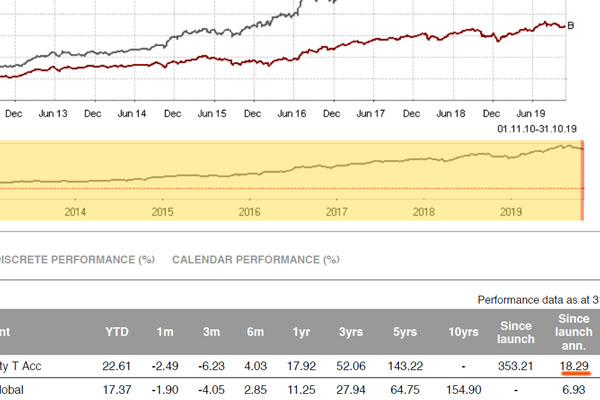

例えば以下は、資産残高4兆円以上の元本確保型のヘッジファンドです。

このヘッジファンドの場合、10年ほど資産運用をして過去の平均年利は18.29%です。そのため、インデックスへ投資するよりもこのヘッジファンドへ投資するほうが圧倒的にお金を増やすことができます。手数料を引いた後に年利18.29%なので、非常に高利回りです。

また保証主はモルガンスタンレーであり、世界的な格付けは非常に高いです。運用成績が良く、格付けが高いため、世界中から投資マネーが集まって資産残高が非常に高くなっているのです。

ただ非常に優れた運用成績のヘッジファンドであっても、場合によっては資産運用に失敗してマイナスリターンになるかもしれません。そこで、このヘッジファンドでは元本確保となっています。具体的には、仮にマイナスリターンになったとしても、満期時は投資額の95%が保証されます。

過去、ITバブル崩壊やリーマンショックのときは株価が50%以下に下落しました。こうした大不況のときに満期を迎えたとしても、元本の95%は必ず保証されるようになっています。

実際には平均年利18.29%であるため、マイナスリターンになる事態を心配する必要はありません。ただ万が一、マイナスリターンになったとしても元本の多くを守られます。

確実に元本割れしないという意味ではない

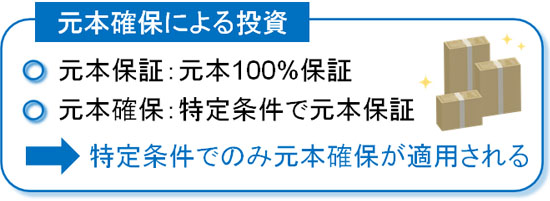

なお注意点として、「確実に元本割れしない」という意味ではありません。つまり元本保証ではなく、元本確保による投資です。元本保証と元本確保は異なります。

元本確保というのは、一定の条件でお金を保証することを指します。先ほど紹介したヘッジファンドの場合、一括投資して6年後に満期を迎えます。具体的には、満期を迎える前にお金を引き出したり解約したりする場合、元本確保は適用されません。

事前に決められた条件を満たし、満期まで投資した人のみ元本確保が適用されることを理解しましょう。

また先ほどのヘッジファンドでは、元本確保が95%です。つまり、大幅なマイナスリターンになったとしても損失は最大5%で済むものの、投資元本よりも低いお金が返ってくることになります。つまり、満期時に元本割れすることもあるのです。

元本保証は銀行預金のみ:投資は元本確保

参考までに、投資で元本保証があるのは銀行預金のみです。銀行で定期預金を組む投資手法の場合、元本保証となります。

仮に高額なお金が途中で必要になり、銀行で定期預金を解約したとしても、100%のお金が戻ってきます。定期預金の高利率は適用されないものの、途中解約してもお金を失うことはありません。

一方で銀行での定期預金以外では、元本保証は存在しません。必ず元本確保になります。つまり、最初に決めた条件にて満期まで投資し続けた場合のみ、投資元本が保証されるようになります。

元本確保型のオフショア投資は非常にリスクが低く、ほぼ確実にお金を増やすことができるのは本当です。ただ「絶対に元本割れしない」という意味ではありません。そこで、事前に元本保証と元本確保の違いを理解しておきましょう。

仕組債により、ヘッジファンド投資で元本確保が可能な理由

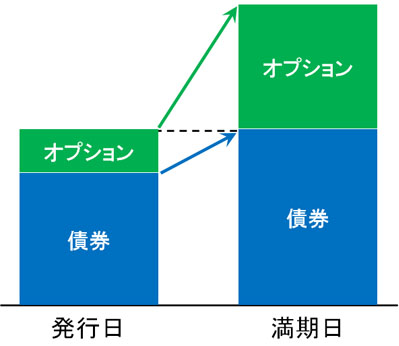

それでは、なぜヘッジファンドへの一括投資で元本確保が可能になるのでしょうか。年利15%以上を生み出せるヘッジファンドはすべて、株や債券に投資をします。高リスク資産に投資しない限り、高利回りを生み出せないからです。

先ほど紹介したヘッジファンドについても株や債券に投資をします。このヘッジファンドの場合、債券に投資すると同時に、オプション取引によって株の売買をします。仕組債と呼ばれる少し難しい仕組みになります。

債券(仕組債)へ投資すれば、固定金利を得ることができます。そこで債券による固定金利によって資産を増やせば、顧客の投資元本を守れるようになります。しかし、債券へ投資するだけでは利回りが低いです。そこで、オプション取引(株の売買)によって顧客の資産をより増加させるように努力します。

このように債券による固定金利によって元本確保を実現しつつ、オプション取引を利用することで高利回りを目指します。これが、仕組債を利用する元本確保型ヘッジファンドのザックリとした仕組みです。

元本確保ヘッジファンドの仕組みを詳しく説明すると、仕組債を含めて非常に複雑になります。またオプション取引の概念は難しいです。いずれにしてもヘッジファンドは株と債券に投資し、仕組債という特殊な方法を利用することで、元本確保にて資産を増やすことができます。

期間限定で元本確保ファンドの募集がある

元本確保ヘッジファンドへ投資する場合、低リスク・ハイリターンを実現することができます。

通常、低リスクの投資でハイリターンを目指すことはできません。ただ元本確保ヘッジファンドの場合、例外的に低リスクにてハイリターンが可能です。前述の通り、資産運用に失敗したとしても95%が元本確保されています。またファクトシートで確認した通り、実際の平均年利は18.29%です。

しかし、デメリットもあります。唯一のデメリットとしては、期間限定にて募集期間が存在することです。

前述の通り、元本確保型のヘッジファンドは債券へ投資します。そのため債券の年利が低い場合、元本確保商品を作ることができません。そのため、募集が行われません。

より具体的にいうと、米ドル金利が低い場合は元本確保商品に投資できません。オフショア投資は一般的に米ドルで投資します。そのため米ドル金利が低く、債券へ投資しても高い固定金利を得られない場合、ヘッジファンドは元本確保商品を作れないのです。

例えば2020年にコロナウイルスパンデミックによって世界が混乱したとき、FRB(アメリカの中央銀行)によって米ドルの短期金利がゼロに設定されました。そのため債券へ投資しても高い利回りを得ることができず、元本確保商品を作ることができず、結果として1年半以上も新規の募集がありませんでした。

参考までに、米ドル金利が高い場合は債券投資によって高金利にて配当を得ることができます。そのため高金利の場合、元本確保ヘッジファンドへ投資するときの条件は良くなります。

こうした元本確保商品の特徴から、募集期間があったり、米ドル金利によって条件が変わったりすることを理解しましょう。

元本確保のヘッジファンドへオフショア投資する

富裕層でなくても、一般人であってもヘッジファンドへ投資できます。オフショア投資によってタックスヘイブンで投資をすれば、個人投資家であってもヘッジファンドを利用できます。ヘッジファンドの中には、元本確保ヘッジファンドもあります。

元本確保によってヘッジファンドへ投資すれば、低リスク・ハイリターンが可能です。満期まで投資し続ける場合、95%の元本が保証され、さらには平均年利18.29%で資産を増やすことができます。

ただいつでも投資できるわけではありません。募集期間は限られており、期間が過ぎると申し込みすることはできません。また米ドル金利が低い場合、元本確保商品を作ることができないため、何年も募集されないこともあります。

こうしたデメリットはあるものの、低いリスクで大きなリターンを得られるため、多くの投資家にとって人気の投資方法が元本確保ヘッジファンドです。例で挙げたヘッジファンドの場合、モルガンスタンレーによる保証があり、格付けも高いです。低リスクで高利回りを実現したい人は元本確保ヘッジファンドへ投資しましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする