お金持ちはほとんどが投資をしています。投資をしているからこそ、資産家は常に金持ちなのです。貧乏人のように「まったく投資をしていない」という富裕層はほとんどいません。

それでは、富裕層の保有資産のうち投資に占める割合はどのようになっているのでしょうか。またポートフォリオの中身はどのような構成になっているのでしょうか。

金持ちの多くは株や債券(国債、社債)、不動産、ヘッジファンドなどへ投資をしています。これらに分散投資することによって、常に資産が増えるポートフォリオになっています。金持ちの投資内容を知れば、どのように投資するのが最適なのか理解できるようになります。

そこで富裕層がどのような資産運用を行い、お金を増やしているのか解説していきます。

もくじ

富裕層の投資割合とポートフォリオ、投資先の種類

まず、資産家の投資割合やポートフォリオはどのようになっているのでしょうか。投資をしていない場合、資産のほとんどは現金です。そのためお金は増えません。

一方、金持ちのほとんどは投資をしています。また保有資産のうち、大半を投資しています。参考までに私の場合、資産の95%以上を投資しています。つまり銀行に預けている現金は少ないです。私の場合、株や債券、ヘッジファンドに投資をしています。場合によっては金(ゴールド)に投資をすることもあります。

不動産には投資をしていないものの、私は積極的に株やヘッジファンドに投資をしています。それでは、一般的な富裕層の投資割合はどうかというと、多くの富裕層では資産のうち現金(または定期預金)の占める割合は25%ほどです。

つまり、金持ちの多くは株や債券、不動産、ヘッジファンド、金などへ投資することで資産運用しています。以下は全世界の富裕層の資産がどのようなポートフォリオになっているのか記したグラフです。

出典:World Wealth Report 2020

このように、現金割合は小さいです。資産家は保有資産の大部分を投資しているのです。特に株へ投資している人が多く、現金割合は小さいです。

投資信託・インデックスはポートフォリオで重要

資産運用で最も一般的な投資先が株です。株式投資によって大きく資産を増やせることを多くの人が知っています。

ただ、プロの投資家を除いて富裕層で個別株へ投資している人はほとんどいません。大半の金持ちは投資信託・インデックスを利用しています。金持ちの多くは経営者であったり、親からお金を相続したりした人です。プロの投資家ではないため、投資信託を利用するのが一般的なのです。

また世界のトップ富裕層をみると、全員が起業家です。資産のほとんどは自分が創業した会社の株であり、この場合は保有資産の大半が株になります。この場合、彼らが会社経営することで企業業績が良くなれば、株価増加に伴って彼らの資産も増えます。

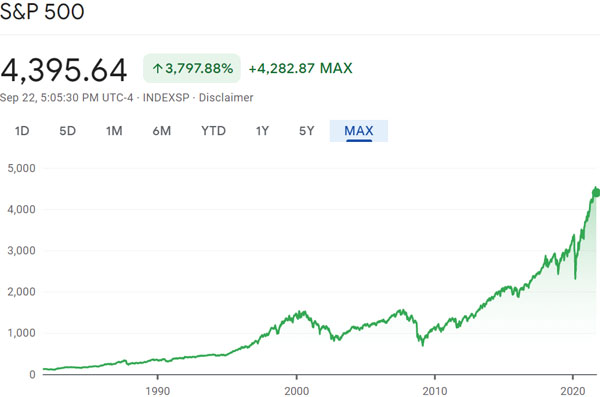

ただ上場会社の創業者を除くと、インデックスへ投資するのが一般的です。このとき重要な投資先が米国の投資信託です。日本を含め、アメリカ以外のインデックスへ投資したとしても資産を増やすのは難しいです。例えば、以下はアメリカトップ500社へ投資するS&P500の株価推移です。

このように、長期的に株価は上昇しています。個人投資家でS&P500へ投資している人は非常に多いです。これは富裕層であっても同じであり、多くの金持ちがS&P500を含む米国の投資信託へ投資しています。

債券(国債・社債)は低リスクの投資

このとき、資産をもたない一般人が債券へ投資する意味はないです。投資初期はできるだけリスクを取り、大きなリターンを得るべきです。つまり、個人投資家は株に投資しなければいけません。

一方で大きな資産をもつ資産家の場合、リスクを低くした投資をポートフォリオに入れるケースが多いです。株のみに投資している場合、不況のときに資産価値が半分以下に減少するのは普通だからです。

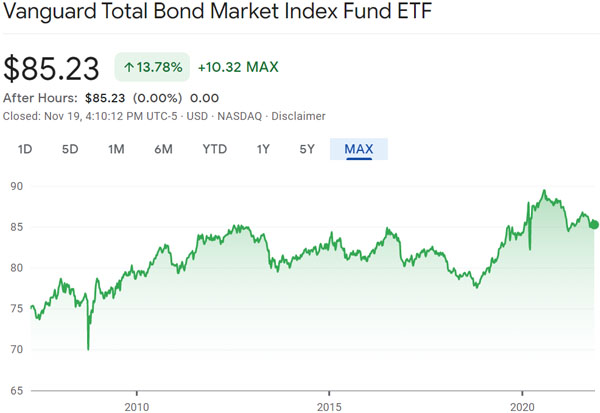

債券への投資では、一般的には債券ETFへ投資します。国債や社債など債券ETFによって種類は異なるものの、低リスクで資産を増やすことができます。参考までに、最も資産額が大きい債券ETFの一つにBNDがあります。

アメリカ国債や巨大企業の社債など、格付けの高い債券へ投資するのがBNDです。格付けが高いため配当年利は約2%と低いです。ただ価格変動が少ないためリスクは低いです。

- Vanguard Total Bond Market Index Fund ETF(BND)

また高利回り債券(ハイイールド債:ジャンク債)へ投資する場合、年4~5%の配当収入を得ることができます。このように、どのような債券に投資するのかは人によって異なります。

不動産投資は人によって好みが異なる

金持ちで不動産へ投資している人も多いです。不動産は一般的な投資先の一つであり、不動産投資によって成功している投資家はたくさんいます。

ただ株や債券とは異なり、不動産投資は人によって好みが異なります。株の場合、S&P500に投資すれば素人であっても年利7~9%が可能です。また債券へ投資すれば、2~4%の配当収入を確実に得られます。一方、不動産では一つの物件を所有できるオーナーが通常一人であり、株のように多くの人が投資できることはありません。

優れた不動産へ投資できる方法を知っている人の場合に限り、不動産投資によって資産を増やすことができます。

ちなみに私の場合、株や債券、ヘッジファンド、金(コモディティー)などへの投資はしているものの、不動産投資はしていません。どのように優れた不動産を探せばいいのか理解していないからです。

不動産投資をしている人の場合、株や債券についても投資をしているケースが多いです。一方で株に投資をしている人であっても、不動産投資をしているとは限りません。

ヘッジファンドへ投資し、不景気でもリターンを得る

また富裕層ではヘッジファンドへ投資する人もたくさんいます。ヘッジファンドへ投資をする場合、不景気のときであっても資産を増やすことができます。

大不況のとき、株や債券の価格は下落します。不動産についても、土地や建物の価値が下落するのは普通です。一方、ハイリスク・ハイリターンのヘッジファンドではロングポジションだけでなく、ショートポジションも取ります。そのため不景気であっても大きく資産を増やすことができます。

また株や債券へ投資をしないヘッジファンドはたくさんあります。こうした低リスクのヘッジファンドを利用する場合、景気に関係なく資産を増やすことができます。例えば以下はヨーロッパでつなぎ融資を提供しているヘッジファンドのファクトシートです。

このファンドへ投資する場合、年利は8~10%です。そのため株式投資のように大きく資産は増えないものの、資産が暴落することもありません。ただ債券へ投資するよりも利回りは優れているため、多くの富裕層が低リスクのヘッジファンドを利用しています。

景気に関係なくリターンを得たい場合、ヘッジファンドへの投資が優れています。なお30,000米ドル(約300万円)以上の一括投資は必要になるものの、ヘッジファンド投資は富裕層でなくても可能です。

富裕層が常に金持ちなのは投資をしているから

なぜ富裕層が常に金持ちなのかというと、彼らは投資をしているからです。また投資によって増えたお金を利用し、生活費を出しているので資産が減りません。

例えば10億円を保有している人が年利10%で資産運用する場合、年1億円のお金が増えます。普通に生活する場合、年1億円を使うことはありません。そのため、大半のお金は再投資されます。つまり、複利でお金が増えていきます。金持ちが常に富裕層である理由がこれです。

また投資をしておらず、保有資産のほとんどが現金の場合、100%の確率で資産価値が減少します。世界では年2%ほどのインフレを常に起こしているからです。

以下は「1802年にアメリカで1ドルを投資した場合、その後の資産価値がどうなったのか」に関する有名な研究結果です。

| 1802年の価値 | 2013年の価値 | |

| 株 | 1ドル | 930,550ドル |

| 長期債券 | 1ドル | 1,505ドル |

| 短期債券 | 1ドル | 278ドル |

| 金 | 1ドル | 3.21ドル |

| 現金 | 1ドル | 0.052ドル |

このように株や債券へ投資する場合、資産価値を大きく増やすことができます。また金に投資をする場合、資産価値はほとんど同じです。一方で現金を保有している場合、資産価値はほぼゼロです。

富裕層が資産の大半を投資しているのは、現金を保有していると価値が減少していくという理由もあります。どれだけ高額な資産をもつ金持ちであったとしても、投資をしない場合は資産価値が減少し、優雅な生活を送ることはできなくなります。

資産家は投資割合を高め、お金を増やしている

保有資産のうち、富裕層は大半を投資しています。金持ちで投資割合が多いのは、そうしなければお金が増えないと理解しているからです。富裕層の資産のうち現金割合は約25%です。

富裕層は株や債券、不動産、ヘッジファンド、金などへ投資しています。その中でも、株式はポートフォリオの中で占める割合が高いです。最も一般的な投資先が株であり、資産を大幅に増やすことができます。

なぜ富裕層は現金割合が小さく、資産の多くを株や債券、不動産、ヘッジファンドへ投資しているのか理解しましょう。現金をもつ場合、確実に資産価値が減ることを資産家は知っているのです。

株や不動産、ヘッジファンドと人によって好む投資先の種類は異なります。ただいずれにしても、富裕層は投資割合が高いことを理解しましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする