ドルコスト平均法(積立投資)を利用して投資をする場合、低リスクによる資産運用が可能です。それでは積立投資をするとき、途中で積立額の変更をするのは有効なのでしょうか。

一般的には、積立投資をするときは途中の増額や減額をするべきではありません。ただ場合によっては、積立額の変更をするのが有効であるケースがあります。好景気であったり不景気であったり、そのときの経済状況を見極めて投資額を変更するのです。

ただ買い増しや減額をするとき、方法を間違えてはいけません。例えば株価が暴落しているとき、減額をするのは最悪の行為です。

投資で儲けるためには、正しい投資法を理解しなければいけません。そこでドルコスト平均法を利用して投資するとき、積立額の変更をする場合の考え方を解説していきます。

もくじ

通常、積立投資の増額や減額をするべきでない

圧倒的に低リスクで投資できるのが積立投資です。たとえ株価が半分以下に下落したとしても、大きく儲かるのが積立投資になります。

例えば日本株は投資対象としてまったくダメなことが広く知られています。過去、1990年ごろのバブル崩壊から30年が経過しても株価が増えていません。そうしたとき、日本でのバブル崩壊直前という最悪な場面で積立投資を開始したとしても、以下の図について、緑枠の部分では資産価値がプラスになっています。

ドルコスト平均法では、株価が下落するとその分だけ安く投資信託を購入できます。そのため株価が下落した後、わずかな上昇があるだけでも資産価値がプラスになるのです。

「日経平均株価へバブル崩壊直後に投資する」という最悪のタイミングでも資産価値がプラスになることを考えると、誰であってもほぼ100%の確率で資産を増やせるのがドルコスト平均法です。

ただドルコスト平均法で資産価値が増えるのは「毎月同じ額を投資し続けた場合」という前提条件があります。積立額を途中で変更するというのは、この前提条件が崩れることを意味します。そのため投資法を間違えると、ドルコスト平均法を利用したとしても勝てないことがあるのです。

さらにいうと、将来の株価を予測することは不可能です。そのため、ほとんどの人は積立投資をするときに増額や減額といった金額変更をしないというわけです。

特に好景気での買い増し、積立額の増額は最悪

このとき、特によくある間違いが「好景気のときに買い増しをする」ことです。好景気であれば株価が上昇しているため、儲けたいという気持ちが大きくなり、積立額の増額を考える人が多くなります。ただ、これは絶対にやめましょう。

積立投資というのは、通常は15~20年以上の長期スパンで考えます。これだけの長期間だと、途中で必ず大不況を経験します。当然、そのときに資産価値が暴落します。

下落相場で安く投資信託を購入できるというのは、積立投資のメリットです。ただこれは、上昇相場では少ししか投資信託を購入できないことを意味しています。そのため株価が上がり続けており、少ししか投資信託を購入できていないにも関わらず、その後に暴落が起きたらどうでしょうか。この場合、資産価値の上昇効果は大きく損なわれます。

そのため株価が大きく上昇している好景気の場面では、むしろ積立額の減額を検討して問題ありません。

ドルコスト平均法というのは、株価が上昇しても下落しても問題ない投資法です。ただ株価が上昇しているときに買い増しをすると、その後の株価下落時に損失が大きくなるデメリットがあるのです。

株の下落時は例外的に増資での金額変更が有効

そこで考え方を変えましょう。株価が上昇しているとき、積立額の増額や買い増しをしないようにするのです。多くの人が欲張りになっているとき、あなたは冷静にならなければいけません。

一方で多くの人が投資を怖がっているとき、あなたは欲張りになる必要があります。具体的には、株価が大幅に下落していて明らかに不況に突入している場面では増資をするのです。

前述の通り、ドルコスト平均法では株価が下落しているときにたくさんの投資信託を購入できるため、非常に有利なのです。また、わずかな株価の上昇で資産価値がプラスに転じます。

ただ当然ながら、どこが株価の底値か予測できません。例えば2000年のITバブル崩壊では、2年以上にわたって株価が下落しました。一方で2020年のコロナショックでは、1ヵ月で株価が30%ほど下落し、底値をうって回復しました。

株価下落が1ヵ月で終わることがあれば、2年以上も続くことがあるのです。そのため株価の大幅な下落があったとき、毎月の積立金額を一時的に増額しましょう。どこが底値か不明であるものの、毎月の積立額を大きくすれば、平均的に安く投資信託を購入できるのです。

その後、株価が明らかに回復して資産価値がプラスになったのであれば毎月の投資額を元に戻します。つまり好景気で多くの人が欲張っているとき、投資額を減額します。一方で株価が下落している場面では、それまで減額させた分を利用して投資額を増額します。このように調整すれば、積立投資による資産運用効果はより大きくなります。

ドルコスト平均法は株価上昇後の下落に弱い

積立投資は株価下落後の上昇に強いため、先ほど解説した投資法が優れています。一方で前述の通り株価上昇後の下落には弱いため、おさらいすると以下の投資法を考えるのです。

- 株価が上昇している:積立額の減額を検討する

- 株価が下落している:積立額の増額を検討する

このような投資であれば、ドルコスト平均法の応用バージョンといえます。なお株価上昇後の下落に対してドルコスト平均法が弱いのはすでに述べましたが、この理由を理解するため以下の場面を考えてみましょう。

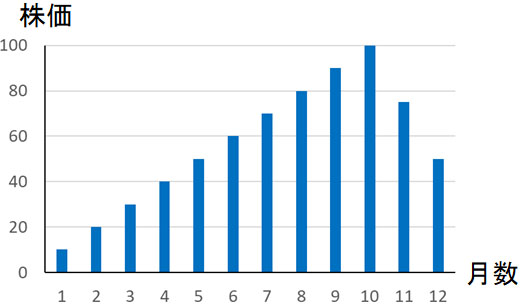

株価10でスタートし、10カ月後に株価100となり、12ヵ月目に株価50になります。毎月1万円を投資する場合、元本は12万円です。

期間全体では株価が5倍に増えているため、かなりの資産増加のように思えます。ただ12ヶ月後の資産額は約16万円でしかありません。参考までに10ヵ月目では約29万円の資産額であり、元本と比較して大きく増えています。ただその後に株価の値下がりがあると、資産運用効果は大幅に弱くなるのです。

もちろん資産運用であるため、「株価が上昇すると予想される投資信託」へ投資することになります。そうしたとき、なぜ株価が上昇しているときの増額が不適かというと、このように株価上昇後の下落にドルコスト平均法は弱いからです。

積立投資で暴落時に減額や停止、損切りは最悪の選択

なおここまでのポイントを理解すると、積立投資をしているとき、大不況などによる株価の暴落時になぜ減額や停止、損切りをしてはいけないのか理解できます。

ドルコスト平均法によって投資をしているのであれば、むしろ株価が下落する場面を喜ばなければいけません。将来は株価が上昇するのであれば、一時的に株価が大幅に低くなるのはチャンスです。投資信託を安い金額で購入できるからです。

例えば米国株のインデックスに投資する場合、年間リターンは約8~10%であると広く知られています(配当を含む)。また過去200年の歴史を確認すると、どの時点で投資したとしても、投資後30年以上が経過すれば必ず最高値を更新しています。つまり、ほぼ100%の確率で時間が経てば最高値を更新します。

バブル崩壊後の日本株のように、常に株価が下落している場面であっても積立投資であれば資産価値がプラスになります。この事実を考えると、海外投資のように優れたファンドを利用する場合、一時的な暴落は大幅に資産を増やせるチャンスなのです。

金額変更をするにしても、株価下落のときは減額ではなく、増額を検討しましょう。投資によって資産を増やせる人というのは、多くの人が恐れているときに投資額を増やせる人なのです。

積立投資での正しい金額変更の方法を学ぶ

実際のところ、ほとんどの人は株式投資で失敗します。この理由として、正しい投資法を理解していないからです。

例えば好景気のとき、多くの人が投資に参加します。また買い増しや増額を行い、資産を増やそうと欲張りになるのです。そうしてその後、大不況が来た後に投資額を減らしたり、損切りしたりします。

当然ながら、こうした行動をして資産を増やせることはありません。そこでドルコスト平均法の仕組みを理解しましょう。積立投資では株価が下落している場面に有利であるため、むしろここで買い増しや積立額の増額を考えなければいけません。

積立投資の金額変更をするとき、正しい方法があります。多くの人が欲張っているときは冷静になり、多くの人が恐れているときに増額を検討しましょう。そうすれば、株式投資で多くの資産を増やせるようになります。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

このチャンネルから動画を収集できません。これが有効なチャンネル ID であることを確認してください。

Twitterでフォローする