世の中には非常に多くのヘッジファンドが存在し、その中にはテクニカル分析をメインで行うヘッジファンドが存在します。こうしたヘッジファンドはモデル系ファンドとも呼ばれます。

チャートの値動きを参考にして投資をするため、テクニカル分析で投資判断するヘッジファンドの場合、長期投資をすることはありません。必ず短期または中期での投資になります。そのため、非常にハイリスク・ハイリターンとなります。

このときは人の判断によってトレードをすることがあったり、コンピューターによる自動売買をしたりすることもあります。また、ヘッジファンドによってテクニカル分析をするときの投資戦略は異なります。

テクニカル分析がメインとはいっても、ファンドによって特徴は大きく違います。そこで、モデル系ファンドへ投資するときの詳細を確認していきます。

もくじ

ファンダメンタル・企業価値を無視するテクニカル分析

個別株投資をするとき、一般人にとって最もわかりやすく、さらには儲かる可能性の高い投資法がファンダメンタルアプローチです。要は企業価値や売上・利益の成長スピードを確認することによって投資先を決めるのです。

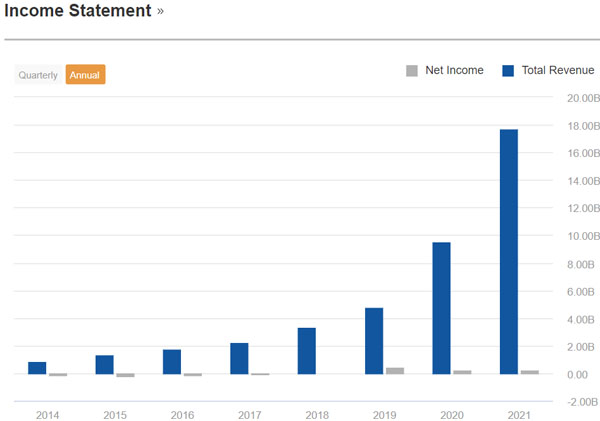

例えば以下は、アメリカで活動しているある会社の売上・利益の推移です。

この会社については、5年で株価が20倍に伸びました。ファンダメンタルアプローチというのは非常にわかりやすく、一般人にとっても取っつきやすいのです。

一方でテクニカル分析となると、多くの人にとって難しいです。テクニカル分析は内容がシンプルであるほど優れているものの、以下のようにチャートに対してお絵かきをすることで投資するかどうかを判断するのです。

株価チャートでは、さまざまなシグナルがあります。そこで、こうしたシグナルを読み取ってロング(買い)やショート(空売り)の判断をするというわけです。

企業価値を確認するファンダメンタルアプローチとは対照的な投資法がテクニカルアプローチです。企業価値を考えずに投資判断をすることになるからです。また企業価値を考慮しないため、投機的な投資になりがちなのもテクニカルアプローチです。

ファンドマネージャーがテクニカル分析を行うファンドは一般的

こうしたモデル系ファンドの中でも、理解しやすいのは「人がテクニカル分析(チャート分析)をして投資判断を行うヘッジファンド」です。投資先は個別株やインデックスなど幅広いですが、いずれにしても人が投資判断をするというわけです。

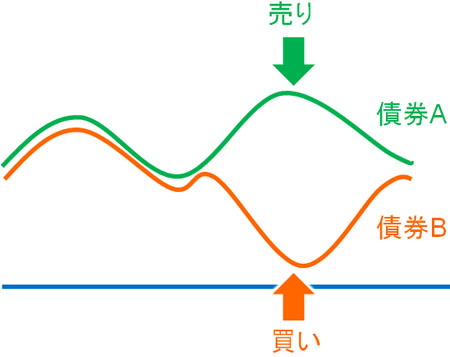

なお人が判断するテクニカル分析での売買手法としては、例えばアービトラージ戦略(裁定取引)が有名です。株や債券、商品先物など、似た性質を有する投資先があります。例えば以下になります。

- 株式と株式先物

- 株式先物と株式オプション

- 国債と社債

- 2つの新興国通貨

そこで2つペアの価格が一時的に離れたとき、両方に対して買いと売りをします。

この後、価格が戻ったらポジションを解消するというわけです。チャートの動きだけに着目するからこそ、アービトラージ戦略によって利益を得られるというわけです。

コンピューターが自動売買するCTA戦略のファンドは多い

一方でファンドマネージャーが投資判断をするのではなく、AIによる自動売買を行うヘッジファンドもあります。こうしたヘッジファンドの戦略をCTA戦略といいます。CTA戦略はマネージド・フューチャーズ戦略とも呼ばれます。

CTA戦略では主に先物取引に対して投資をすることになります。先物には株や債券、金利、コモディティ(エネルギー、農作物など)のように多くの種類があり、これを自動売買するというわけです。

コンピューターによる自動売買であるため、必然的に中身はテクニカル分析となります。コンピューターであれば何千ものデータの中から最適な投資対象を選んでロングしたり、ショートしたりすることができるというわけです。

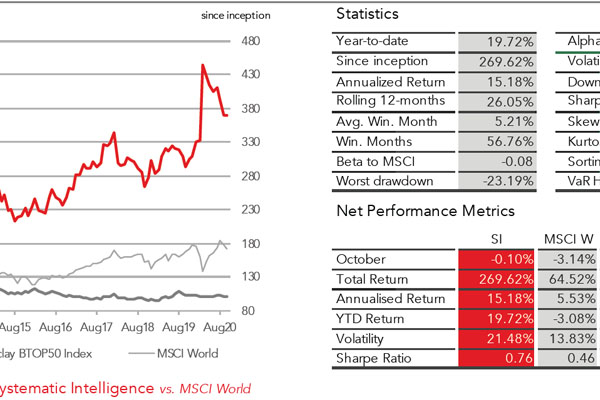

参考までに、以下はマネージド・フューチャーズ戦略を採用しているヘッジファンドのファクトシートです。

このファンドの場合、平均年利は15.18%と高いです。ただ年間のボラティリティ(変動リスク)も21.48%と非常に高いことがわかります。

AIによる自動売買とはいっても、常に勝つのは不可能です。そのため人が判断して投資するときと同じように、ファンド価値はジェットコースターのように上下するというわけです。

モデル系ファンドの戦略はさまざまで不況に強い

ここまで確認してわかる通り、モデル系ファンドの戦略はさまざまであることがわかります。「テクニカル分析によって利益を得る」という目的は同じであるものの、戦略は大きく異なるのです。

- 性質の似ている対象に投資する:アービトラージ戦略

- AIによる自動売買をする:CTA戦略

- 株に対して買いと空売りをする:ロング・ショート戦略

他にも種類はありますが、このようにヘッジファンドによって儲け方が違うというわけです。

なおテクニカル分析による投資をする場合、不況時に大きな利益を作りやすいという特徴があります。好景気のとき、株価は乱高下を繰り返しながら徐々に上昇していきます。一方で株価が下落するときというのは、常に下落トレンドが継続します。

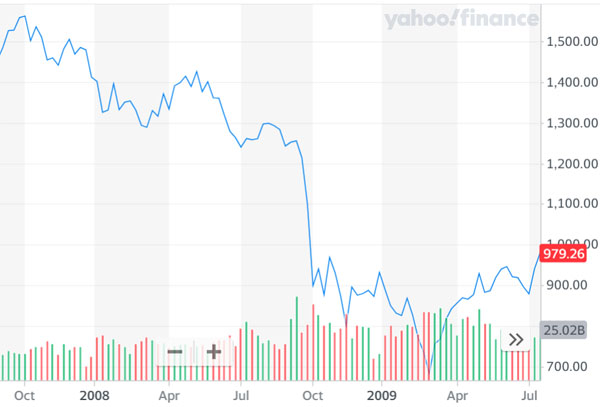

例えば以下は2008年に金融危機が起こったときの株価(S&P500)の推移です。

このように不況時では、株価は下落の一択です。そのため企業価値を無視して投資するテクニカルアプローチでは、株に対して大規模な空売りをすることによって利益を作りやすいというわけです。

短期・中期取引のヘッジファンドはハイリスク・ハイリターン

なおテクニカル分析での売買になる以上、前述の通りモデル系ファンドで長期投資になることはありません。チャートの形が少しでも悪くなったら売却するのがテクニカルアプローチだからです。そのため、必ず短期または中期での取引になります。

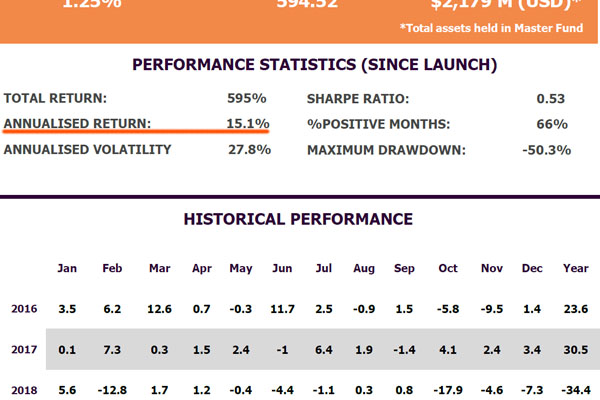

こうした短期売買をするヘッジファンドというのは、すべてにおいてハイリスク・ハイリターンです。例えば以下は、米国株や債券に対してレバレッジをかけて自動売買をするヘッジファンドのファクトシートです。

このヘッジファンドは平均年利15.1%と高いものの、年間の変動リスクは27.8%です。このように、利回りは高いもののリスクも高いというわけです。

そのためモデル系ファンドというのは、すべての人にとって最適というわけではありません。あくまでも、リスクを取れる人に優れる投資先となります。

チャート分析ではFXではなく、株や債券、先物への投資が優れる

なお注意点として、FXへ投資をするヘッジファンドは必ず避けましょう。FXはゼロサムゲームであり、長期的に利益を作るのが不可能だからです。どれだけチャート分析をしたとしても将来の価格を予想するのは不可能なのです。

例えば、あなたは以下のドル円チャートを見て円高になるのか、それとも円安になるのか予想できるでしょうか。

これについて、すべての人が予想できません。相場で最も難しいのがFXであり、かつ稼ぐことができないのです。

そうではなく、必ず株や債券、商品先物などを取り扱っているヘッジファンドを利用しましょう。こうした投資先の場合、100%儲かるのは不可能ではあっても、テクニカルアプローチによって大きな利益を得ることができます。特に不況時の場合、前述の通り大きな利益を作ることができます。

チャート分析をメインで行うヘッジファンドを利用するとはいっても、投資先を間違えないようにしましょう。

モデル系ファンドが行うテクニカル分析

ヘッジファンドがテクニカル分析をするのは一般的であり、ファンドマネージャーやコンピューターがチャート分析することによって投資先を決定します。

ただモデル系ファンドとはいっても、テクニカル分析によって利益を出す手法はファンドによって大きく異なります。また当然ながら、ヘッジファンドによって投資成績は大幅に変わります。

不況時であっても大きな利益を出せるファンドがモデル系ファンドです。ただヘッジファンドによって中身が大きく違うからこそ、ファンドの投資戦略を確認し、ファクトシートにて過去の投資成績をチェックするようにしましょう。

テクニカル分析をすることによって利益を出しているヘッジファンドはたくさんあります。その中から優れたファンドを選べば、大きく資産を増やすことができます。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする