ロイヤルロンドン(RL360°)でのオフショア投資を選択する人は多いものの、同時に解約を考える人もたくさんいます。

海外積立投資先としてのロイヤルロンドン自体は優れています。ただ、紹介者がダメなために無理な契約内容にしてしまっており、結果として解約を選択してしまうのです。

このとき、解約返戻金や解約手数料はどのようになるのでしょうか。これについて、ロイヤルロンドンでの初期口座の仕組みについて理解すれば把握しやすいです。また、このときは他のオフショア金融機関への乗り換えを検討しても問題ありません。

そこで、ここではRL360°の初期口座の仕組みから解約返戻金について確認し、さらにはRL360°の解約方法についても解説していきます。

もくじ

解約返戻金・解約手数料に関わる初期口座の仕組み

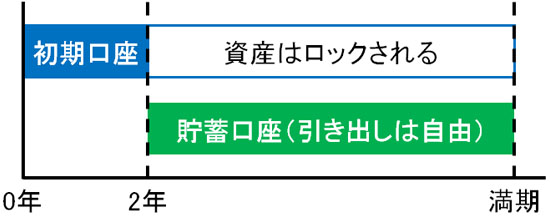

海外積立投資に共通しますが、ロイヤルロンドン(RL360°)で資産運用するとき最初は初期口座で貯めるようになります。初期口座というのは、ザックリ考えると「最初の2年で積み立てられるお金」だと考えるようにしましょう。

厳密にいうと、ロイヤルロンドンの初期口座は契約年数(積立期間)によって以下のように期間が変わります。

- 5~18年:18ヶ月

- 19年:19ヶ月

- 20年:20ヶ月

- 21年:21ヶ月

- 22年:22ヶ月

- 23年:23ヶ月

- 24年以上:24ヵ月

こうした初期口座については、満期が来るまで資金はロックされるようになります。そのため引き出しができず、最初の2年が経過せずに解約する場合は全額没収されるようになると考えましょう。つまり、解約返戻金はゼロです。

その一方で初期口座期間が終わった後の貯蓄口座については、自由に引き出しが可能です。そのため、解約返戻金は貯蓄口座に貯まっている金額がメインになると考えましょう。

積立期間が長いと解約手数料が少ない

なお初期口座について、どう頑張っても満期まで全額が戻ってこないのかというと、必ずしもそういうわけではありません。

ロイヤルロンドンの解約手数料というのは、最初に積み立てた初期口座について課せられます。前述の通り、2年以内など早期の解約だと解約手数料100%です。ただ積立期間が長い場合、初期口座に対する解約手数料が積立年数に応じて少なくなっていきます。

ただ、10年以内の解約だと初期口座に対する解約手数料は50%以上になります。また4年以内の解約だと、解約手数料は初期口座の70%以上になります。

ロイヤルロンドンの解約方法を探している人というのは、多くは加入年数の短い人になります。そのため、解約手数料は高く確実に元本割れすると考えましょう。

契約内容が微妙なら解約が望ましい

ロイヤルロンドン(RL360°)を含め、オフショア投資は満期まで積立投資をするからこそ意味があります。そのため、基本的に解約をするべきではありません。

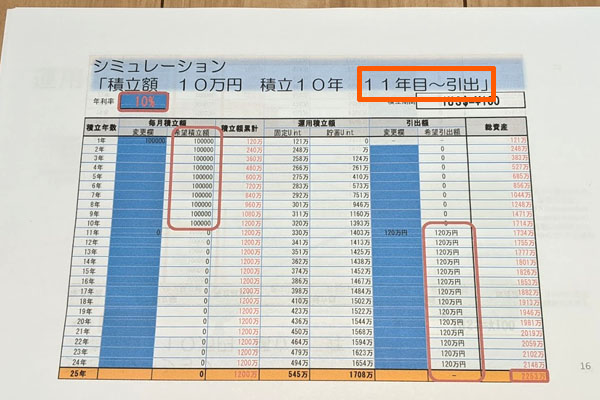

ただ、そうしたことを教えずに「年利10%以上を目指す」「途中の引き出しも可能」とだけ強調し、勧誘しようとする紹介者が非常に多いです。私もかつて、ロイヤルロンドンのセミナーで以下のように「途中で引き出しをしたときのシミュレーション」を見せられました。

ただ、実際のところシミュレーション通りに進むことはないため、この方法だと高確率で損をします。そのため私は加入しませんでしたが、このシミュレーション内容に騙されて加入してしまった人はたくさんいます。

さらにひどい場合、「2年後は支払いを停止しても問題ない」と言われることもあります。ただ、ロイヤルロンドンは初期口座に対して年間6%という非常に高額な手数料が発生するため、それだと確実に元本割れします。

そのため、無理な投資金額で運用を開始してしまった場合、傷口が広がる前に早期の解約をするのが望ましいといえます。

ロイヤルロンドンの解約方法

それでは、実際にロイヤルロンドン(RL360°)を解約するときはどのようにすればいいのでしょうか。これについては、ロイヤルロンドンへ加入したときと同じIFA(代理店)へ解約したいことを伝えるようにしましょう。

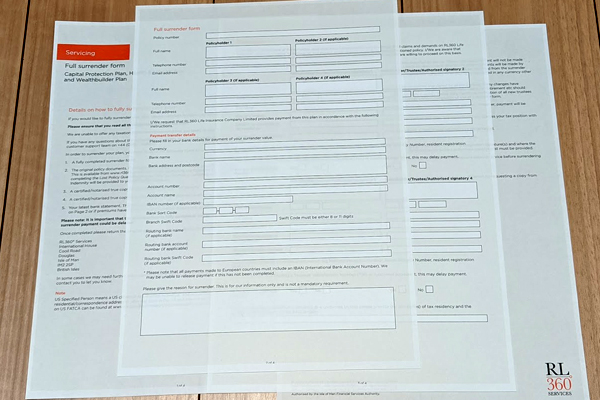

そうすれば、解約に必要な申込書類が送られてくるようになります。RL360°は海外の金融機関なので、すべて英語表記ですが、以下のような書類になります。

文章が英語表記のため、英語を解読しながら記入しないといけません。また保険の解約になるため、英語に堪能な人であっても「どこに何を記載すればいいのか」が分からないケースがほとんどです。これは、日本語で契約書を記載するとき、日本人であっても何を書けばいいのか分からないのと同じです。

そのためIFA(代理店)を経由して書類を取り寄せるのに加えて、「どこに何を記載するのか」を代理店に確認しながら記入するようにしましょう。

日本の銀行口座を指定して送金する

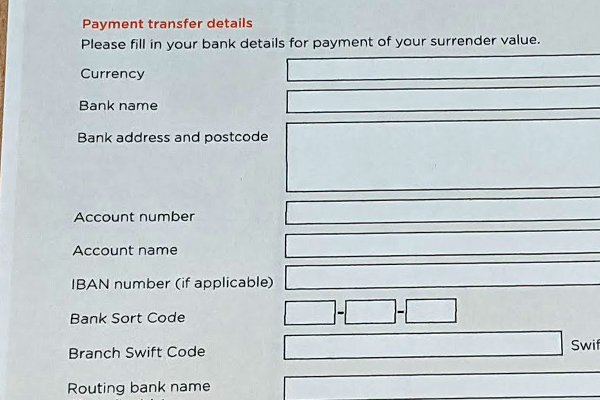

なお、このときは銀行口座を指定する欄があります。以下の部分ですが、あなたが預金している銀行名を記載し、SWIFTコードなども調べて記すようにしましょう。

このとき、ロイヤルロンドン(RL360°)では米ドル口座にて資産運用することになります。そうしたとき、日本にて外貨建て口座(米ドル口座)を保有しなければいけないのではと考えてしまいます。

ただ、必ずしも米ドル口座は必要ありません。日本円の預金口座を指定したとしても、そのときの為替レートで換算され、日本円にて銀行口座へ振り込まれるようになります。そのため、特に海外や日本にて米ドル口座を保有しておく必要はありません。

そうはいっても、ロイヤルロンドンから日本へ海外送金することになるため、記載項目はどうしても多くなります。そのため、事前にIFAへ聞くことで間違いが起こらないようにしましょう。

連絡を取れない場合は解約が難しくなる

ただ中には、ダメな紹介者から加入しているために「紹介者と連絡を取れない」「どのIFA(代理店)から加入したのか不明」というケースが非常に多く発生します。

特にロイヤルロンドンの場合、「ネットワークビジネス(ねずみ講と似た手法のビジネス)で広まっており、強引な勧誘をする人が非常に多い」という特徴があります。そのため、契約して数年ほど経過すると連絡を取れないケースが起こるのです。

その場合、残念ながらあなた一人の力だけで解約するのは非常に難しくなります。解約方法とはいっても、先ほど述べた通りIFAを通さなければできません。また英語に堪能であっても、契約書類なので内容が難しく、どこに何を記載すればいいのか不明です。

そうしたときは解約代行に依頼しなければいけません。当サイトでも解約代行を実施していますが、この場合であれば解約成功率は100%です。

他のオフショアファンドへ乗り換えてもいい

なお、オフショア投資の中でもロイヤルロンドンは手数料が高額なことで知られています。つまり、他の金融機関と同じように投資をしたとしてもお金が増えにくいのです。

そのためRL360°で投資をしている場合、他のオフショア投資に乗り換えをしても問題ありません。初期口座については大部分が戻ってこないものの、貯蓄口座に貯まっているお金を利用して、別のオフショア金融機関へ乗り換えするのです。

これであれば、新規契約になるので投資プランの内容を見直すことができ、無理のない範囲での毎月払いに変更することができます。またそれまで貯まっていたお金を回すことができるため、他の人よりも良い条件にて資産運用ができます。

実際のところ、IFA(代理店)によって資産運用の成績はまったく異なります。そのためマイナス運用になっている場合、金融機関を変えて優れた運用成績を出しているIFAから申し込むことで、ようやく年利10%以上の運用益を出せるようになります。

ロイヤルロンドン(RL360°)はオフショア難民が多い

日本人が海外積立投資をするとき、代表的な金融機関の一つがロイヤルロンドン(RL360°)です。勧誘者が多いためか、ロイヤルロンドンで契約するケースが多いのです。

ロイヤルロンドン自体は真っ当な会社であるものの、紹介者が詐欺まがいの勧誘を行い、無理な契約内容になっていることはよくあります。その場合、勉強代だと割り切って早期解約を選択するのが望ましいです。支払いを停止するにしても、RL360°は手数料が高く初期口座の6%を毎年取られるので、解約せず放置しても資産がずっと減っていくようになるからです。

解約時の解約手数料は高く、解約返戻金はどうしても少なくなってしまいますが、傷口を広げないためにも早期解約を検討するといいです。

ただ、紹介者と連絡を取れない場合は解約手続の難易度が異常なほど高くなります。その場合は解約代行を利用することでお金を取り戻したり、他のオフショア金融機関へ乗り換えたりするようにしましょう。