個人投資家であってもヘッジファンドへ投資できます。このとき低リスクとなるヘッジファンドとして、レラティブバリュー戦略を採用しているファンドがあります。

レラティブバリュー戦略では、本来の価値と比較して割高なのか割安なのかを判断して投資をします。買いだけでなく、空売りをするのがレラティブバリュー戦略です。

ただ正しくヘッジファンドへ投資しなければお金を失います。過去には、レラティブバリュー戦略を採用している巨大ヘッジファンドが倒産したことがあります。一方、優れた成績を出しているヘッジファンドもあります。

そこでレラティブバリュー戦略の種類や正しいヘッジファンドへの投資方法を含めて解説していきます。

もくじ

ヘッジファンドのレラティブバリュー戦略はいくつかある

ヘッジファンドごとに投資戦略が異なります。その中の一つがレラティブバリュー戦略であり、低リスクの投資方法です。

レラティブバリュー戦略では株や債券、FX(通貨)、商品先物、金利、仮想通貨などに投資します。つまり、投資先は非常に多いです。このときレラティブバリュー戦略では、割高な場合は空売りをします。一方で割安の場合は買います。

その後、価格が元に戻れば利益を得ることができます。「本来の価値に比べて割高なのか、それとも割安なのか」が投資基準です。

ただレラティブバリュー戦略の中でも、その方法は細かく分かれます。多くの手法があるものの、代表的なレラティブバリュー戦略は以下になります。

- 株式マーケットニュートラル戦略

- 債券アービトラージ戦略

- 転換社債アービトラージ戦略

それぞれの内容について確認していきます。

株式マーケットニュートラル戦略は不況に左右されない

低リスクの投資法で知られているのがマーケットニュートラル戦略です。マーケットニュートラル戦略では、同じ金額の買いと売りをします。

一般的なヘッジファンドの場合、買いと売りの量は異なります。大量の空売りをすることで大きな利益を出すヘッジファンドはいくつもあります。一方でマーケットニュートラル戦略では同額の買いと売りをするため、株価が上がっても下がっても値動きは少ないです。

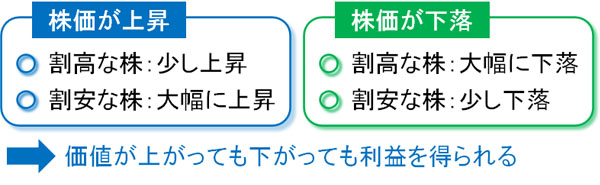

もちろん、同じ株について買いと売りはしません。割高や割安を判断し、異なる個別株やETF(上場投資信託)をロング(買い)または空売りします。

例えば株価が上がるとき、割安な株式は大きく上昇します。一方、割高な株式の値動きは少ないです。そのため、その差額について儲かります。

また株価が下がるとき、割高な株式は大きく値下がりします。一方、割安な株式の値動きは少ないです。そのため、同様に儲かります。

株式マーケットニュートラル戦略では、市場株価が上がっても下がっても利益を得ることができます。そのため不況に左右されず、低リスクで利益を得ることができます。

債券アービトラージ戦略は理論的に100%儲かる

一方で債券アービトラージ戦略も広く利用されています。株の場合、株価が下落した後に価格が元に戻らないことが頻繁にあります。一方で債券の場合、デフォルトを起こさない限り社債や国債の価値が下落し続けることはほとんどありません。

債券へ投資すれば配当を得ることができます。そのため価値がゼロになることはなく、債券価格はほとんど変化がありません。また大不況によって債券価値が一時的に下落したとしても、数ヶ月後には債券価格は元に戻るのが一般的です。

例えば以下は、「HYG:配当利回りが年利約5%で知られる債券」と「S&P500:アメリカのトップ500社の株価」を比較したときの価格推移です。

- iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF(HYG)

このように、黄色線の株式(S&P500)の価格推移に比べて、青色線の債券(HYG)の価格変動は非常に小さいことが分かります。また債券は前述の通り、一時的に価格が下落しても数ヶ月後には価格は元に戻る性質があります。

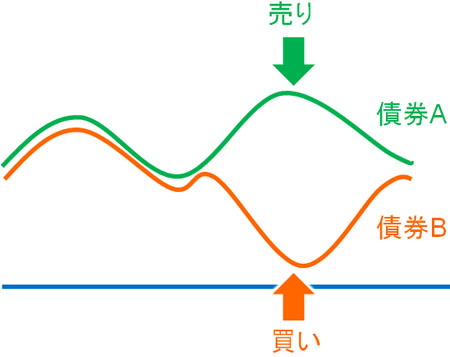

そこで債券アービトラージ戦略では、割高な債券を空売りして、割安な債券を買います。

マーケットニュートラル戦略とは異なり、同額の買いと売りをすることはしません。そのためマーケットニュートラル戦略とは異なるものの、投資先が割高なのか割安なのかを判断して投資するのは同じです。また債券価格が割高または割安の場合、元の価格に戻る性質があるため、理論的には100%儲かる投資方法です。

転換社債アービトラージ戦略を利用する

転換社債を用いたレラティブバリュー戦略も広く行われています。転換社債とは、株式に転換できる権利をもつ社債を指します。社債ではあるものの、株式と似た性質をもつ金融商品と理解しましょう。

上場会社で社債を出している会社はたくさんあります。その中で株価に対して、転換社債の価値が低くなっていることがあります。

そこで割安な転換社債を買います。同時に、同じ会社の株式を空売りします。価値が上がる場合、割安な転換社債のほうが価格上昇率は高いです。また価値が下がる場合、割安な転換社債の価格下落は低い一方、株式価格は大きく下落しやすいです。

そのため株式マーケットニュートラル戦略と同じように、投資先の価値が上がっても下がっても利益を得ることができます。

低リスク投資といわれるが破産例は多い

このような投資戦略がレラティブバリュー戦略です。株や債券など投資先は異なるものの、投資対象について割高や割安を判断して投資をします。

なお、レラティブバリュー戦略は低リスクであり、損をすることがほとんどない方法です。実際、債券アービトラージ戦略は理論的に100%の確率で儲かります。ただ実際には、レラティブバリュー戦略を採用していたヘッジファンドの倒産事例は多いです。

有名な事件としてはLTCMの破綻です。LTCMは当時、世界最大のヘッジファンドであり、1000億米ドル(約10兆円)を超える資産を運用していました。また彼らの投資方法は債券アービトラージ戦略であり、低リスクの投資方法です。

ただ、彼らは1997年のアジア通貨危機と1998年のロシア財政危機によって資産のほとんどを失い、破綻しました。

理論的に100%儲かるとしても、金融市場では理論通りになりません。また数年に一度は大不況が訪れることから分かる通り、金融市場では例外が頻繁に起こります。そのため、低リスクの投資戦略を採用しているヘッジファンドであったとしても、必ずしも安全ではないのです。

レラティブバリュー戦略の実例と利回り

そこでレラティブバリュー戦略を採用しているヘッジファンドへ投資する場合、ヘッジファンドのファクトシートを確認するようにしましょう。特に重要なのは、過去の大不況でどのような利回りを出していたのか確認することです。

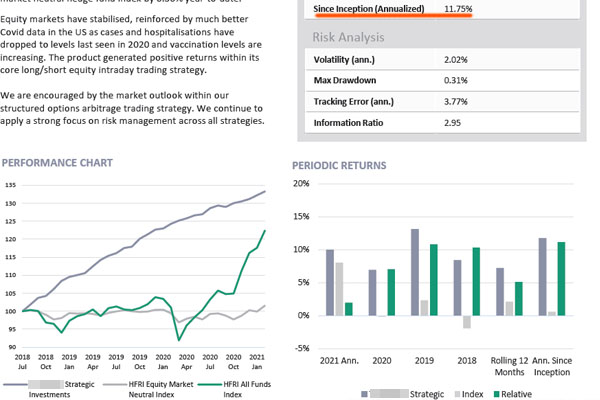

例えば以下は、株式マーケットニュートラル戦略を採用しているヘッジファンドのファクトシートです。

このヘッジファンドの場合、平均年利は11.75%です。また年間のボラティリティ(変動幅)は2.02%と小さいです。重要なのは、コロナショックが起こった2020年の2月と3月でプラスリターンになっていることです。

このヘッジファンドへ投資したとしても、好景気のときに何倍ものリターンを得ることはできません。一方で不景気であったとしても、安定して年利11%ほどの利益を得ることができます。

高利回りのレラティブバリュー戦略は注意するべき

低リスクのヘッジファンドへ投資するとき、ファクトシートを確認するのがなぜ重要かというと、投資するべきヘッジファンドかどうか見分けることができるからです。

例えば破産したLTCMの場合、設立後4年間の投資成績は優れていました。平均年利は40%であり、大きなリターンを生み出していたのです。ただ金融危機によって1年以内に資産のほとんどを失い、破綻してしまいました。

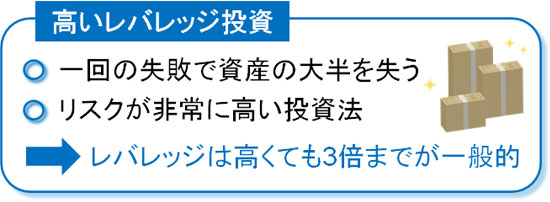

前述の通り、レラティブバリュー戦略はすべて低リスクの投資方法です。ただ低リスクの投資にも関わらず、LTCMは平均年利40%と非常に高い利回りでした。この理由として、最大25倍の高いレバレッジで債券取引をしていたことが挙げられます。

債券価格の変動は少ないです。そこで高いレバレッジ取引によって高利回りを実現していたのです。ただ高いレバレッジで投資すると、一回大きな失敗をすることで資産の大半を失い、破綻してしまいます。

そのためレラティブバリュー戦略を採用しているものの、高い利回りのヘッジファンドへ投資するのはやめましょう。この場合、高いレバレッジをかけて取引をしている可能性が高いです。その場合、LTCMのように金融危機のときに破綻するリスクが高いです。

また過去の金融危機のとき、どのような投資成績だったのかファクトシートで確認しましょう。そうすれば、投資するべきヘッジファンドかどうか判断できます。

レラティブバリュー戦略で安定した利回りを得る

低リスクによるヘッジファンドの投資戦略がレラティブバリュー戦略です。株式や債券、通貨、商品先物の価格が割高なのか、それとも割安なのかを判断して投資します。買いと同時に空売りをするのがレラティブバリュー戦略の特徴です。

またレラティブバリュー戦略には株式マーケットニュートラル戦略や債券アービトラージ戦略など、複数の手法が存在します。どの手法も低リスクの投資方法です。

ただ過去には、レラティブバリュー戦略を採用していたものの、倒産したヘッジファンドがいくつもあります。そのため高利回りのレラティブバリュー戦略のヘッジファンドは注意しましょう。またファクトシートを確認し、過去の投資成績を確認しましょう。

低リスクで資産を増やせるのがレラティブバリュー戦略を採用しているヘッジファンドです。ただダメなヘッジファンドもあるため、失敗を防ぐために過去の投資成績がどうなっているのかチェックするといいです。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

このチャンネルから動画を収集できません。これが有効なチャンネル ID であることを確認してください。

Twitterでフォローする