日本にあるヘッジファンドは基本的に詐欺であるものの、そうしたヘッジファンドの中でも特にポンジスキームの疑いが強いファンドにBMキャピタルがあります。要は、詐欺の可能性が圧倒的に高いのです。

インターネットで検索すると、BMキャピタルを絶賛する記事が非常に多いです。ただ「虚偽の内容で投資家を集めている」のはほぼ間違いないですし、本当に投資によって資産運用しているのかどうか確認することができません。

こうした私募のファンドというのは、過去の歴史をみると99.9%の確率で詐欺です。そのため投資に値しないヘッジファンドであり、既に契約してしまった場合はすぐに解約しなければいけません。

なぜポンジスキームの疑いが非常に強いのかについて、数少ない公表されているデータの中から解説していきます。

もくじ

私募のヘッジファンドとして投資家を募集するBMキャピタル

ファンドが投資家からお金を集めるとき、普通は公募によって投資マネーを集めます。公募の場合はすべての投資情報を開示する必要があり、当然ながら詐欺はできません。

一方、投資情報をほとんど開示せずに集めるファンドがあります。それが私募のファンドです。個人的な銀行口座に投資マネーを集め、資産運用するというものです。BMキャピタルは私募のヘッジファンドに該当します。

そのためBMキャピタルではファクトシート(過去の投資結果)が公開されておらず、公式サイトは以下のように非常にしょぼいです。

すべての私募ファンドに共通しますが、このように情報の公開がほとんどないと考えましょう。

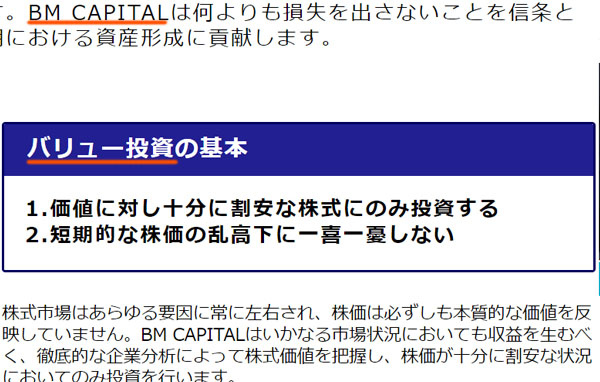

公式サイトではバリュー株投資によって高利回りをアピール

ちなみにBMキャピタルでは、公式サイトに夢のような投資結果を載せています。以下のように、通常ではあり得ない投資成績を公開しているのです。

- 過去に運用成績マイナスの年はゼロ

- 平均年間利回りは10%以上

- 直近5年で資産価値は2倍以上

参考までに「5年で資産価値が2倍」というのは、平均年利15%を意味しています。こうした高い年利を実現するためには、必然的にハイリスク・ハイリターンのヘッジファンドとなります。

ひとまず公式サイトでは、こうした優れた投資結果を謡っているというわけです。

BMキャピタルは詐欺・ポンジスキームの疑いが強い

そのため、BMキャピタルは詐欺・ポンジスキームの疑いが非常に強いです。なぜ詐欺ファンドの可能性が高いかというと、虚偽内容によって投資家を広く集めている疑いが強いからです。

こうした投資詐欺で頻繁に行われるのがポンジスキームです。ポンジスキームでは投資家から多額のお金を集め、実際には資産運用をせず、投資家から集めたお金の中から少しずつ配当を出します。

ただ当然ながら、この方法ではどこかの段階で必ず行き詰まるようになります。そのため、あるときになって主催者は逃げます。こうして、投資マネーがすべて消えます。

主催者が逃げた後、投資家はようやく「投資詐欺に遭った」と気づきます。こうしたポンジスキームをしている可能性が高いヘッジファンドがBMキャピタルというわけです。

日本株への投資で過去マイナスリターンがないのは不可能

それでは、なぜ先ほどの投資情報が確実に虚偽だといえるのでしょうか。理由としては、「株に投資をしている平均年利15%以上のハイリスク・ハイリターンのヘッジファンドで過去にマイナスリターンがない」という実績はあり得ないからです。

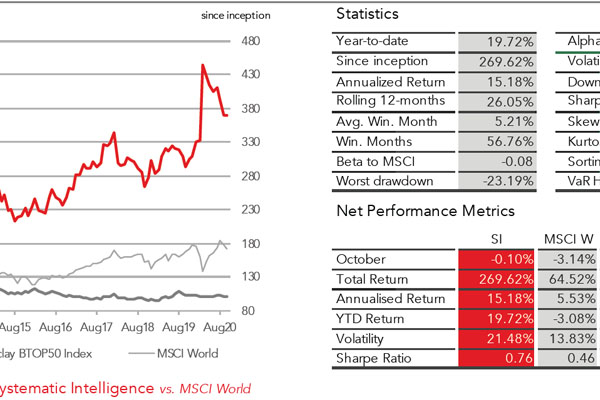

例えば以下であれば、平均年利15.18%のハイリスク・ハイリターンのヘッジファンドです。

ただ年間のボラティリティ(変動リスク)は21.48%であり、当然ながら過去にマイナスリターンの年はいくつもあります。本来、ハイリスク・ハイリターンのヘッジファンドはこのような変動でなければいけません。

そうしたとき、BMキャピタルは日本株のバリュー株に投資をすることによってリターンを得ることを目指すファンドです。

ただ株式投資の中でも、日本株は圧倒的に難しい投資対象であることが知られています。以下のように、日経平均株価はまったく上昇していないからです。

またBMキャピタルの設立は2013年のようですが、以下のような時期に日本株は大きく価値を下げています。

- 2015年:チャイナショック

- 2018年:世界同時株安

- 2020年:コロナショック

このような時期であっても過去にマイナスリターンがないというのは、「ウソの情報を公開している」と考えるのが自然です。

参考までに、世界で最も有名なバリュー投資家にウォーレン・バフェットがいます。彼はバリュー株投資で知られており、過去50年以上で達成した平均年利は約20%です。また、彼が若いときは平均年利30~40%超でした。

こうした天才バリュー投資家であっても、過去にマイナスリターンを出したことは何度もあります。それにも関わらず、日本株にバリュー投資をして過去にマイナスリターンの年がないというのは、世界で最も有名な天才投資家よりも優れていることを意味します。

真っ当なヘッジファンドは情報をすべて公開している

ちなみに詐欺ファンドかどうかを見極める方法は意外と簡単であり、すべての投資情報が公開されているかどうか確認しましょう。

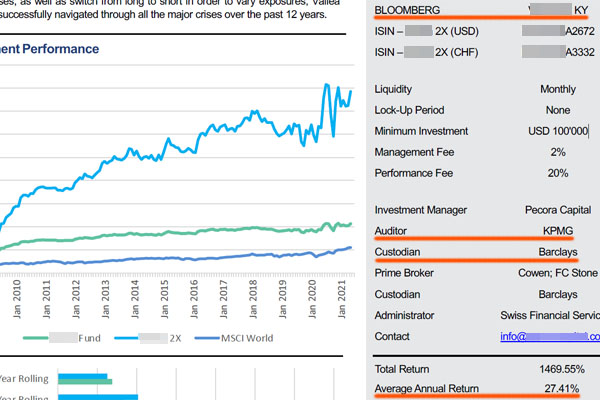

例えば、以下のヘッジファンドはBloomberg(アメリカ大手の通信社)に登録されており、会計監査会社は四大会計事務所であるKPMGです。

ティッカーコードが公開されているため、証券会社の口座とひもづいている過去の客観的な投資成績を確認できます。またBloombergに登録され、さらには監査会社からのサインをもらっているため、ファクトシートにウソの情報を記すことはできません。

このように真っ当なヘッジファンドの場合、公募によってすべての投資情報を公開しています。なおこのヘッジファンドの場合、過去にマイナスリターンの年はいくつもあるものの、全体では平均年利が27.41%です。

本物の実績なら、情報公開するほうが圧倒的に有利

なお投資成績が本物なのであれば、すべての情報を公開してしまい、公募によって多くの投資家を集めたほうが圧倒的に有利です。先ほど提示したヘッジファンドのように、ウソの情報でないと証明できれば、高額な投資マネーが世界中から集まるからです。

それにも関わらず、BMキャピタルはこうした投資情報を公開しません。公開しない理由は単純であり、「虚偽の情報で投資家を集めているため、BMキャピタルは情報を公開できないのでは」と考えるほうが自然です。

例えば以前、小型の日本株に投資をすることで平均年利20%超を達成し、優れたファンドとして非常に有名だったひふみ投信(レオスキャピタル)が知られています。彼らは公募によって証券会社に登録されており、またすべての情報を公開しており、投資成績が本物であるために多くの投資マネーが集まりました。

参考までに、投資成績が良かったころのひふみ投信の運用成績は以下になります。

6年間で基準価格は約4.4倍になっており、平均年利は27%です。証券会社に登録されており、証券会社で投資成績を確認できるため、当然ながらウソの情報はありません。

現在はファンド規模が大きくなったので運用成績は悪いものの、本当に優れるファンドであれば、公募によって投資マネーを集めたほうが圧倒的に有利なのです。

ただBMキャピタルの場合、公式サイトには優れた投資成績を掲載しているものの、私募ファンドであることを続けており、投資成績を公開できないのは「それなりの理由」があると考えなければいけません。ポンジスキームを採用しているファンドは当然ながら投資成績を公開できないため、その疑いが強いというわけです。

参考までに、平均年利27%を出していた過去のひふみ投信であっても、マイナスリターンの年はあります。つまり日本株へ投資し、高利回りは実現しつつ、マイナスリターンを一度も出さないのは不可能なのです。

手数料が高すぎであり、あなたの資産が増えることは難しい

さらには、本当に資産運用しているかどうかわからないにも関わらず、BMキャピタルでは異常なほど高額な手数料を取ります。具体的な手数料は以下のようになっています。

- 購入手数料:5%

- 管理手数料:年5%

- 成功報酬:運用益に対して50%

まず、最初に購入額に対して5%の購入手数料を取られます。それだけでなく、年5%という異常なほど高額な管理手数料を運用資産総額に対して取られます。それに加えて、仮に資産が増えた場合は運用益に対して半分も成功報酬で取られます。

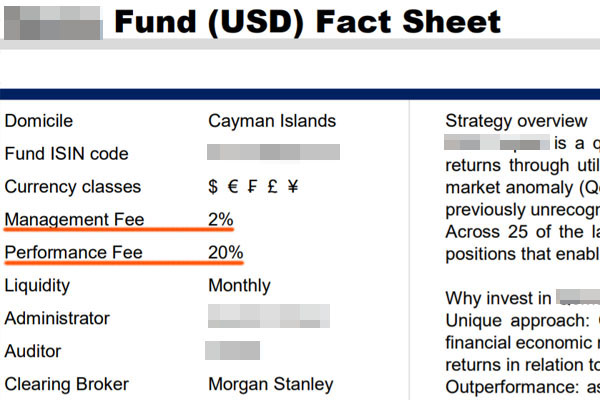

世界的に優れるヘッジファンドであっても、ここまで高額な手数料を取ることはありません。一般的には、以下の手数料に設定しているヘッジファンドがほとんどです。

- 管理手数料:年1~2%

- 成功報酬:運用益に対して10~20%

例えば以下のヘッジファンドの場合、管理手数料は年2%であり、成功報酬は20%です。

これは一般的なヘッジファンドの報酬体系です。一方でBMキャピタルの場合、相場を圧倒的に上回る高額な手数料を取っています。仮にBMキャピタルが真っ当なヘッジファンドであったとしても、これだけ高額な手数料を取られると、資産が増えるスピードは圧倒的に遅いです。

また一般的なヘッジファンドでは、手数料を引いた後の結果をファクトシートに掲載しています。そのため手数料は確かに高いものの、手数料をそこまで気にする必要はありません。ただBMキャピタルの場合はそうした情報がなく、そもそも正しく運用されているのか不明であり、投資家は無駄に手数料だけ取られている可能性が高いのです。

私募ファンドの99.9%は詐欺という実態

なお過去の歴史を確認すると、私募ファンドの99.9%は詐欺ファンドだったという実態があります。要は、実際にはポンジスキームだったというわけです。

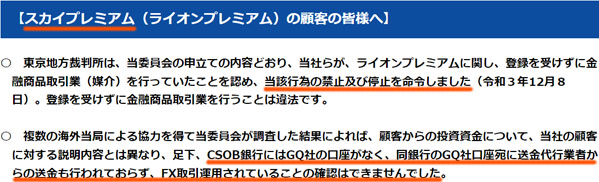

BMキャピタルと同じような私募のヘッジファンドとしてエクシアやスカイプレミアムが知られています。ただエクシアは多くの人がポンジスキームと指摘していますし、スカイプレミアムについてはポンジスキームであったことが公式にばれてしまい、金融庁から業務停止命令を食らいました。

スカイプレミアムは海外のファンドで運用すると謡い、多くの投資家からお金を集めていました。ただ実際には投資口座がなく、海外送金も行われておらず、ポンジスキームによってお金を集めていた私募ファンドだったというわけです。

私募ファンドに投資する場合、ほぼすべてのケースでこうした末路になります。BMキャピタルは私募ファンドであり、さらには現実にはあり得ないウソの情報で投資家を集めていることを認識しましょう。

株主リストに名前があっても「詐欺ではない証拠」にはならない

なおインターネット上に存在するBMキャピタルのステマサイト(ステルスマーケティングのサイト)では、「株主の名前(大株主)にBMキャピタルの名前があり、実際に投資している形跡があるため詐欺ファンドではない」という主張があります。

例えば、以下のような株主リストへの掲載です。

※出展:Twitter

このように、萬世電機や三京化成の株主として名前が掲載されています。これについては証券会社が公開している情報であるため、自由に操作することができず、真実であると判断できます。

ただ株主名簿に一時的(2~3ヵ月ほど)に名前が載っていたとしても、詐欺ファンドではないと断言することはできません。投資家から集めた高額なお金を利用し、一時的に株主に名前を載せることは誰でも可能だからです。

長期でずっと株主として名前が掲載されているのであれば、詐欺ファンドではないことの一つの証明になります。長期保有によって、その会社の株が上昇しているのかどうかを確認することによって、ファンドがリターンを出していることが客観的にわかるからです。

ただ短期間のみ株主として名前が載っていたとしても意味がありません。参考までに、BMキャピタルの名前が株主として確認されたとき、彼らが投資していた当時の萬世電機の時価総額は50億円ほどであり、三京化成は時価総額40億円ほどです。

つまり投資家から集めたお金のうち、わずかな金額を投資すれば大株主として掲載されます。例えば先ほどの画像から、BMキャピタルは萬世電機が1株2442円のときに7万株を購入しているとわかります。つまり、約1.7億円を投資していました。

- 2442円 × 7万株 = 約1.7億円

多くの投資家からお金を集めているのであれば、一時的に1.7億円を投資して株主リストに名前を掲載させ、資産運用しているように見せかけるのは可能です。

ただ最も重要なのは、株主として名前が掲載されているかどうかではありません。過去の投資成績が本物であると確認できる客観的な証拠が重要です。つまり第三者機関に登録され、ティッカーコードが公開され、会計監査会社のサインをもらっていなければ情報が真実かどうか確かめられないのです。

こうした情報の公開がなく、さらには「日本株に投資をして過去マイナスリターンの年がない」という投資の天才であっても不可能な内容にて投資家を集めている以上、BMキャピタルはポンジスキームの疑いが強いです。

参考までに、先ほどの萬世電機について、BMキャピタルが投資していると株主情報に掲載されたのは2020年1月です。その後、わりとすぐにBMキャピタルは株主から消えています。ただ2020年1月から2022年2月まで萬世電機の株価は以下のように上昇し続けています。

2020年1月から2022年2月まで、日経平均株価は10%ほどしか上昇していません。一方で萬世電機は50%以上も上昇しています。

本来、バリュー株投資というのは、ウォーレン・バフェットと同じように長期で株を保有しなければいけません。そうすることで、大きな株価の上昇益を得られるのです。それにも関わらず、BMキャピタルは数ヵ月ほどの短期で株主から消えています。

またウォーレン・バフェットと同じように長期投資していれば、萬世電機で50%以上のリターンを得られていたにも関わらず、BMキャピタルはその機会を逃しています。バリュー投資なのに短期投資を繰り返しており、株主リストに名前が掲載されるほどの大株主になった会社の株をすぐに手放し、その後の大きな値上がり益を得られていないのがBMキャピタルです。

これらの事実を客観的に検証すると、高利率のヘッジファンドとして知られているBMキャピタルに投資をするのは圧倒的にリスクが高いです。

BMキャピタルへ投資をするとお金を失うリスク

ポンジスキームであるとバレる前であれば、解約を申し込むことによってお金が戻ってくる可能性があります。そのため詐欺ファンドの疑いが強いBMキャピタルに投資をしたのであれば、いますぐ解約をおすすめします。また申し込む前なのであれば、投資を断るようにしましょう。

過去の歴史をみると、私募ファンドはほぼすべてが詐欺です。エクシアやスカイプレミアムのようなポンジスキームを採用しているというわけです。

事実、BMキャピタルの投資内容は現実的にあり得ません。天才的な投資家であっても実現不可能な投資内容であり、本当に可能なのであればすべての情報を公開したほうが圧倒的にメリットがあります。情報公開できないというのは、当然ながらそれなりの理由があるのです。

投資詐欺に遭う人というのは、実情を理解できていない状態で投資している人がほとんどです。当然、情報公開がなく虚偽の投資成績で投資家を募集しているBMキャピタルを利用してはいけません。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする