株式投資をするとき、最も一般的な投資法がドルコスト平均法です。積立投資によって、時間を用いた分散投資をするのです。

このとき、レバレッジETFを利用することによって積立投資を考える人がいます。投資信託にはブルベアファンドが存在し、2倍や3倍のレバレッジをかけることによって効率的に資産を増やすことを考えるのです。

それではブルベアファンドによるレバレッジ投資が有効かというと、微妙であり、長期の積立投資はやめましょう。理由としては、あるときあなたの資産価値がほぼゼロになるからです。過去の歴史を振り返ってみると、資産価値がほぼゼロになり、お金が消えてしまう場面が何度もありました。

多くの人はこの事実を知らず、景気の良い場面のみ考えるので長期でレバレッジETFを購入しようとします。それでは、なぜドルコスト平均法によるブルベア投資が不適なのか解説していきます。

もくじ

レバナス(TQQQ)などで積立投資を行う

レバレッジETFやブルベアファンドというのは、要は2倍や3倍などのレバレッジをかけて投資をすることを指します。投資信託にはブルベアファンドがあり、以下のようにレバレッジをかけて投資可能な投資信託を見つけることができます。

こうしたブルベアファンドの中でも特に人気なのがTQQQであり、Nasdaq100に対して3倍レバレッジをかけているETF(投資信託)です。通称、レバナス(レバレッジナスダック)と呼ばれます。

アメリカのテクノロジー企業トップ100社に対して投資をするのがNasdaq100です。この3倍レバレッジであり、2010~2021年までの投資成績は以下のようになっています。

このように、資産は約195倍に増えています。平均年利は60%ほどであり、資産運用の効率は非常に良いです。

そのため、多くの人がレバレッジETFを利用した投資を考えています。その中でも、特に上昇率の高いNasdaq100の3倍レバレッジ(TQQQ)への投資を考えるというわけです。

レンジ相場ではブルベアETFへの積立投資は効果あり

ただレバレッジ投資であるため、ハイリスク・ハイリターンです。そのため一括投資はリスクが高く、一般的にはドルコスト平均法を用いた投資を行います。

特にレバレッジ投資をする場合、価格がほとんど変わらないレンジ相場(ボックス相場)では、価値が下落する「減価」が起こります。以下のようにNasdaq100(QQQ)が元の価格に戻ったとしても、3倍レバナス(TQQQ)の価値は大きく下がっていることがわかります。

| QQQ | TQQQ | |

| 1日目 | 100 | 100 |

| 2日目 | 110(+10%) | 130(+30%) |

| 3日目 | 90(-18.2%) | 59,1(-54.5%) |

| 4日目 | 100(+11.1%) | 78.8(+33.3%) |

レバレッジ投資信託というのは、1日の値動きが2倍または3倍になります。一方、2日や3日など、複数の日で計算すると2倍や3倍にはなりません。特にレンジ相場(ボックス相場)では、レバナスなどの投資商品は不利です。

そこでドルコスト平均法を利用することによって、複数個所で投資します。そうすれば、一括投資に比べて減価によるリスクを少なくできます。

株価が上昇するのか、それとも下落するのかは神様しかわかりません。そのため、多くの人はリスクを少なくするため、レバナスを利用するにしてもドルコスト平均法を活用するというわけです。

短期投資ではなく、長期投資はやめたほうがいい

なお短期投資でドルコスト平均法を利用する場合、ブルベアファンドの利用は優れています。1~2ヵ月ほどの投資であっても、レバレッジ投資信託を利用すれば40%以上のリターンを得られるのは普通です。

レバナス(TQQQ)を短期投資で利用している人は多く、プロの投資家であっても頻繁に活用しています。

一方、長期投資を見据えてブルベアファンドを利用しているプロの投資家はゼロです。つまり、一人もドルコスト平均法を用いた積立投資をしていないのです。この理由としては、「レバレッジ投資信託で長期投資をすると、資産価値がほぼゼロになるリスクがある」と彼らは知っているからです。

多くの人は調子の良いときのみ着目し、レバレッジETFへ長期投資します。ただ、本来は不況のときにも着目しなければいけません。

積立投資により、ある時点で資産価値がほぼゼロになる

なぜ長期の積立投資によって、ブルベアファンドの価値がほぼゼロになるのでしょうか。例えば3倍レバナス(TQQQ)であれば、このファンドは2010年に作られました。2010~2021年の間、大きな株価の下落はゼロです。この間、運よく長期的に株価が上昇し続け、先ほど示したように11年ほどで約195倍に資産価値が増えています。

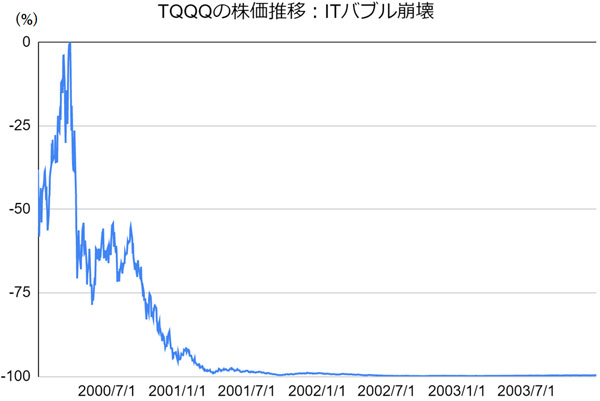

それでは株価が上昇している場面ではなく、2~3年ほど株価低迷が続く大規模な不景気の場面では、ブルベアファンドの株価はどのようになるのでしょうか。例えば以下は、2000年のITバブル崩壊でレバナス(TQQQ)の値動きをシミュレーションした推移です。

このように、資産価値は1%未満となります。どれだけ投資でリターンを出し、何年も積立投資をしていたとしても、あなたのお金は地に落ちます。

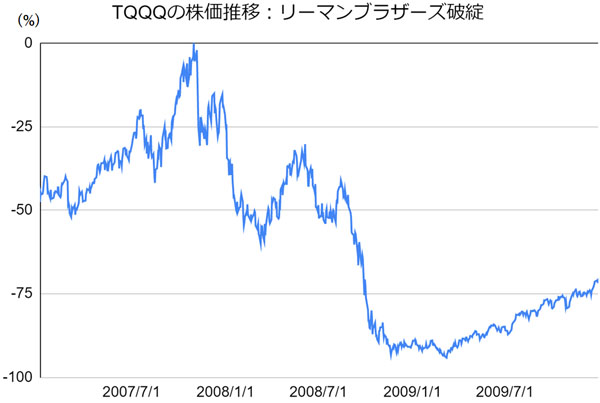

また、以下は2008年にリーマンショックが起きたときのTQQQの株価推移です。

TQQQの価値は94%以上も下落しています。このように過去の結果からシミュレーションすると、資産価値が大幅に下落しているとわかります。

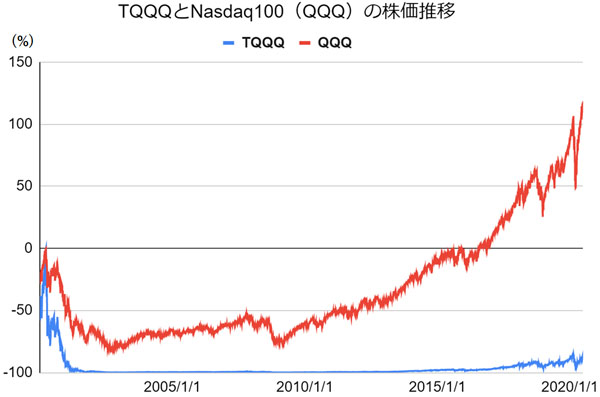

それでは2010~2021年までTQQQへ投資するのではなく、2000~2021年までTQQQへ投資する場面を考えてみましょう。TQQQが作られた2010年ではなく、2回の大不況を経験した2000年からスタートする場面を想定するのです。

この場合、過去データを用いてシミュレーションすると以下のようになります。

レバレッジなしのNasdaq100(QQQ)については、大幅に株価が上昇しています。一方で3倍レバレッジのNasdaq100(TQQQ)については、資産価値がほぼゼロのままであることがわかります。

ブルベアファンドの積立投資がなぜ危険であり、プロの投資家でレバレッジETFの長期投資を採用していないのかというと、理由としてこのようなリスクがあるからなのです。

金融市場では例外が頻繁に起こる

なお人によっては、「2000年ITバブル崩壊や20008年リーマンショックのようなことは起こらない」と考える人がいるかもしれません。そのように判断する場合はより危険であり、将来はブルベアETFによって資産価値がほぼゼロになるリスクが高いです。

金融市場では例外が頻繁に起こります。要は、誰も予想していなかった出来事が数年に一度は発生し、大不況に陥るのです。

例えば2008年にリーマンブラザーズが破綻したとき、「100年に一度の金融危機」といわれました。ただ冷静に考えると、リーマンショックより前には以下のような大不況が何度も起こっています。

- 1929年:世界恐慌

- 1971年:ニクソンショック

- 1987年:ブラックマンデー

- 1997年:アジア通貨危機

- 2000年:ITバブル崩壊

こうしたとき長期の積立投資をレバレッジETFで運用していると、資産価値が急速に下落し、場合によってはほぼゼロになるというわけです。

過去に金融市場で例外が何度も発生している以上、「今後も当然ながら株価の大暴落が起こり、ブルベアファンドの価値がほぼゼロになるケースが何度も発生する」と考えるのが普通です。ドルコスト平均法を利用し、レバレッジETFへ長期の積立投資をするのは圧倒的なリスクなのです。

積立投資はレバレッジなしで行うべき

多くの人は投資法を間違えているため、結果として資産を増やすことができません。その中でも特に多いダメな投資法として、レバレッジETFを用いた長期投資・積立投資があります。

短期投資でTQQQなどのブルベア投資信託を利用するのは問題ありません。ただ長期積立投資をレバレッジ投資信託で行うのは明らかな間違いです。過去の歴史を見ると、資産価値がほぼゼロになるケースが何度もあるからです。

そのため2倍レバレッジや3倍レバレッジを含めて、長期の積立投資でブルベアファンドを利用するのはやめましょう。積立投資というのは、レバレッジなしの投資信託を利用するからこそ意味があるのです。

株式投資によって資産を増やしたい場合、好景気のときだけでなく、大不況のときにも着目しましょう。そうすればレバレッジ投資信託の長期ドルコスト平均法がハイリスクであり、いますぐやめるべきである理由がわかります。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする