一括投資や積立投資をするとき、配当金をもらうことがよくあります。こうした分配金について、株式投資をしている場合は再投資すると優れます。

分配金を再投資すれば、複利によって将来の資産は大幅に増えることになります。そのため特別な理由がない限り、もらった配当は再投資に回しましょう。特に積立投資など、長期投資をしている場合は再投資の一択で問題ありません。

一方で高齢者など、債券投資をすることでお金を使う場面になれば、分配金の受け取りをすることでお金を使っても問題ありません。要は、その人の状況や立場によって異なるというわけです。

それでは再投資によって将来の資産価値はどのように変化するのでしょうか。また、再投資のメリット・デメリットには何があるのでしょうか。株式投資や債券投資で再投資をするときの考え方を解説していきます。

もくじ

株式投資・債券投資で分配金の再投資が可能

株や債券へ投資する場合、配当をもらえることがよくあります。特に投資信託へ投資する場合、ほぼ確実に分配金を得られると考えましょう。

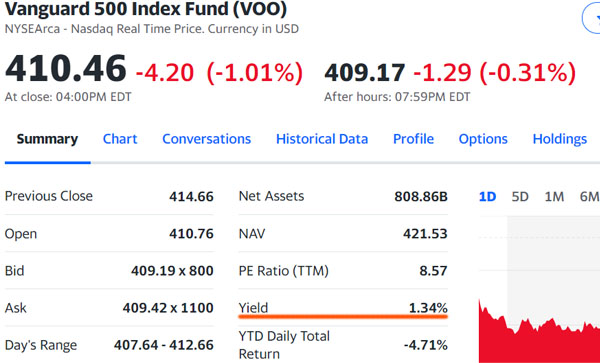

例えば、米国株投資で最も多くの人が利用している投資信託としてS&P500があります。S&P500に投資をする場合、年間の配当率は1~2%であることが広く知られています(年によって異なる)。以下のように、S&P500(VOO)へ投資するときの年間の配当金利が記されています。

要は、株式投資(または債券投資)をすることによって、こうした金利にて確実にお金が増えていくというわけです。

もちろん株式投資や債券投資では、資産価値の値動きがあります。そのため株価が下落することはあるものの、例えばS&P500であれば、配当金によって年間1~2%の収入は保証されているというわけです。

株式投資では再投資が最適

このとき、分配金をそのまま受け取るのか、それとも再投資するのか迷う人がいます。このとき、特別な理由がない限りは再投資を選択しましょう。特に株式投資をしている場合、高配当株を含めて再投資するのが大原則です。

分配金を再投資すれば、当然ながら複利によってその分だけ将来の資産額が大きく増えることになります。特に積立投資など、15~20年以上を見据えて投資する場合、いますぐお金を使うわけではないので再投資が最適です。

再投資の設定をすれば、あなたが何か操作する必要はなく、自動的に配当金が投資に回されます。こうして、複利によって指数関数的にお金が増えるというわけです。

株式投資というのは、たとえ高配当株やREIT(リート)であったとしても、不景気によって大きく株価が下落する恐れのあるハイリスク・ハイリターンの投資先です。

そうした投資先を選択する場合、必然的に長期での投資になり、短期で資産売却することはないと思います。そのため、株式投資をするのであれば再投資によって将来の資産を増やすようにしましょう。

高齢になれば、債券投資などで配当を受け取る

一方で高齢であれば話が違ってきます。高齢者の場合、投資によって増やしてきたお金を使うようになります。その場合、分配金の再投資ではなくお金をそのまま受け取り、使うことを選択して問題ありません。

またこのときは株ではなく、債券へ投資するのが最適です。債券は資産価値がほぼ上昇せず、株のようにキャピタルゲイン(資産価値の上昇益)を得ることはできません。例えば以下は、高利回り債券ETFで知られるHYGとNYダウ(アメリカの主要インデックス)の資産価値推移です。

青色の線がNYダウであり、オレンジ色の線がHYG(高利回り債券)です。このように、債券価格はまったく増えていないとわかります。一方で価格の下落もほとんどないことがわかります。

高齢者の場合、価格の値上がりや値下がりがほとんどない資産を利用して投資するのが優れています。また高利回り債券への投資であれば、配当年利が4~5%であるため、こうした分配金を利用して生活費に回すことができます。

高齢者の場合は株ではなく債券を利用し、低リスクで年間4~5%のお金を受け取り、日々の生活費として利用するのが優れています。

配当の再投資によって複利効果による将来の資産額は大きく変わる

なお前述の通り、株式投資の場合は配当の再投資をしましょう。これによって、複利による資産増の効果を得ることができるからです。

それでは、具体的にどれだけ資産運用の効果が違うのでしょうか。例えばS&P500へ投資する場合、平均年利が8~10%になると広く知られています(配当を含む)。ただ分配金の再投資をしない場合、当然ながら複利による効果は落ちます。S&P500の配当年利を2%と仮定すると、S&P500の平均年利は6~8%に落ちます。

このとき月3万円を積立投資する場合、分配金の再投資によって年利8%にて資産運用すると以下のように資産が増えます。

・月3万円(積立投資)、年利8%

| 経過年数 | 元本 | 資産額 |

| 10年 | 360万円 | 約552万円 |

| 20年 | 720万円 | 約1778万円 |

| 30年 | 1080万円 | 約4500万円 |

一方で配当を再投資せず、お金を受け取ってそのまま使ってしまう場合はどうでしょうか。配当金利が年2%の場合、年利は6%に減ります。そこで年利6%にて月3万円を積立投資すると以下のようになります。

・月3万円(積立投資)、年利6%

| 経過年数 | 元本 | 資産額 |

| 10年 | 360万円 | 約494万円 |

| 20年 | 720万円 | 約1393万円 |

| 30年 | 1080万円 | 約3029万円 |

このような資産運用になります。再投資する場合、20年後の資産額は約1778万円です。一方で再投資しない場合、20年後は約1393万円になります。これが30年での投資になると、約1500万円もの違いが生まれます。

わずか年2%の違いと思うかもしれませんが、長期間の複利運用をする場合、このように大きな違いを生じるようになります。

配当を再投資するデメリットは不景気での資産減

なお当然ながら、一括投資や積立投資で配当金を再投資するデメリットもあります。それは、不景気によって資産が一時的に大幅に減ってしまうことです。

債券へ投資する場合であれば、前述の通り資産の減少を心配する必要はありません。たとえ一時的に資産価値が減少してもすぐに元の資産価値に戻るからです。一方で株式投資の場合、大不況によって資産価値が半分以下に減るのは普通です。

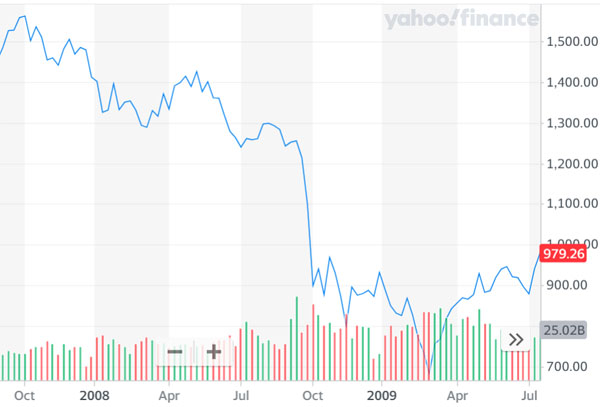

例えば以下は、2008年前後のリーマンショックがあったときのS&P500の株価推移です。

このように、株価は最高値から半分以下に減っています。配当金を再投資せずに直接受け取っていれば、資産価値が減ることはありません。ただ不況のときでは、それまで受け取った分配金を含めて資産価値が大幅に減少するというわけです。

もちろん長期投資なのであれば、不況による一時的な資産減少を心配する必要はありません。S&P500のように、将来は必ず資産価値が増加するファンドへ投資していれば、数年後には最高値を更新するからです。

ただ不況のときに資産価値の減少に耐えられなくなり、ろうばい売りをしてしまうと大きな損失となります。分配金を再投資するというのは、「不況のときに絶対に売らない」という強い心をもっていないと大きな損失が出てしまうというデメリットがあります。

一括投資・積立投資での再投資を考える

一括投資や積立投資を含め、資産運用する場合はほとんどのケースで配当金を受け取ることができます。特に投資信託・ETFを利用して投資する場合、ほぼ確実に配当金があります。

そこで配当金の取り扱いを考えましょう。株式投資をする場合、高配当株やREITを含めて、特別な理由がない限りは再投資をしましょう。株というのはどれもハイリスク・ハイリターンであり、資産価値の上下が激しいです。この場合は長期投資になるため、将来の資産増を目指して再投資するのです。

一方で高齢者の場合、債券利用による低リスク投資をすることになります。この場合、分配金を受け取ることによって生活費として利用しましょう。

配当金として受け取ったお金について、再投資するべきかどうかはあなたの状況によって変化します。年齢が若い場合は再投資を選択して、高齢の場合は再投資せずにお金を使いましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする