非常にリスクの低い投資法としてドルコスト平均法があります。積立投資とも呼ばれており、毎月一定額を投資することによって資産運用をしていきます。

このとき、「積立投資は意味がなく、機会損失をしているのでは?」と考える方もいます。積立投資では、一括投資に比べて必然的に最終的な利回りが低くなってしまうからです。

これについては、どのような状況で投資するのかによって「積立投資が優れるのか、それとも一括投資がいいのか」が変わります。また一括投資をする場面であっても、ドルコスト平均法を利用して投資するのが一般的です。

それでは、どのようにドルコスト平均法(積立投資)や一括投資を利用すればいいのでしょうか。実際のシミュレーションを含め、具体的な内容を解説していきます。

もくじ

最初にドルコスト平均法で始めるのは低リスク

投資で最も優れる手法の一つがドルコスト平均法です。一括投資をするのではなく、毎月の積立投資をすることによって低リスクで資産運用を開始できます。

例えば100万円を投資するとき、一度に投資信託を購入するのではなく、毎月2万円ずつ投資するのです。このように、「一定期間に定額を購入する方法」をドルコスト平均法といいます。この方法の場合、圧倒的に低リスクでの投資になります。

理由としては、価格が下がったとしても安く株を購入できるからです。価格が上がっても、下がっても問題ないのです。積立投資がなぜ低リスクになるのかについて、非常によくわかる例を考えてみましょう。

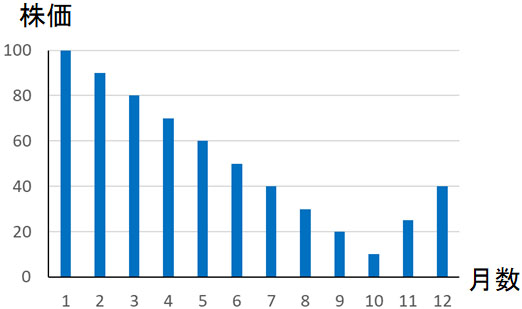

- 以下のように株価100でスタートし、10ヵ月後に株価10に落ち、12ヶ月後に株価40に回復します。毎月1万円を積立投資する場合、12ヶ月後のあなたの資産は「① 約14.3万円、② 約9.2万円、③ 約6.5万円」のうち、どれでしょうか。

100から株価がスタートし、12ヵ月で40にまで落ちているため、全体から考えると6割の損失です。株の価値は40%しか残っていないため、普通に考えると大損しているように思えます。12ヵ月で合計12万円を投資することになるため、価値が下落していると多くの人が予想するため、答えは②または③のように思ってしまいます。

ただ、答えは「① 約14.3万円」です。つまり株価が60%も落ちているにも関わらず、ドルコスト平均法を利用すれば大きなプラスになっているのです。

もし12万円を一括投資していると、結果は6割の損失です。あなたの資産価値は「12万円 × 0.4 = 4.8万円」になっています。一方で積立投資であれば、全体の価値が6割も下落しているにも関わらず、リターンはプラスであることに着目しましょう。

これが、多くの人でドルコスト平均法を利用している理由です。ドルコスト平均法というのは圧倒的に低リスクであり、株価が低くなったときに株を購入できるというメリットがあります。

為替リスクを分散させることにもなる

ドルコスト平均法は他にも利点があります。それは投資時期の分散によって為替リスクを軽減できることです。日本株はまったく株価が上昇していないため、株式投資で儲けるためには必ず海外投資をしなければいけません。要は、米国株へ投資するのです。

そのため、必然的に日本円ではなく米ドル投資になります。ただ当然ながら、日本円と米ドルでは為替の変動リスクがあります。以下のように、常に為替は大きく変動しています。

ただ積立投資であれば、すべての時点で同額のお金を投資することになります。そのため株価が上下するのと同じように、投資時での為替リスクを軽減できます。これも、一括投資よりドルコスト平均法のほうが低リスクとなる理由です。

積立投資は意味ない?デメリットは機会損失

ただドルコスト平均法は万能ではありません。確かに圧倒的に低リスクとなる投資法ではあるものの、デメリットもあります。それが機会損失です。つまり、より大きなリターンを望む人にとって積立投資は意味ないというわけです。

積立投資をする場合、毎月少しずつの投資になります。つまり、最初は投資元本が非常に少ない状態となります。

投資元本が少ない場合、当然ながら値上がり益や配当による利益は少ないです。株価が下落する場面では、ドルコスト平均法は非常に優れており、むしろ株価が下落するほど勝てる確率が高くなります。

一方で株価が上昇する場面については、ドルコスト平均法を利用すると機会損失になります。一括投資のほうが最初の投資元本は大きくなるため、これについては当然といえます。

積立投資と一括投資で異なるシミュレーション結果

それでは、具体的に積立投資と一括投資ではどのように結果が異なってくるのでしょうか。実際にシミュレーションを比較してみましょう。

一般的には長期投資をすることになるため、長期間でどのように資産額が増えるのか考えてみましょう。例として、年利8%にて月3万円を積立投資する場面を想定しましょう。この場合、以下のように資産が増えていきます。

・月3万円(積立投資)、年利8%

| 経過年数 | 元本 | 資産額 |

| 5年 | 180万円 | 約221万円 |

| 10年 | 360万円 | 約552万円 |

| 15年 | 540万円 | 約1045万円 |

| 20年 | 720万円 | 約1778万円 |

このように、20年後には元本720万円で資産額が約1778万円に増えます。約2.4倍に元本が増加しています。

一方、一括投資の場合はどのような資産額になるのでしょうか。元本720万円について、ドルコスト平均法ではなく一括投資をする場合を考えてみましょう。この場合、以下のように資産が増えます。

・720万円(一括投資)、年利8%

| 経過年数 | 元本 | 資産額 |

| 5年 | 720万円 | 約1073万円 |

| 10年 | 720万円 | 約1598万円 |

| 15年 | 720万円 | 約2381万円 |

| 20年 | 720万円 | 約3547万円 |

このように、720万円が20年後には約3547万円に増えます。約4.9倍になっており、積立投資に比べて資産増加のスピードが速いとわかります。

「ドルコスト平均法が意味ない」といわれるのは、株価が上昇する場面では機会損失になるからなのです。

不況が終わった直後なら一括投資、景気拡大後なら積立投資を併用

それでは、積立投資と一括投資のどちらが最適なのでしょうか。これについて、投資するタイミングによって異なります。具体的には、大きな不況が終わった直後については一括投資が優れています。

例えば以前、以下のような不況がありました。

- 1929年:世界恐慌

- 1987年:ブラックマンデー

- 1997年:アジア通貨危機

- 2000年:ITバブル崩壊

- 2008年:リーマンショック

- 2020年:コロナショック

こうした株価の大暴落が起こった後であれば、株価は上昇するしかありません。そのため積立投資よりも、一括投資を選択するほうが良いケースがよくあります。

ただ実際のところ、どこが株価の底なのか当てるのは不可能です。例えばコロナショックのとき、2020年2~3月の約1ヵ月で株価が30%ほど一気に下落し、底値となってそこから株価が上昇していきました。一方でITバブル崩壊のとき、2年半と長い時間をかけて株価が45%ほど下落しました。

このように一ヵ月で株価が底値になることがあれば、2年以上も株価がダラダラと下落する場合もあります。これが、底値を予測するのが不可能な理由です。そのため、一括投資ではなくドルコスト平均法を用いた積立投資をするのが一般的というわけです。

また既に景気拡大が数年ほど続いた後に投資する場合、一括投資は必ず避けましょう。その後に株価が暴落し、大きな損失を受けることがあるからです。一方で積立投資であれば、株価が下落しても何も問題ありません。

短期投資(一括投資)を応用し、ドルコスト平均法を併用してもいい

または、一括投資とドルコスト平均法を併用しても問題ありません。どのような場面であっても、全額を一括投資するのはおすすめできません。そうではなく、例えば大きなお金を短期投資する場合であっても、ドルコスト平均法を用いるほうが優れています。

例えば100万円を短期間で投資したい場合、一日で全額を投資するのではなく、3~6ヵ月にわけて徐々に投資するのです。つまり短期バージョンのドルコスト平均法を利用します。

当然ながら、株価が大暴落した後はお買い得の場面であり、投資することによって圧倒的に資産を増やしやすいです。ただ前述の通り、どこが底値なのか予想するのは無理です。そこで6ヵ月ほどの時間をかけ、少しずつ投資していくのです。そうすれば、平均すれば非常に安い金額で投資信託を購入できます。

たとえ一括投資を考えている場合であっても、ドルコスト平均法を利用しましょう。そうすれば、リスクを大幅に軽減できます。

このように「ドルコスト平均法を利用する一括投資(数ヵ月にわたる投資)」と「毎月一定額の積立投資(長期投資)」を併用することによって、より効率的に資産を増やすことができます。ドルコスト平均法を利用するとき、こうした応用法も活用しましょう。

積立投資と一括投資の使い方を理解する

すべての投資家にとってドルコスト法は有効です。積立投資の場合、株価が下落しても問題ありません。株価が減るほうが、むしろ安く投資信託を買うことができます。一括投資に比べて、圧倒的にリスクの低い投資法が積立投資です。

ただ積立投資は万能ではありません。株価がずっと上昇する場面については、一括投資に比べてリターンが低くなり、機会損失となります。そのため、積立投資と一括投資を併用するのは優れています。

ただ投資法を応用し、積立投資と一括投資を併用するにしても必ずドルコスト平均法は利用しましょう。一括投資するとはいっても、特定の日に全額を投資するのではなく、3~6ヵ月にわたって短期投資するのです。底値での購入は無理であるものの、これによって結果的に安く投資信託を買うことができます。

非常に優れる投資法がドルコスト平均法であり、すべての投資家が利用しています。そこで積立投資と一括投資の利点や特徴を理解して、正しく資産運用しましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする