タックスヘイブンで販売されている生命保険に加入すれば、効率的に資産を増やすことができます。最もリスクの低い資産運用商品が生命保険であり、元本確保によってお金を何倍にも増やしたい場合はオフショア生命保険への加入が優れています。

オフショア生命保険の中でも、香港籍のFTLife(FTライフ)が販売する生命保険商品としてリージェントシリーズがあります。具体的には、FTLifeではリージェント・プライムとリージェント・エリートが重要な保険商品になります。

資産運用に特化している生命保険であり、お金が何倍にも増えるようになります。また香港在住者だけでなく、香港に住んでいない外国人であってもFTLifeの保険商品を購入することができます。米ドルで資産運用することによって、お金を増やせるのです。

優れた生命保険の一つがリージェント・プライム(プレミア)とリージェント・エリート(プレミア)です。これらの生命保険の詳細や評判について解説していきます。

もくじ

香港本社の格付けの高い会社がFTLife(FTライフ)

税金がほとんどないタックスヘイブン(オフショア地域)として香港が有名です。香港本社の生命保険会社がFTLife(FTライフ)です。

FTLifeは生命保険会社として規模が大きく、以下のように世界的な格付け会社からも評価が高いです。

- Fitch Ratings:A-

- Moody’s:A3

高い格付けであるため、倒産の心配をする必要はありません。またFTLifeの親会社は上場会社であり、香港を代表する大企業がFTLifeを運営しています。

主要な生命保険商品はリージェントシリーズ(プレミア)

生命保険会社であるため、FTLifeは多くの保険商品を販売しています。その中で最も人気の生命保険商品がリージェントシリーズです。リージェントシリーズの中でも、主力商品は以下の2つです。

- リージェント・プライム(Regent Prime)

- リージェント・エリート(Regent Elite)

FTLifeの保険商品を購入し、資産運用を考えている人のほとんどはリージェント・プライムまたはリージェント・エリートを購入します。そのため、この2つの保険商品の内容を理解すればいいです。

リージェントシリーズを利用することで、あなたのお金が20年後に約2.7倍に増えたり、30年後に約5.8倍に増えたりします。生命保険商品の中でも、お金が増えるスピードの速い投資商品がリージェントシリーズです。

・香港への渡航なしに契約可能

なお日本人の場合は香港へ渡航することなく、香港の保険商品を購入することができます。外国人が香港の保険商品を購入する場合、香港へ渡航して契約しなければいけません。一方で日本人は渡航が不要なのです。

またお金の支払いはクレジットカードですることができ、必ずしも海外送金は必要ありません。そのため、手軽に契約できるのがFTLifeのオフショア生命保険です。

リージェント・プライムとリージェント・エリートの詳細

それでは、リージェント・プライムとリージェント・エリートの詳細はどのようになっているのでしょうか。

基本的には、2つとも商品内容はほぼ同じと理解しましょう。そのため2つを区別する必要はありません。事実、加入可能な年齢や支払期間など、ほとんどのスペックは同じです。また、資産運用に特化している生命保険であることも同じです。

具体的な商品内容としては以下のようになっています。

| 加入可能年齢 | 0~75歳 |

| 保険契約期間 | 128歳になるまで |

| 支払期間 | 一括、2年、5年 |

| 支払頻度 | 一括、年払い、半年払い、月払い |

| 年間最低保険料 | 4,500米ドル(5年払いは3,000米ドル) |

加入者の年齢について、0歳の子供を加入させることができます。また75歳の高齢者でも加入できます。そのため幅広い年齢の人で利用することができます。

また資産運用に特化している生命保険であるため、あなたの年齢や健康状態、喫煙の有無は資産運用結果に影響しません。

通常、生命保険では健康状態が悪いと加入を断られたり、資産運用効率が悪くなったりします。一方でリージェントシリーズは75歳までなら誰でも加入することができ、健康状態が悪くても健康診断無しで加入できます。

損益分岐点はリージェント・プライムとエリート共に5年後

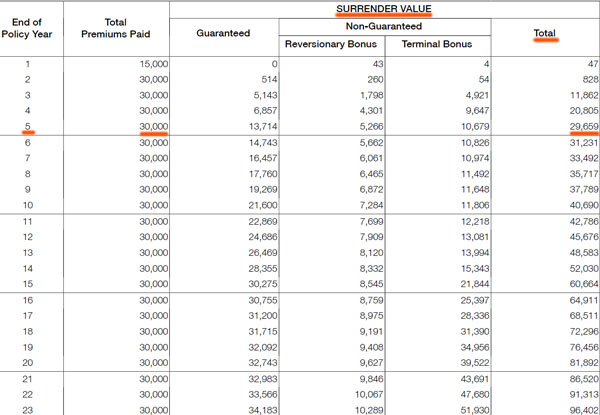

それでは、具体的にどのような保険設計になっているのでしょうか。例として、一括払いによって30,000米ドル(約300万円)を支払い、リージェント・プライムに加入するときの保険設計書を確認しましょう。

以下がリージェント・プライム(プレミア)の実際の内容です。

加入後23年目までを掲載していますが、実際にはあなたが128歳になるまで契約が続いていきます。

保険内容を確認すると、30,000米ドルの支払いに対して、5年経過後の解約返戻金(Surrender Value)が29,659ドルとなっています。つまり一括払いの場合は5年後が損益分岐点となり、それより後は時間経過と共にお金が増えていきます。

5年後が損益分岐点になるのは、リージェント・プライムだけでなくリージェント・エリートも同様です。

また保険証券を確認すると、加入して20年後は81,892ドル(約820万円)が解約返戻金です。約2.7倍に資産が増えており、ほぼリスクなしにあなたのお金が増えるようになります。

無制限の被保険者変更やポリシー継続オプションが可能

FTLifeのリージェントシリーズの特徴としては、他にも無制限に被保険者を変更できることがあげられます。例えば、被保険者を途中であなたから子供に変更することができるのです。

前述の通り、リージェント・プライムとリージェント・エリートの保険契約期間は128歳になるまでです。そのため被保険者が子供に変更された場合、あなたの子供が128歳になるまで保険契約が続くようになります。

またその後、あなたの子供から孫に被保険者を変更することも可能です。つまり、まだ生まれていない孫やひ孫のために保険契約に入ることもできます。

なお一般的な生命保険の場合、被保険者が死亡したら死亡保険金が支払われ、保険契約が解除されます。

ただリージェントシリーズの場合、ポリシー継続オプションを事前に加えることができます。これによって、被保険者が死亡したときであっても、他の人(子供や孫など、指定した人)が保険契約を引き継げるようになっています。

つまり被保険者が死亡したとしても、保険契約が終了することはありません。他の人に生命保険を引き継がせることによって、資産運用を継続させることができます。

一部引き出しは自由であり、年金受取(分割受取)が可能

リージェントシリーズの特徴として、他には一部解約が自由にできることがあげられます。つまり保険解約をして解約返戻金を受け取る方法ではなく、少しずつお金を引き出すことができます。お金を引き出すタイミングや金額はあなたの自由です。

そのため、個人年金としてFTLifeのリージェントシリーズを利用している人も多いです。日本政府からもらえる年金に比べて確実にお金を増やすことができるため、オフショア生命保険を利用して将来の年金を作るのです。

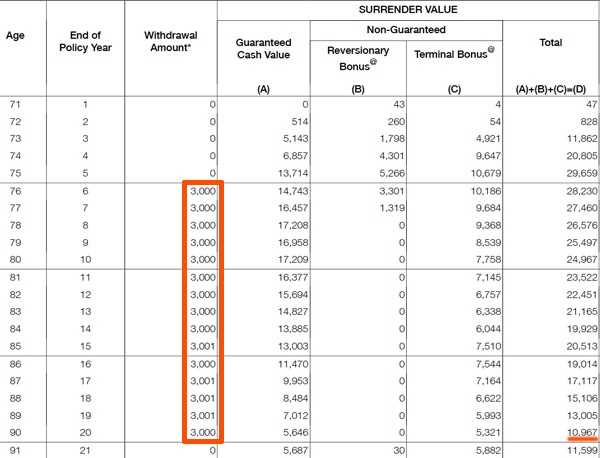

例えば70歳のときに30,000米ドル(約300万円)の一括払いにてリージェント・プライム(プレミア)に加入し、加入後6~20年(76~90歳)に毎年3,000ドル(約30万円)を受け取るときのシミュレーションが以下になります。

資産運用をしながら、お金を引き出すことになります。解約返戻金は毎年減っていくものの、解約返戻金がゼロになることはありません。76~90歳のとき、毎年3,000ドルを受け取ると合計で45,000ドルを受け取っていることになります。

- 3,000ドル × 15年 = 45,000ドル

また20年後(90歳)のときの解約返戻金を確認すると10,967米ドル(約110万円)です。90歳のときに解約して解約返戻金を受け取ってもいいし、継続してお金の年金受取をしてもいいです。または、被保険者を孫に変更することもできます。

支払額は30,000米ドルであるにも関わらず、15年で合計45,000ドルを受け取り、解約返戻金は10,967ドル残っています。このように、高額な将来の年金を作れるのがFTLifeのリージェントシリーズです。

高額な死亡保険金はない

注意点として、高額な死亡保険金はないことを理解しましょう。通常、生命保険では被保険者が死亡すると高額な死亡保険金が支払われます。ただリージェントシリーズの場合、「解約返戻金=死亡保険金」となっています。

お金を支払った後、最初の数年は解約返戻金が少ないです。この期間については、「それまでに支払ったお金の額」が死亡保険金になります。

一方で時間が経過すると、資産運用によってあなたの資産が増えていきます。その場合、解約返戻金と同額の死亡保険金が受益者に支払われます。

リージェントシリーズに加入するとき、死亡保険金を受け取るのではなく、ポリシー継続によって保険契約を引き継ぐ人が多いのは、こうした理由があります。死亡保険金としてお金を受け取るよりも、ポリシー継続して資産運用したほうが将来もらえるお金は多くなるのです。

プライムとエリートの違いは短期運用と長期運用

それでは、リージェント・プライムとリージェント・エリートの違いは何でしょうか。前述の通り、ほとんど商品内容は同じです。違いとしては、資産運用の期間によってお金が増える割合が異なる点になります。

具体的には、以下のように考えましょう。

- リージェント・プライム:短期(30年以内)でお金を使う

- リージェント・エリート:長期(30年後)でお金を使う

例えば30,000米ドル(約300万円)を一括払いするとき、リージェント・プライムとリージェント・エリートでは以下のように資産運用額に違いがでます。

| プライム | エリート | |

| 15年後 | 60,664ドル | 48,093ドル |

| 20年後 | 81,892ドル | 61,687ドル |

| 25年後 | 109,634ドル | 84,392ドル |

| 30年後 | 161,054ドル | 174,236ドル |

| 35年後 | 215,230ドル | 243,600ドル |

| 40年後 | 287,871ドル | 341,441ドル |

商品購入後、29年目まではリージェント・プライムのほうが解約返戻金は高いです。一方、商品を購入して30年以上が経過する場合、リージェント・エリートのほうが解約返戻金は高くなります。プライムとエリートは商品内容がほぼ同じであるものの、唯一の違いがこのポイントになります。

あなたが資産運用したい年数に応じて、プライムとエリートのどちらが最適なのか考えるようにしましょう。

・お金を株や債券へ投資し、資産を増やす

なおあなたが投資したお金をFTLifeが株や債券へ投資し、資産運用することでお金が増えます。そのため必ずしも保険証券の通りに増えるわけではありません。ただリージェントシリーズは元本確保商品です。そのため早期解約しなければ、確実に資産が増えると約束されています。

つまり、世界恐慌やリーマンブラザーズの破綻のような大不況が何十年も続くという最悪の経済状況だったとしても、あなたの資産は何倍にも増えます。また通常、保険証券の内容とほぼ同じように資産が増えるように保険設計されています。

サンライフ・ビクトリーとの違いは何か

なおオフショア生命保険に加入するとき、有名な生命保険会社として香港サンライフがあります。サンライフ社はビクトリー(Victory)という商品を販売しており、保険内容はFTLifeのリージェントシリーズと似ています。

ビクトリーは資産運用に特化しており、高額な死亡保険金はなく、何度も被保険者を変更できます。そのため、商品内容はリージェントシリーズと似ています。

最低投資額や契約年齢の違いはあるものの、私たちにとって最も重要なのは、「いくらお金が増えるのか」といえます。30,000米ドルを一括投資したとき、リージェントシリーズとビクトリーを比べると以下のようになります。

| ビクトリー | プライム | エリート | |

| 15年後 | 57,770ドル | 60,664ドル | 48,093ドル |

| 20年後 | 74,086ドル | 81,892ドル | 61,687ドル |

| 25年後 | 103,926ドル | 109,634ドル | 84,392ドル |

| 30年後 | 145,352ドル | 161,054ドル | 174,236ドル |

| 35年後 | 205,579ドル | 215,230ドル | 243,600ドル |

| 40年後 | 289,528ドル | 287,871ドル | 341,441ドル |

このように比較すると、ビクトリーよりもリージェントシリーズのほうが資産運用の効率はいいです。またこれらの生命保険では、「資産運用によって確実にお金が増えると約束されている部分(Guaranteed)」と保証されていない部分(Non-Guaranteed)があります。

ビクトリーとリージェント・プライムを確認すると、確実にお金が増える額(Guaranteed)はほぼ同じです。そのため、資産運用の面ではFTLifeのほうが優れています。

最大のデメリットはカントリーリスク

ただFTLifeの場合、香港が本社なのでカントリーリスクがあります。世界中で最も邪悪な組織が中国共産党であり、いまでは香港市民に自由がありません。

あなたがFTLifeに投資する場合、BNP Paribas(BNPパリバ証券)やUBSなど、中国や香港とは関係ない金融機関が実際の資産運用をします。以下はFTLifeが連携している主な投資機関です。

そのため、もし中国政府が香港人の自由をゼロにしたとしても、あなたが投資したお金の資産運用は継続して行われます。また中国人で香港の生命保険に加入している人は何百万人もいるため、解約返戻金が支払われなくなることはありません。

ただそれでも、カントリーリスクを恐れる人もいます。その場合、香港サンライフに加入するといいです。サンライフの本社はカナダであり、香港や中国とは関係ありません。そのためサンライフが香港から完全に撤退したとしても、資産運用しているのはカナダの会社なのでトラブルが起こることはありません。

オフショア生命保険に加入するとき、FTLifeのほうがあなたの資産は大きく増えます。ただカントリーリスクが心配な場合、香港サンライフの生命保険に加入するといいです。

FTLifeの生命保険に加入し、資産運用する

香港に本社を置く規模の大きい生命保険会社がFTlifeです。タックスヘイブンにある生命保険会社なので、保険商品を購入することで優れた資産運用が可能です。

オフショア投資の中では、生命保険は最もリスクの低い投資法として知られています。そのため、他のオフショア投資のように年利10%以上は無理であるものの、FTLifeを利用すればほぼリスクなしに資産を増やすことができます。確実に資産を増やしたい人にとってFTLifeは評判がいいです。

また他の生命保険会社と比べて、リージェントシリーズの評判が優れるのは、資産運用によってお金が増えるスピードが速いからです。

ただ香港本社であるため、中国共産党によるカントリーリスクがあります。そこでメリットとデメリットを理解して、FTLifeのリージェントシリーズを利用するようにしましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

このチャンネルから動画を収集できません。これが有効なチャンネル ID であることを確認してください。

Twitterでフォローする