株式や債券への投資によって利益を得るためには、どのようなときに景気後退し、不況になるのか理解しなければいけません。

いつ景気後退するのか具体的な日を当てるのは不可能です。ただ、いつ株価が最高値を付けるのか大まかに予測することはできます。この一つの基準として逆イールドカーブがあります。逆イールドカーブは景気後退するサインです。

なぜ逆イールドカーブが発生すると景気後退するのでしょうか。また、いつ株価が最高値をつけて不況になるのでしょうか。

逆イールドカーブの特性を理解すれば、株価が高いときに売ることで不況に備えられるようになります。なぜ、株式投資で逆イールドカーブが重要なのか解説していきます。

もくじ

逆イールドカーブとは何かを解説

まず、逆イールドカーブとは何なのでしょうか。逆イールドカーブで重要になるのは短期金利と長期金利です。

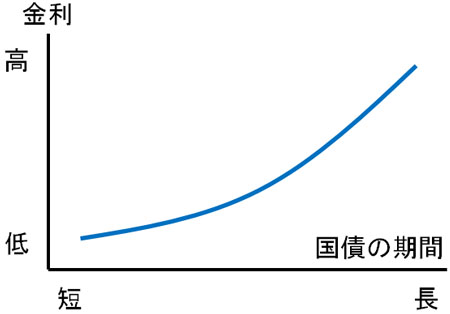

アメリカ国債へ投資するとき、短期金利は配当が少ないです。一方で長期国債は配当が大きいです。そのため、短期国債と長期国債の金利を並べると以下のようになります。

これをイールドカーブといいます。

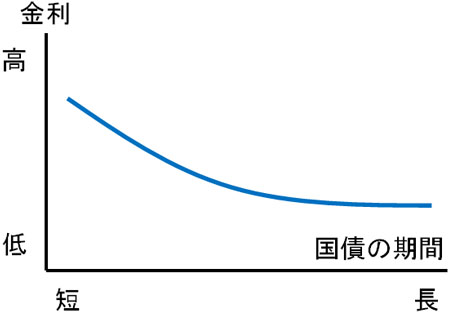

しかし場合によっては、長期国債の金利よりも、短期国債の金利のほうが高くなることがあります。これを逆イールドカーブといいます。

国債は多くの国が発行しています。逆イールドカーブで最も注目されるのはアメリカ国債です。アメリカが不況入りすると、すべての国が不況になります。そのため米国国債利回りが逆イールドカーブになると景気後退のサインとなります。

アメリカ2年国債とアメリカ10年国債が重要

なおアメリカ国債にはさまざまな長さがあります。特に逆イールドカーブで重要になるのは以下の国債です。

- アメリカ2年国債(またはアメリカ3ヵ月国債)

- アメリカ10年国債

アメリカ10年国債の金利よりも、アメリカ2年国債の金利が高い場合、逆イールドカーブが発生したといえます。またはアメリカ3ヵ月国債とアメリカ10年国債の金利を比較し、短期金利のほうが高くなったときについても逆イールドカーブが発生したといえます。

一方、アメリカ30年国債よりも、アメリカ20年国債の金利が高かったとしても、逆イールドカーブが発生したことにはなりません。両方とも長期国債だからです。逆イールドカーブでは、短期金利と長期金利を比較しましょう。

逆イールドカーブの発生後、景気後退&不況入りする

なぜ逆イールドカーブの発生が重要になるのでしょうか。この理由として、逆イールドカーブが発生した後、高確率で大不況が訪れるからです。

絶対に景気後退するわけではありません。ただほとんどのケースで逆イールドカーブが発生した後に景気後退し、不況になったという歴史があります。

以下はアメリカ10年国債からアメリカ2年国債の金利を引いたときの図です。

このように、不況が来る前に必ず逆イールドカーブが発生していると分かります。なぜ多くの投資家が逆イールドカーブを警戒するかというと、景気後退のサインだからです。

それでは逆イールドカーブが発生した後、いつ不況になるのでしょうか。逆イールドカーブが発生した後、いつ株価が最高値をつけて下落したのか確認しましょう。アメリカ2年国債とアメリカ10年国債での逆イールドカーブを確認すると以下のようになります。

| 逆イールドカーブの発生月 | 株価の最高月 | 株価下落までの期間 |

| 1988年12月 | 1990年7月 | 19ヵ月 |

| 1998年6月 | 2000年3月 | 21ヵ月 |

| 2005年12月 | 2007年10月 | 22ヵ月 |

| 2019年8月 | 2020年2月 | 6ヵ月 |

※株価の最高月はS&P500を指標にしています。

一方でアメリカ3ヵ月国債とアメリカ10年国債はどうなのでしょうか。両者を比べたときの逆イールドカーブは以下のようになります。

| 逆イールドカーブの発生月 | 株価の最高月 | 株価下落までの期間 |

| 1989年3月 | 1990年7月 | 16ヵ月 |

| 1998年9月 | 2000年3月 | 18ヵ月 |

| 2006年1月 | 2007年10月 | 21ヵ月 |

| 2019年2月 | 2020年2月 | 12ヵ月 |

このように、逆イールドカーブが発生して1~2年ほど経過すると、株価が最高値を付けることが分かります。その後に株価は下落し続け、不況入りします。

不況に備える必要はあるものの株へ投資するべき

過去の歴史を確認すると、なぜ逆イールドカーブの発生が重要なのか理解できます。逆イールドカーブが発生した後、高確率で不況になるからです。

ただ、逆イールドカーブが発生した直後に株を売ってはいけません。たとえ逆イールドカーブが出たとしても、株価は10~20%ほど上昇するからです。もし株への投資をやめてしまうと、他の人は資産が増えているにも関わらず、あなたの資産は増えません。

一方、逆イールドカーブが発生して1年が経過した場合、徐々に株式を売却することをおすすめします。高確率で株価が最高値を付け、景気後退によって株価が下落するリスクが非常に高いからです。

逆イールドカーブが発生した直後、多くの人が不況入りを警戒します。しかし景気後退の前の経済状況は良く、株価は最高値を更新し続けています。そのため逆イールドカーブが発生して1年が経過すると、多くの人は景気後退が近いことを忘れて投資を続けます。

そのため逆イールドカーブが発生した後、1年ほどは投資を続けましょう。そうしなければ機会損失になります。一方、1年以上が経過した後は徐々に株を売り、景気後退に備えるようにしましょう。

短期金利が上昇し、長期金利が下落する理由・原因

それではなぜ短期金利が上昇し、長期金利が下落して逆イールドカーブが発生するのでしょうか。2年国債よりも、10年国債の利回りのほうが高いのは奇妙に思えてしまいます。

景気が強いとき、中央銀行は利上げをします。FRB(アメリカの中央銀行)が政策金利を上げると金利が上昇します。特に3ヵ月国債や2年国債など、期間の短い国債は政策金利の影響を強く受けます。

一方で10年国債の場合、政策金利だけでなく、将来の景気が利回りに影響します。そのため将来、経済が悪くなると予想される場合、アメリカ10年国債が買われて金利が低下します。要は、将来の景気が悪くなる場合、長期金利は下がると考えてください。

- 政策金利の上昇:短期金利の上昇

- 将来の景気悪化予想:長期金利の低下

この2つの要素によって、長期金利よりも短期金利のほうが利回りが高くなり、結果として逆イールドカーブが発生します。

企業は資金調達が難しくなり、景気が悪くなる

なぜ逆イールドカーブが発生した後、1~2年後に景気後退するのでしょうか。この理由の一つとして、企業の資金繰りが徐々に悪くなるからです。

銀行は一般人から短期でお金を借ります。一方、企業には長期でお金を貸し、金利収入を得ます。しかし長期金利よりも短期金利のほうが高い場合、銀行は利益を作りにくくなります。

その結果、銀行は会社に対してお金を貸すのをためらいます。会社は銀行からお金を借りにくくなり、設備投資が減って多くの会社の業績が悪化します。また会社の業績が悪くなると、会社員の雇用や所得は低くなります。

非常に簡単に説明しましたが、逆イールドカーブが発生した後、景気が悪化するまで時間がかかるのはこうした理由・原因があります。

いつ株価が下落し、景気後退するのかは分からない

それでは、いつ株価がピークをつけて景気後退するのでしょうか。前述の通り、具体的に日にちは誰も分かりません。

株価がピークをつけるときは好景気です。つまり会社の決算は優れており、株価は何日も連続して上昇しています。また雇用状況は良く、景気後退すると思っていない投資家がほとんどです。

しかし、好景気の後は必ず不景気がきます。逆イールドカーブが発生した後、1~2年が経過すると、株価がピークをつけます。株価が下落していった数ヶ月後、企業業績や雇用状況が少しずつ悪くなり、景気後退します。

つまり企業業績や雇用の悪化など、明らかに景気後退していると多くの人が気づいたとき、株価は既に大きく下落しています。そのため投資家として利益を作るためには、株価が上昇していて多くの人が投資をしているとき、株を売らなければいけません。

その一つの指標が逆イールドカーブです。逆イールドカーブの発生後、1年が経過したら株を売ることを考え始めましょう。多くの人が株式投資に熱狂しているとき、あなたは少しずつ株を売却するのです。

景気後退前、長期債券や金を購入するといい

なお株を売却した後、投資先として長期債券やゴールドを購入しましょう。例えば、以下のようなETF(投資信託)に投資するといいです。

- アメリカ7~10年国債(IEF)

- アメリカ20年国債(TLT)

- 金(GLD)

不景気のとき、FRBは政策金利を下げます。また景気は悪いため、多くの投資家は株ではなく債券を買います。そのためアメリカ国債が買われ、金利は低下し、アメリカ国債の価格は上昇します。つまり景気後退の前にアメリカ国債へ投資すれば、債券価格の値上がりによって利益を得ることができます。

また不景気のとき、金の価格は上昇します。そのためゴールドへ投資することによって、価格上昇によるリターンを得られます。これらに投資しておけば、不況によって株価が暴落しても資産を増やせるようになります。

逆イールドカーブ発生の仕組みと株を売るタイミング

投資家によって重要なのは、自分の資産を増やすことです。株に投資すれば、あなたの資産を増やすことができます。しかし不景気のとき、株価が減ることで資産の多くが消えてしまいます。そのため、いつ景気後退するのか知らなければいけません。

不況入りする前、必ずアメリカのFRBが何度も利上げをしています。その後、どこかのタイミングで逆イールドカーブが発生します。短期金利よりも長期金利のほうが低金利の場合、逆イールドカーブが発生しているといえます。

逆イールドカーブが発生した後、1~2年ほど経てば株価がピークを付け、その後に景気後退します。そのため景気が好調であり、株価が上昇し続けているときに徐々に株を売るようにしましょう。

実際に逆イールドカーブが発生した場合、景気後退に備えるようにしましょう。すぐに株を売る必要はないものの、1年経過後に少しずつポートフォリオを変えると不況に備えられるようになります。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする