ヘッジファンドが採用する戦略の中でも、最も一般的な投資戦略の一つに株式ロングショート戦略があります。株式に投資するとき、買いと売りをするのがロングショート戦略です。

個人投資家であっても、買いだけでなく空売りによって利益を出すことができます。当然、ヘッジファンドも空売りによって大きな利益を出すことを考えます。

なおロングショート戦略では、株式以外に投資する方法もあります。例えば債券や商品先物へ投資するヘッジファンドがあります。ロングショート戦略は株式だけでなく、その他の投資商品でも広く行われています。

ロングショート戦略を採用しているヘッジファンドにはどのような特徴があるのでしょうか。実際のヘッジファンドの事例を確認しながら、ロングショート戦略を解説していきます。

もくじ

株や投資信託への投資が株式ロングショート戦略

ヘッジファンドが株へ投資するとき、最も一般的な投資戦略がロングショート戦略です。個別株やETF、投資信託へ投資することによって利益を得ることを考えるのです。

株価が上がると考えれば、株を買います。一方で株価が下がると考えれば、空売りをします。これによって大きな利益を出すのです。

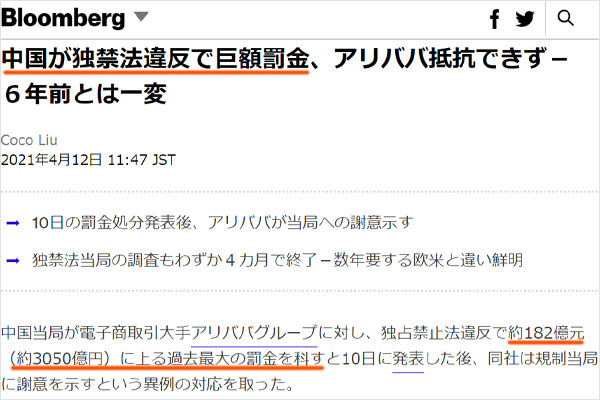

一般的に株価は上昇する傾向があります。ただ場合によっては、株価が下落すると予測できる場面があります。例えば、以下のニュースは分かりやすいです。

以前、中国政府は巨大IT企業に対して理由なく罰金を払わせ、多くの規制を作りました。また同時に教育やゲーム、不動産など多くの産業で規制を連発しました。

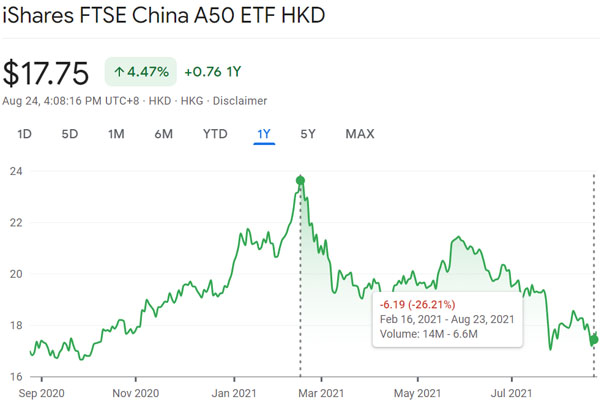

その結果、以下のように中国株は暴落しました。

この時期、中国株が大暴落するのは誰でも予測できました。そのため、中国株の投資信託を空売りすることで儲けた人は多かったのです。当然、個人だけでなくヘッジファンドも中国株の空売りによって利益を得ました。

通常、株式はロングポジション(買い)によって利益を得ます。それに加えて、空売りによっても利益を出すのが株式ロングショート戦略です。

不景気でも利益を得られるオルタナティブ投資のメリット

なぜ株式ロングショート戦略は優れているのでしょうか。この理由として、不景気のときであっても利益を得られることがあります。

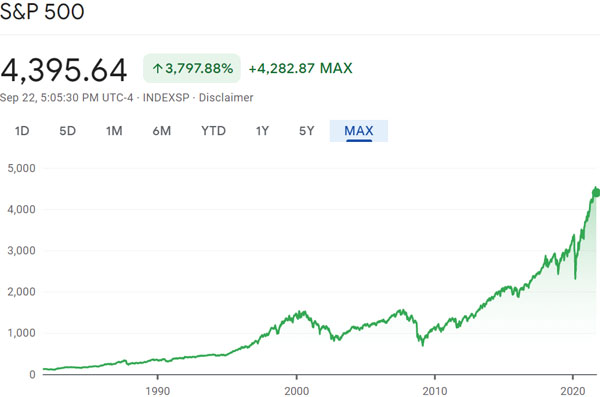

前述の通り、株価は上がり続けるのが一般的です。例えば以下はS&P500の株価チャートです。

アメリカの代表的な500社の株価を示すのがS&P500です。S&P500に投資する場合、年利が7~9%になると広く知られています。

ただ株式に投資する場合、不景気のときに必ず株価が下落します。そのためロングポジションだけでは、不景気のときに必ず資産を減らします。そこで空売りをすることによって、不景気のときであっても資産を増やせるのが株式ロングショート戦略です。

・ヘッジファンドの投資はオルタナティブ投資の一つ

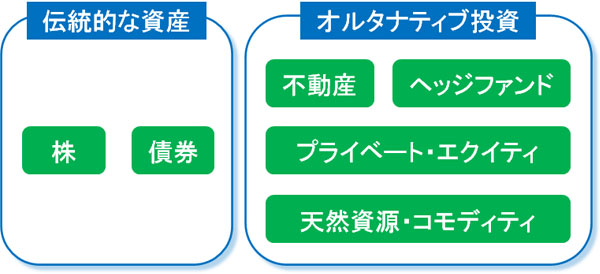

株式ロングショート戦略のヘッジファンドへ投資する場合、オルタナティブ投資といわれています。オルタナティブ投資とは、株や債券以外に投資する方法を指します。オルタナティブ投資は景気に左右されない投資法です。

ヘッジファンドを通して間接的に株式へ投資をしているものの、ロングショート戦略では空売りによって不景気のときであっても利益を出すことができます。そのため、オルタナティブ投資の一つとして知られています。

レバレッジをかけて債券投資することもある

なおロングショート戦略では株式に限らず、債券へ投資するヘッジファンドもあります。空売りできるのは株式だけではありません。

株式に比べて、債券価格の変動幅は少ないです。そのため、ロングショート戦略のヘッジファンドが債券へ投資するときはレバレッジをかけるのが一般的です。

一般的には、好景気で株価が上昇しているとき債券価格は下落します。債券へ投資するよりも、株へ投資したほうが大きく資産を増やせるからです。一方、株価が下落している場合、安全資産である債券が買われるため、債券価格は上昇します。

株式へ投資しているヘッジファンドが債券へ投資していることもあるのは、株式と債券に逆相関の関係があるからです。つまり、将来の値動きを予測することができるのです。

特定の投資商品でロングショートをすることもある

またロングショート戦略では、特定のコモディティ(商品)に特化することもあります。最も一般的なロングショート戦略は前述の通り、株へ投資する方法です。一方、コモディティへ投資するヘッジファンドもあります。

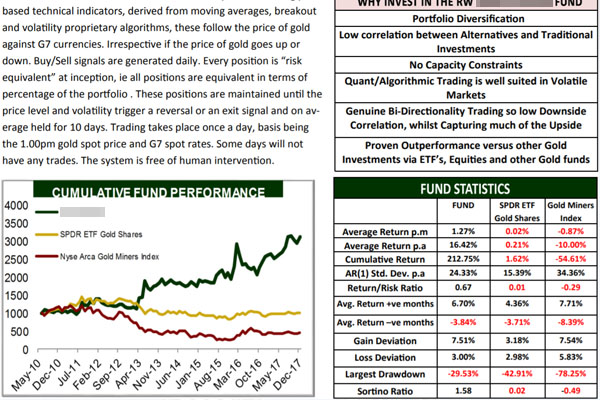

例えば以下は、金へ投資するヘッジファンドのファクトシートです。

このヘッジファンドへ投資する場合、平均年利は16.42%です。ボラティリティ(変動幅)は大きく、ハイリスク・ハイリターンのヘッジファンドになります。

ロングポジションのみで金へ投資する場合、資産を増やすことはできません。金は安全資産として知られているものの、株のように早いスピードで値上がりすることはありません。そこでこのヘッジファンドでは、金に対してロングポジション(買い)だけでなく、ショートポジション(売り)もします。

いずれにしても、ロングショート戦略は株や債券だけに有効なわけではありません。コモディティ(商品先物)への投資でロングショート戦略を活用しているヘッジファンドもあるのです。

通貨(FX)や商品先物を含めるのはグローバルマクロ戦略

参考までに、投資先を特定の対象に絞る株式ロングショート戦略とは異なり、株や債券、通貨(FX)、商品先物とあらゆる投資対象へ投資するヘッジファンドがあります。この場合、ロングショート戦略ではなくグローバルマクロ戦略と呼ばれます。

株式ロングショート戦略の場合、株だけに投資します。また金ロングショート戦略のヘッジファンドでは、金だけに投資します。一方でグローバルマクロ戦略の場合、さまざまな投資対象に対して買いと空売りをするのです。

グローバルマクロ戦略では、投資対象が多いため規模の大きいヘッジファンドであるケースが多いです。グローバルマクロ戦略を採用できるヘッジファンドは限られるため、特定の金融商品のみに投資するロングショート戦略のほうが一般的です。

ちなみにニュースになるヘッジファンドのほとんどはグローバルマクロ戦略です。一方でロングショート戦略では、特定の金融商品のみロングとショートをするため、ニュースになりにくいです。

ハイリスク・ハイリターンの投資になる

なおロングショート戦略のヘッジファンドへ投資する場合、必ずハイリスク・ハイリターンになります。値上がりする株へ投資し、値下がりする株を空売りするものの、予想とは異なる値動きになることは頻繁にあります。

ハイリスク・ハイリターンのヘッジファンドであるため、年によってはマイナスリターンになるのは普通です。そのため投資後、1~2年ほどは資産運用の結果が悪く、資産が減ってしまう可能性があることを理解しなければいけません。

ただハイリスク・ハイリターンであるため、大きく資産を増やせる可能性もあります。

個人投資家がヘッジファンドへ投資するとき、年利8~13%ほどで資産を増やせる低リスクのファンドがいくつかあります。一方、より高利回りで資産を増やしたい場合はロングショート戦略のヘッジファンドが最適です。

ダメなファンドが多いデメリット:ファクトシートの確認は必須

なおヘッジファンドへ投資するとき、必ずファクトシートを確認しましょう。過去の投資成績がどのようになっているのか確認するのです。

タックスヘイブンに登録されているヘッジファンドはBloomberg(アメリカ大手の金融・ビジネス通信社)に登録されており、外部監査を受けているため、ウソの情報を記すことはできません。そのため、ファクトシートを見れば投資するべきヘッジファンドかどうか判断できます。

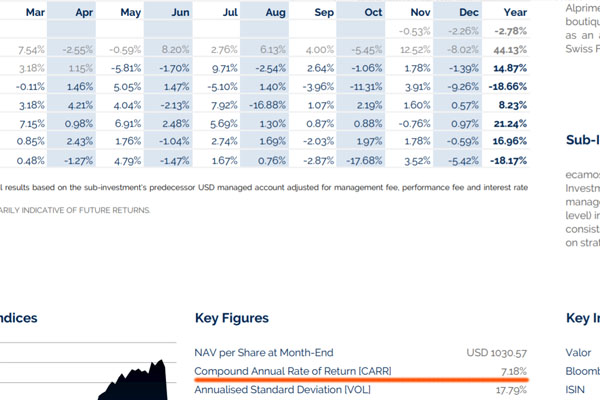

例えば以下は株式ロングショート戦略を採用しているヘッジファンドのファクトシートです。

平均年利は7.18%です。一方、ボラティリティ(変動幅)は17.79%であり、年によっては大きなマイナスリターンになります。

ヘッジファンドの年利としては低く、ハイリスク・ローリターンのファンドです。そのため、このヘッジファンドに投資するべきではありません。もちろん銀行預金に比べると優れた投資リターンであるものの、ハイリスクにも関わらず運用成績は悪いです。

ヘッジファンドへの投資では、マイナスリターンがほぼない低リスク投資であっても年利10%以上は可能です。そのためハイリスク・ハイリターンのヘッジファンドの場合、平均年利15%以上でないと投資する価値がありません。

ロングショート戦略を採用しているヘッジファンドは多く、投資成績の悪いファンドがたくさんあるのはデメリットです。そこで個人投資家が投資する前、ファクトシートの確認は必須です。

個人投資家がロングショート戦略のファンドへ投資する

タックスヘイブン(オフショア地域)を利用すれば、個人投資家であってもヘッジファンドへ投資できます。その中でもロングショート戦略を採用しているヘッジファンドは多く、株式や債券、商品先物など、特定の金融商品に対して買いと売りをして利益を出します。

オルタナティブ投資の一つであり、景気に左右されずに利益を出すのがロングショート戦略のヘッジファンドです。

ただハイリスク・ハイリターンなのがロングショート戦略です。事実、ロングショート戦略を採用しているヘッジファンドのファクトシートを確認すると、すべてのファンドでボラティリティ(変動幅)が高いことに気が付きます。

なお、必ず平均年利15%以上のヘッジファンドへ投資しましょう。ロングショート戦略のヘッジファンドは非常に多く、成績の悪いファンドはたくさんあります。そこでファクトシートを確認し、優れた成績を出しているヘッジファンドへ投資しましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする