金融商品への投資は「自分の資産を増やすために行う」だけでなく、自分の資産を特定の人へ移すために利用することもできます。これが家族や配偶者であれば特に金融商品を利用する必要はなく、一般的な相続対策によって遺産を家族に残すことができます。

一方で「他人」として扱われる人たちもいます。それが愛人や同性パートナー、事実婚などのケースです。これらの場合、たとえずっと一緒に連れ添ったとしても法律上では他人であるため、相続において特になにか優遇措置を受けられるわけではありません。

ただ、こういう状況のパートナーに遺産・財産を残したいと考えるのは普通です。このとき日本の金融商品では無理ですが、海外のオフショア金融商品であれば共同名義や受益者(財産の受取人)を愛人や同性パートナー、事実婚パートナーに設定することができます。

正しくオフショア投資を利用すれば、残したい人へ遺産相続させることができます。そこで、法的に冷遇されやすい人たちに対して、どのようにオフショア投資を利用して資産を残せばいいのか解説していきます。

もくじ

愛人や同性パートナー、事実婚は日本で冷遇される

日本にはマイノリティーのカップルがいます。こうした人たちにとって日本は法整備がされておらず、どうしても冷遇されがちです。例えば、以下のような人たちがいます。

- 愛人

- LGBT(同性パートナー)

- 事実婚

もちろん、他にも例はありますが特に多いのがこういう人たちです。

これらの人たちでは、男女が結婚している状況に比べてどうしても不利になりがちです。例えば「事実婚(内縁関係)では健康保険の扶養に入れる」などは可能ですが、税金の控除を受けることはありません。

これが愛人であれば、税金の控除や扶養制度を含めて何の恩恵も受けられません。LGBTなど性的マイノリティー同士のパートナーについても、徐々に制度が整いつつあるとはいっても冷遇されている事実は変わりません。

日本で他人は法定相続人になれない

特に問題なのが遺産相続の場面です。法的に保護されていないため、愛人や同性婚、事実婚の状態では法定相続人になれません。つまり、パートナーが死亡したとしてもまったく遺産を引き継ぐことができません。

例えば事実婚の状態でパートナーに法定相続人として兄弟だけがいる場合、パートナーが死亡した場合はすべての遺産が兄弟に渡ることもあります。

法定相続では、相続順位が決められています。結婚している男女であれば、配偶者が最も相続順位が高いのは当然ですが、それ以外だと以下の順番になります。

- 子供

- 親

- 兄弟姉妹

このように、愛人や同性婚、事実婚では相続順位に含まれません。例えば事実婚であなたとパートナーの間に子どもがおらず、パートナーの親が既に死亡している場合だと、残った法定相続人はパートナーの兄弟姉妹だけです。そのためあなたが遺産相続することはできず、パートナーの兄弟がすべて引き継ぎます。

圧倒的に変な制度であり、実状を反映していないですが、そのような法律になっている以上はこれに従う必要があります。

生命保険で他人を死亡保険金の受取人に指定できない

ただそれでは、愛人やLGBTの同性婚、事実婚の人たちに正しく遺産相続させることができません。そこで対策を考える必要があり、このとき真っ先に思い浮かべる方法として生命保険の活用が挙がりやすいです。

生命保険での死亡保険金というのは「受取人独自の財産である」と法律で決められています。要は、相続財産とは完全に切り離して考えて問題ないとされる特殊な財産です。

相続税の支払いは必要になるものの、生命保険は相続財産ではありません。みなし相続財産と呼ばれ、法定相続とは切り離して考えることができ、愛する特定の人に対して遺産を残せることを意味します。

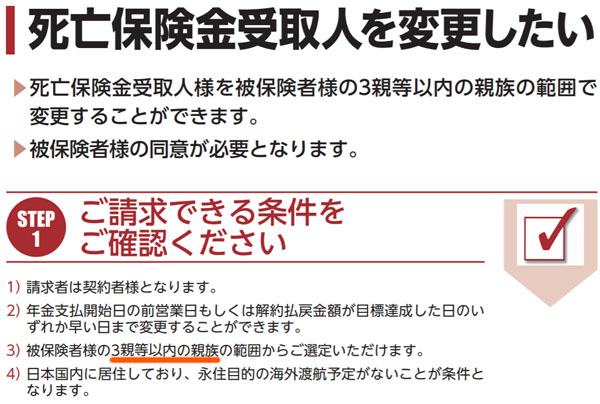

ただ、日本の生命保険を利用して愛人や同性パートナー、事実婚パートナーを死亡保険金の受取人に指定することはできません。日本の生命保険会社が100%の確率で拒否するからです。

理由としては、過去に多発した保険金殺人事件があります。見ず知らずの他人を保険金の受取人に設定することができたため、多額の死亡保険金をかけて「事故を装って殺人した」という事件がいくつも発生していました。そのため、以下のように日本の生命保険会社では親族以外を保険金の受取人に指定できないようになっています。

遺産相続の場面では、金融商品は優れたツールの一つです。ただ、これは親族に限られます。愛人や同性婚、事実婚のように法律で保護されていない人たちは「他人」とみなされ、第三者(他人)は保険金の受取人に指定できないようになっています。

海外でのオフショア投資・生命保険は自由に設定可能

それでは、こうした金融商品の仕組みを絶対に利用できないのかというと、そういうわけではありません。あくまでも日本の生命保険では無理なだけであり、海外のオフショア生命保険であれば可能です。

オフショア投資では生命保険に限らず、「分割支払いによるオフショア投資信託」「ヘッジファンドへ投資できるオフショア投資口座」などもあり、それぞれ自由に設定できるようになっています。たとえ法的に結婚している人でなくても、受益者(死亡時のお金の受取人)を親族以外の他人に設定できるのです。

他人とはいっても受益者は愛人や同棲パートナー、事実婚パートナーなので特に問題はないですが、いずれにしても第三者がお金の受け取りをできるようになっています。

さらには第三者を受益者として設定できるだけでなく、共同名義人として設定することもできます。つまり受益者というよりも、「口座の保有者として利用できる」ようにできます。

受益者であれば、パートナーの死亡時にお金が支払われる存在といえます。一方で共同名義人であれば、口座の保有者になるので「口座の解約や一時引き出しなどについても行える」ようになります。つまり、受益者よりも決定権を多く有することができます。

日本の金融商品では、銀行口座や生命保険、証券会社の投資口座を含めて、なぜか共同名義人を設定することはできません。ただ海外では共同名義が普通であり、ここに愛人や同棲パートナー、事実婚パートナーを加えることもできます。

オフショア地域にある金融機関(保険会社)によって対応は異なりますが、日本の金融機関よりも圧倒的に柔軟性が高いと理解しましょう。

日本の金融商品よりもオフショア投資の方が優れる

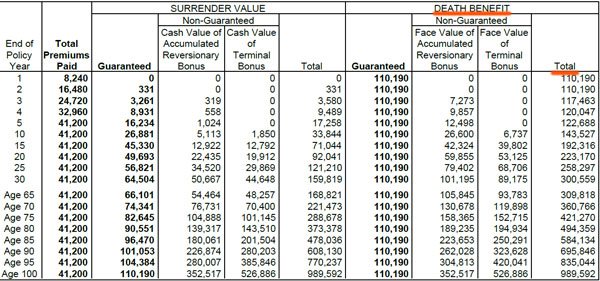

またタックスヘイブン(税金がほとんどかからない地域)での資産運用であるため、資産運用の側面も強く、日本の金融商品を利用するよりも圧倒的に早いスピードでお金が増えていきます。例えば以下は、私が34歳のときに加入したオフショア生命保険の内容です。

私は41,200米ドル(約400万円)を最初に一括で支払いました。その後、お金を放置することによって解約返戻金(Surrender Value)や死亡保険金(Death Benefit)は以下のように増えます。

| 加入期間 | 解約返戻金 | 死亡保険金 |

| 20年後 | 92,041ドル(約920万円) | 223,170ドル(約2230万円) |

| 30年後 | 159,819ドル(約1600万円) | 300,559ドル(約3000万円) |

また終身保険であり、一生涯の保障を手にできる生命保険なので、30年後に解約せずに放置しておくこともできます。そうなると、より解約返戻金や死亡保険金は膨れ上がります。

日本の生命保険に加入したとしても、解約返戻金は増えて30年後に1.1倍くらいです。一方で海外の生命保険で30年も経過すれば、解約返戻金は約4倍になりますし、死亡保険金として支払われる場合は約7~8倍に増えます。

愛人やLGBTでの同性婚、事実婚などでは、オフショア投資にて海外の金融商品を利用しなければ、パートナーにきちんと遺産相続させることができません。また、その内容は日本の金融商品よりも圧倒的に優れているため、オフショア投資を選択すること自体は特に問題ないといえます。

日本と違い、海外は同性婚や事実婚が普通

それでは、なぜ日本よりも海外のタックスヘイブンにある金融商品のほうが優れているのでしょうか。この理由は単純であり、日本は金融規制が異常なほど強いからです。事実、先ほど述べた通り日本の生命保険では親族以外は保険金の受取人になれず、共同名義の制度もありません。

一方で海外であれば共同名義人を設定できるのは普通です。また日本のような閉鎖的な社会とは異なり、欧米諸国では同性婚や事実婚が普通であり、一般的に認められています。当然、法律も既に整備されています。

タックスヘイブンにある金融商品は世界中の人たちが投資します。その中には同性婚や事実婚の人たちもいるため、こうした人たちに対応できるようにしなければいけません。そのため、愛人や同棲パートナーなど属性としては他人であったとしても、自由に共同名義人や受益者として設定できるようになっています。

また日本の金融商品を利用したとしても効果的な資産運用はできません。例えば日本の生命保険に加入する場合、生命保険会社の投資先は日本国債がメインになります。そのように法律で決められているからです。

一方でタックスヘイブンにある金融商品であれば、投資先に制限はありません。そのため、日本の生命保険よりも圧倒的に資産運用のスピードが速くなります。

共同名義人や受益者(保険金の受取人)の設定は「友人」になる

このとき、実際にオフショア投資によって海外積立投資やオフショア生命保険を利用するとして、どのような設定になるのでしょうか。

共同名義人や受益者(死亡保険金の受取人)の設定をするとき、愛人などでは何か戸籍関係上のつながりがあるわけではありません。そのため、何らかの証明書類を提示して関係を証明することはできません。

そこで、この場合は「友人」というカテゴリーを利用することになります。

あくまでも関係上は他人になってしまいます。そこで友人として、愛人や同棲パートナー、事実婚パートナーを共同名義人や受益者に加えるというわけです。

オフショア投資で死亡保険金の受取方法・必要書類

なお実際にオフショア投資をする場合、資産運用によって効率的にお金は増えるものの、同時にお金の受け取りについても考えなければいけません。資産運用だけが目的ではなく、愛するパートナーに遺産相続させることが主な目的だからです。

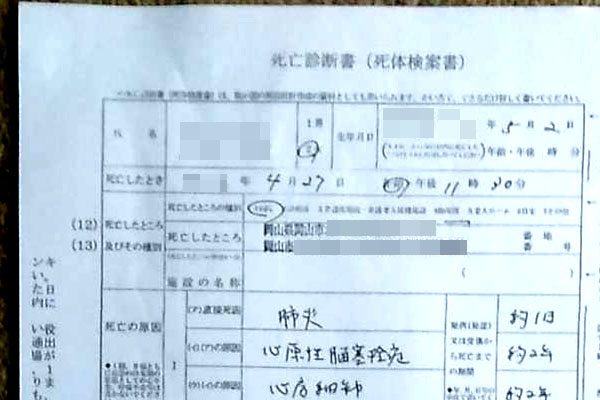

このとき海外のオフショア金融機関によって必要書類は異なりますが、死亡保険金の受け取りには以下の書類が必要になります。

- 死亡診断書

- 受取人(パートナー)のパスポート

死亡診断書が必要なのは、国内でも海外でも、すべての死亡保険金の受け取りで共通です。投資信託(海外積立投資)や生命保険を含めて、受益者がお金を受け取る場合は必須です。

一方で海外投資に特徴的なこととして、パスポートの提示が必要になります。世界共通の身分証明書がパスポートです。そのため海外旅行をしない人であっても、死亡保険金の受け取りにはパスポートが必要になることを理解しましょう。

また振込先の銀行口座については、海外の銀行(香港など)で米ドル口座を開設して受け取りしてもいいですし、日本の銀行口座を指定してもいいです。日本の銀行にて、日本円の銀行口座を指定したとしても問題なく、その場合は日本円で着金します。

いずれにしても、このようにオフショア投資を利用することによって特定の愛する人に対してお金を残せるようになります。

オフショア海外投資で愛人、LGBT、事実婚にて遺産相続させる

日本では金融規制が厳しく、さらにはマイノリティーの人たちは法的にも冷遇されているのが現状です。特に遺産相続の場合だと、マイノリティーの人たちは法定相続人になれず、遺産を引き継ぐ権利はありません。

ただ、これは実状を表していません。しかし日本の法律はそうなっており、さらには日本の金融商品を利用したとしても親族以外の「他人」を受益者に設定することはできず、死亡保険金の受け取りは無理です。

そこでオフショア投資を利用して、海外積立投資や生命保険などを利用しましょう。これであれば共同名義人や受益者を含めて、友人のカテゴリーを利用することで特定の人に遺産相続させることができます。しかも日本の金融商品に比べて、圧倒的に資産が増えるスピードは速いです。

マイノリティーの人たちにとって、日本の金融商品は使い物になりません。そこで愛する人を守り、正しく遺産相続させたい場合、積極的にオフショア投資によって特定の人に財産を残すようにしましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする