日本人が海外積立投資(オフショア投資)を開始するケースは多いです。日本国内で資産運用するよりも、圧倒的に有利な資産運用が可能になるからです。

そうしたとき、オフショア投資をするときに日本人が契約できる金融機関としてプレミアトラスト(Premier Trust:PA)があります。元本確保型の金融商品を販売しており、「満期まで積立投資を継続することで確実にお金が増える」と約束されています。

このとき、プレミアトラストで投資をするときの手数料体系はどのようになっているのでしょうか。また、評判・口コミはどのようになっているのでしょうか。

結論からいうと、プレミアトラスト(PA)よりも圧倒的に優れる内容の投資商品が他の金融機関に存在するため、プレミアトラストで契約するべきではありません。既に契約した場合は手遅れですが、そうでない場合は他の金融機関での投資を検討しましょう。この理由について解説していきます。

もくじ

タックスヘイブンにある金融機関がプレミアトラスト

世界には税金がほとんどかからない地域が存在し、これをタックスヘイブン(オフショア)といいます。プレミアトラスト(Premier Trust:PA)はタックスヘイブンの中でも、英領ヴァージン諸島(BVI)に籍を置く会社になります。

英領ヴァージン諸島がどこにあるかというと、カリブ海に存在します。アメリカのすぐ下にあるため、アメリカから多くの投資マネーが集まるようになっています。

金融機関の中でも、プレミアトラストは信託会社になります。オフショア投資では保険会社にお金を預けることが多いものの、プレミアトラストの場合は信託会社になると考えるようにしましょう。

このときプレミアトラストが倒産したとしても、運用資産の100%が保全されます。そのため、何かトラブルがあったとしても基本的には問題はないと考えましょう。

Provest Principal Protectionの元本確保がメイン商品

それでは、プレミアトラスト(PA)でオフショア投資を開始するときにどの商品を活用するのかというと、Provest Principal Protection (プロベストプリンシパルプロテクション)へ加入することになります。

最大の特徴は元本確保です。つまり、「ほぼ確実に資産が増える」と約束された金融商品になります。一般的なオフショア投資のように年利10%以上などは狙わないものの、低リスクにて確実な資産運用が可能になっています。

契約期間によって元本確保の割合が異なるものの、以下のようになっています。

- 15年プラン:140%以上

- 20年プラン:150%以上

- 25年プラン:160%以上

ある程度の年数はかかるものの、こうした金額でお金が増えると確約されているため、低リスクにて資産運用できるようになっています。

・リスクは満期までの継続投資

ただ注意点として、「あくまでも元本確保である」ことがあげられます。元本保証ではありません。

「特定の条件で元本を保証する」のが元本確保です。プレミアトラストの場合、「最初に決めた金額を満期まで投資し続ける」ことが元本確保の条件になっています。つまり、途中での減額や停止、一部解約(引き出し)をした場合は元本確保が適用されません。

これについては、以下のようにプレミアトラストの公式サイトにも明記されています。

プレミアトラストによる投資はほぼリスクがないものの、唯一のデメリットがこの部分になります。満期を迎えるまで、意地でも投資し続けなければいけない投資商品であることは理解しましょう。

手数料はオフショア投資の中でも低め

またプレミアトラスト(PA)はオフショア投資の中でも、比較的手数料が低めに抑えられています。具体的には、以下のようになっています。

・毎月の手数料:5ドル

どのオフショア投資でも毎月の手数料を取られます。ただ、このときの手数料は一定であり積立額が多くなると無視できるほど小さくなるため、そこまで影響はないと考えましょう。

・年間の資産管理手数料率:10年目まで1.90%、11年目から満期まで0.75%

プレミアトラストの場合だと、年間の管理手数料が最初の10年は運用総額に対して1.9%です。通常のオフショア投資では、年間の手数料率が2.5~3%ほどになります。そう考えると、「プレミアトラストは手数料を低く抑えられている」ことが理解できます。

また10年が経過した後だと、その後は満期まで毎年0.75%の手数料率になります。手数料だけで考えると、非常に優れているといえます。

・ロイヤリティボーナスも存在する

ただ、日本にあるネット証券に比べるとどうしても手数料を高く感じてしまいます。しかし、これについてはロイヤリティボーナスの提供があるので問題ありません。

プレミアトラストの場合、以下のようなロイヤリティボーナスがあります。

- 1〜10年目:拠出金の10%

- 11〜15年目:拠出金の8.0%

- 16〜20年目:拠出金の8.0%

- 21〜25年目:拠出金 の8.0%

こうしたボーナスにより、手数料分を減らすことができます。ロイヤリティボーナスは元本確保と同じように「毎月の拠出が継続している」という条件があります。ただ、きちんと投資を続ければ問題なく資産が増えるようになります。

Premier Trustのインデックスファンドへ投資する仕組み

なお、プレミアトラストのProvest Principal Protection (プロベスト・プリンシパル・プロテクション)へ加入するとき、インデックスファンドへ投資をすることになります。つまりファンドマネージャーが頑張って資産運用するのではなく、世の中に存在するインデックスへ投資すると考えましょう。

このときは以下の中から投資するインデックスを選ぶことになります。

・S&P500

アメリカ株価の代表的な指数であり、米国の代表的な企業500社の株価を表しています。

・MSCI ACWI IMI

世界株(世界の株式)に対する株価指数です。

・S&P Asia 50

先進国、新興国を含む約30か国を対象にした株価指数です。Asiaという言葉は入っているものの、対象国には米国、カナダ、オーストラリアも含まれています。

・FTSE 100

ロンドン証券取引所での株価であり、イギリスの株価を表すようになります。

・EURO STOXX 50

ユーロ圏の先進11ヵ国について、50社の銘柄で構成された株価です。

・MSCI EAFE

アメリカとカナダ以外の先進国へ投資する株価指数になります。日本企業への投資割合が多いです。

・MSCI Emerging Markets IMI

新興国の株式指数であり、24カ国についての株価を表しています。

・MSCI World

先進国株のインデックスであり、先進国23カ国に上場している企業の株価となります。

米国株と世界株を選択するべき

ただ、8つの指標があるとはいってもどの指標に投資すればいいのか悩んでしまいます。これについては、米国株(S&P500)と世界株(MSCI ACWI IMI)に投資をすれば問題ありません。

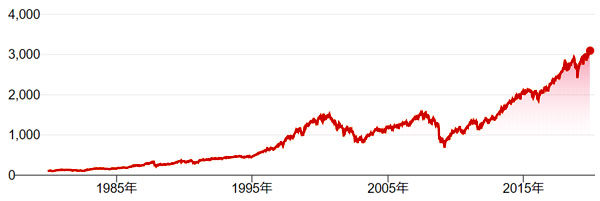

S&P500は非常に優れた株価指数として知られており、長期的にみると以下のようにずっと成長し続けています。

当然、この間には何度も世界的な大不況を経験しています。ただ、それでもこのように株価が上がり続けているのです。

またMSCI ACWI IMIは世界株であり、全世界の株式に投資をすることになります。世界株とはいっても多くが米国株にはなりますが、米国株以外にも投資をしているため、その分だけリスク分散になります。

そのため、プレミアトラスト(PA)でどのインデックスへ投資するのか迷った場合、以下のように選択すれば問題はありません。

- S&P500:50%

- MSCI ACWI IMI:50%

株式投資では、米国株や世界株に投資するのが普通です。新興国などは無視をして、今後も成長を見込める米国を含めた先進国を狙うのです。そのように考えると、こうした資産運用の構成を選択するのは理にかなっているといえます。

インベスターズトラストのほうが内容は優れる

ここまでの話をすると、プレミアトラスト(PA)での投資は非常に優れているように思えます。実際にその通りであり、無数にあるオフショア投資の中でも非常にリスクが低く、元本確保もあるので堅実な投資ができる金融機関だといえます。

ただ、同じ元本確保だと他に評判・口コミの優れた投資先が存在します。それがインベスターズトラスト(ITA)です。

インベスターズトラストの場合、以下のような元本確保になっています。

- 15年プラン:140%以上

- 20年プラン:160%以上

15年プランで140%以上なのは同じ条件ですが、プレミアトラストだと「20年:150%以上」「25年:160%以上」の元本確保です。一方でインベスターズトラストでは20年で160%以上の元本確保であり、プレミアムトラストと比べ条件が優れています。

元本確保の投資商品というのは、低リスクが売りです。ただ、同じ低リスクではあっても短期間でお金が増えるほうが優れているといえます。そういう意味では、プレミアトラストではなくインベスターズトラストで投資するほうが効果的だといえます。

プレミアトラストを勧めるIFA(代理店)は微妙

こうした事実を認識したとき、特別な理由がない限り元本確保での加入はインベスターズトラスト(ITA)の一択になります。

中にはプレミアトラスト(Premier Trust)を勧めるIFA(代理店)も存在します。ただ、知識がないIFAなので絶対に加入してはいけません。

なお手数料全体で考えると、インベスターズトラストよりもPremier Trustのほうが手数料は安いです。ただ元本確保の投資商品だと、手数料については実際のところ重要ではありません。それよりも、短い期間で高い元本確保を約束してくれるほうが重要です。

低リスクのオフショア投資で最重要になるポイントが、「満期になるまで払い続けることで、確実に元本確保が保証された利回りにてお金を増やす」ことになります。そうなると、条件の良いインベスターズトラストの一択になってしまうのです。

解約手数料は高く、返戻金は期待できない

ただ「25年の投資で160%以上」などの条件で、既にプレミアトラストで契約してしまった人もいると思います。この場合、「インベスターズトラストという、より優れた条件が提示されている金融機関があるので変更したい」と考えたとしても既に遅く、諦めるしかないと考えましょう。

前述の通りオフショア投資は満期になるまで投資をし続けるからこそ意味があります。また、乗り換えをするにしても解約手数料はそれなりに高いです。

プレミアトラストの解約手数料については、「残っている管理手数料の総額」になります。例えば、年間100万円を拠出している場合、以下のように手数料がかかってきます。

- 1年目:100万円 × 1.9% = 1万9,000円

- 2年目:200万円 × 1.9% = 3万8,000円

- 3年目:300万円 × 1.9% = 5万7,000円

このとき3年目が終わった瞬間に解約する場合、20年契約なのであれば「4~20年目で支払うべき手数料の総額」が解約手数料です。具体的には以下のようになります。

- 4年目:400万円 × 1.9% = 7万6,000円

- 5年目:500万円 × 1.9% = 9万5,000円

- ……

- 20年目:2,000万円 × 0.75% = 15万円

これが、プレミアトラストの解約手数料が高くなる理由です。その分だけ、解約返戻金は少なくなります。元本割れを防ぐため、解約などは考えずに投資を続けるようにしましょう。

プレミアトラストの内容を理解するべき

海外積立投資の中でも、プレミアトラスト(Premier Trust:PA)はわりと優れたオフショア投資だといえます。事実、手数料率は非常に低いですし元本確保なので将来の利益が確約されています。

ただ、本当の意味で海外積立投資を理解している人でプレミアトラストを勧める人はいません。インベスターズトラストという、より条件の良い投資商品を提供している金融機関が存在するからです。

そのため元本確保での投資を考えている場合、プレミアトラストは見送ったほうがいいです。しかし、中には既にプレミアトラストで投資を開始している人もいると思います。その場合、手遅れなのでプレミアトラストで満期まで海外積立を続けるようにしましょう。解約すると解約手数料が高く、元本割れするからです。

オフショア投資は加入する金融機関や紹介者が重要になります。このため下手に投資商品へ手を出すのではなく、優れたIFAから商品内容を聞き出し、他の金融機関の投資商品と比較検討したうえで投資をする必要があります。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする