富裕層が利用する銀行としてプライベートバンクがあります。最低でも1億円以上のお金をタックスヘイブンにある銀行へ預けることで、優れた金融商品を購入することができます。

それではオフショア地域にあるプライベートバンクを利用する場合、具体的な運用成績や利回りはどのようになるのでしょうか。また手数料はいくらになるのでしょうか。手数料を考慮しないと、正確な年利を計算できません。

どのような資産運用をしたいのかによって、プライベートバンクを利用するときの運用実績は異なります。要は、プライベートバンクを利用して投資するファンドが重要になるのです。

多くの富裕層は優れた金利を得ることを考えてプライベートバンクを利用します。そこで、どのような年利を実現できるのか理解しましょう。

もくじ

スイスのプライベートバンクの利回りは投資先で異なる

多くの場合、プライベートバンクとはスイスに籍を置く銀行を指します。スイスは税金がほとんどないタックスヘイブンとして知られており、永世中立国として資産が守られます。日本の銀行でプライベートバンクは存在しないため、必ずタックスヘイブンに籍を置く銀行を利用するというわけです。

ただ銀行にお金を預けたとしても、自動的にお金が増えていくわけではありません。プライベートバンクにお金を預けた後、ファンドへ投資することによってお金を増やします。

プライベートバンクというのは、証券会社と同じようにお金を預けるための箱でしかないのです。お金をどこに投資するのか決めるのはあなたです。当然、投資先のファンドによって運用成績は異なります。

スイスのプライベートバンクを利用する場合、投資先には大きく以下の3つの選択肢があります。

- 一任勘定:年利3~5%

- 低リスクヘッジファンド:年利10%

- ハイリスクヘッジファンド:年利15~30%

つまり、どのファンドへ投資するのかによって得られる利息が変わってきます。具体的には、以下のようになっています。

一任勘定の場合、債券運用で年利3~4%ほど

多くの場合、プライベートバンクでは一任勘定による投資サービスを提供しています。要は、プライベートバンクにすべての投資をお任せすることによってお金を増やしてもらうというわけです。

一般的には、一任勘定では債券によって資産運用されます。国債や社債へ投資することによってリターンを得るのです。

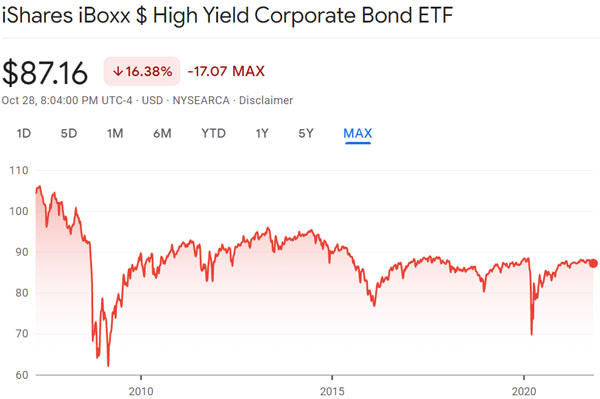

なお国債では利回りが低いため、ハイイールド債(配当年利が高い社債)へ投資することはよく行われます。例えば以下は、ハイイールド債で知られる債券ETF(HYG)の価格推移です。

このように債券価格は上昇していないものの、下がってもいないです。このように、長期的には価格がほとんど変わらないのがHYGです。また、HYGは配当年利が4~5%であると広く知られています。

こうしたハイイールド債や国債を組み合わせることによって、債券投資で年利3%ほどを得るのがプライベートバンクでの一任勘定です。

なお一任勘定では、ハイリスク投資を選ぶこともできます。ただプライベートバンカーはあくまでも銀行員であり、投資のプロではありません。そのため、特別な理由がない限り一任勘定では最もリスクの低い債券投資を選択することで年利3~4%を得ることを考えます。

ヘッジファンドへ投資する場合、低リスクで利率10%

一方、プライベートバンクで最も多くの人が利用する投資先としてヘッジファンドがあります。スイスのプライベートバンクを利用すれば世界中の金融商品に投資できます。その一つがヘッジファンドなのです。

ヘッジファンドには種類があり、その中に低リスクのヘッジファンドがあります。株や債券に投資をしないヘッジファンドの場合、大きく資産が増えることはないものの、安定した利息(金利収入)を得られるようになります。この場合、年利10%程度が可能です。

こうした低リスクヘッジファンドには、「つなぎ融資」「不動産ローン」「マイクロファイナンス」とファンドごとに資産運用の種類が異なります。例えば以下は、イギリスで高齢者向けに不動産ローンを提供するヘッジファンドです。

不動産ローンを提供したり、不動産ローンの権利を売買したりすることによって利益を得るヘッジファンドです。過去の平均年利は13.26%であり、こうして得られた利息によって複利で資産を増やすことができます。

プライベートバンクで一任勘定を依頼するよりも、こうしたヘッジファンドを利用すれば高い金利収入を得ることができます。そのため一般的には、ヘッジファンドへ投資することによって資産運用をします。

ハイリスク・ハイリターンのヘッジファンドは年利15~30%

なおより大きな金利にて資産運用したい場合、株や債券に対してレバレッジをかけて投資したり、株やコモディティ(商品先物)に対して空売りしたりするヘッジファンドへ投資しましょう。この場合、ヘッジファンドによって投資成績は異なりますが、年利15~30%が可能です。

ハイリスク・ハイリターンのヘッジファンドへ投資する場合、不景気であっても大きなリターンを得ることができます。不景気のときは空売りすることによって、資産を大幅に増やすのです。

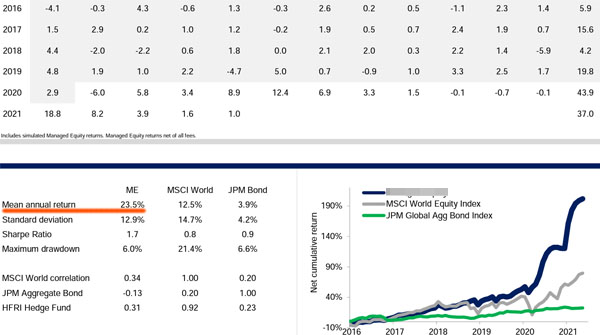

例えば以下は、ロング・ショート戦略のヘッジファンドが公開しているファクトシートです。

株に対して買い(ロング)と空売り(ショート)をするヘッジファンドです。過去の成績は平均年利23.5%であり、年のボラティリティ(変動リスク)は12.9%です。年によってはマイナス運用になることはあるものの、高年利でお金が増えていきます。

ヘッジファンドによっては、運用成績の悪いファンドも非常に多いです。そのため優れた運用実績を残しているヘッジファンドに投資しなければいけないものの、正しくヘッジファンドを見極めれば、優れた年利にて資産が増えていくのです。

銀行への手数料は年1%ほどが一般的

このように年利については投資先のファンドによって大きく異なるので一概にはいえません。ただ間違いないのは、正しくヘッジファンドを利用すれば低リスクで平均年利10%ほど、ハイリスク・ハイリターンであれば平均年利15~30%が可能です。

ただ、利息だけを考えてはいけません。通常は手数料がかかるため、得られる金利収入から手数料を差し引く必要があります。

一般的な銀行では、高額なお金を預けていれば手数料が取られることはありません。ただプライベートバンキングの場合、資産運用によってお金を増やすことを目的としているため、資産残高に対して手数料を取られるのです。

プライベートバンクによって手数料は異なるものの、一般的には資産残高に対して年0.4~1%の手数料になります。こうした手数料を支払うことによって、世界中の金融商品へ投資できる権利を得られるというわけです。

そのため一任勘定での投資であれば、年利3~4%から手数料として年1%を引くことになるため、実際には年利2~3%の資産運用になります。そのため、やはりヘッジファンドを利用するのが一般的というわけです。

ヘッジファンドへ支払う手数料はファクトシートに含まれる

ちなみにヘッジファンドを利用して投資する場合、当然ながらヘッジファンドに対しても手数料を支払わなければいけません。

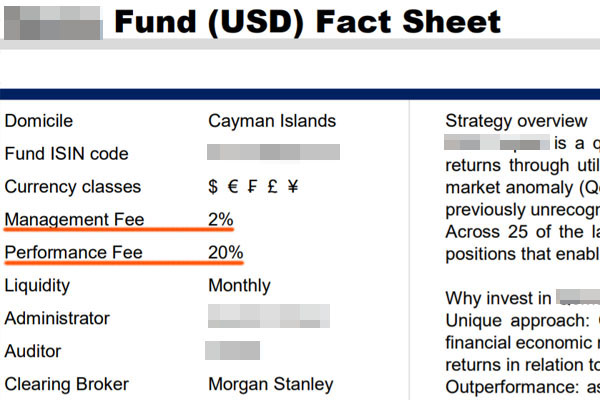

例えば以下のヘッジファンドについては、年間維持費が2%であり、成功報酬が20%です。

こうした報酬体系はヘッジファンドで一般的です。ヘッジファンドへ支払わなければいけない手数料は多くの場合、このように高額です。

ただヘッジファンドへ支払う手数料というのは、ファクトシートの中に含まれています。つまりファクトシートを確認すると、手数料を引かれた後の数値が記載されています。そのため投資家としてはヘッジファンドへの手数料を気にする必要はなく、ファクトシートの数字を確認すれば問題ありません。

HSBC銀行など、スイス以外は普通の資産運用となる

なおタックスヘイブンにある銀行ではあっても、本当の意味でのプライベートバンクではないケースは多いです。よくある勘違いとして、HSBC銀行などが提供するサービスをプライベートバンクと考えている人が多いです。

これらの巨大銀行は一応、プライベートバンクという名前でサービスを提供しています。ただ一任勘定によって債券投資をすることはできるものの、投資先のヘッジファンドは限られています。つまり、一般的な資産運用しかできません。

HSBC銀行は一般的な銀行と同じであり、銀行を通じて株や債券へ投資することはできるものの、優れたヘッジファンドへ投資することはできないと理解しましょう。

プライベートバンクという名前で金融商品を提供している巨大銀行であったとしても、HSBC銀行のように、実際には優れた世界中の金融商品に投資できず、普通の銀行と中身が大きく変わらないことはよくあります。

ここまで解説した金利収入や投資成績というのは、あくまでも「スイスに籍を置く本物のプライベートバンクを利用する場合に可能な年利」であることはご了承ください。

タックスヘイブンの銀行では高い利率で資産運用が可能

オフショア地域を利用することによって、日本では考えられない優れた金融商品を購入できます。その一つがプライベートバンクであり、スイスに籍を置く銀行を利用することによって、一任勘定で年利3~4%が可能であったり、ヘッジファンドへ投資できたりが可能です。

どのファンドへ投資するのかによって得られる利息は大きく異なります。そのためファンドの過去の運用実績を確認し、資産運用するようにしましょう。

なお一般的には一任勘定ではなく、ヘッジファンドへ投資することによって高年利を目指します。低リスクでも年10%ほどが可能であり、ハイリスク・ハイリターンであれば年利15~30%が可能だからです。

注意点として、HSBC銀行などスイス以外は本物のプライベートバンクではないことを理解しましょう。一任勘定で年利3~4%は可能であるものの、優れたヘッジファンドへは投資できません。これらを理解して、手数料についても把握したうえでプライベートバンクを利用しましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする