「プライベートバンク=スイス」というほど、スイスのプライベートバンクは有名です。事実、日本は当然として香港やシンガポールなどでも本物のプライベートバンクは存在せず、優れたプライベートバンクはスイスのみです。

スイスに籍を置くプライベートバンクとしてUBSが知られています。非常に有名なプライベートバンクの一つであるため、UBSで口座開設を考えている人もいます。

それでは、UBSを利用して資産運用をするときの利回りはどれくらいなのでしょうか。また手数料や最低投資額(最低預金額)はいくらになるのでしょうか。

正しくUBSを利用しないと、資産運用に失敗して大損します。特にUBSは日本に支店があるため、間違った方法にて契約してしまい、まったく資産が増えていない人が多いです。そこで、スイスのプライベートバンクで知られるUBSをどのように利用すればいいのか解説していきます。

もくじ

スイスのプライベートバンクの一つがUBS

スイスには多くのプライベートバンクが存在します。富裕層向けの資産運用サービスを提供しているのがプライベートバンクです。

日本や香港、シンガポールにある銀行では、「プライベートバンク」という名前を利用して金融サービスを提供しているケースがあります。ただこうした銀行は「単なる銀行」であり、預金機能やローンの提供以外に優れた金融サービスは特に存在しません。

そのため当然ながら優れた投資先は存在せず、高年利で資産を増やすことは不可能です。一方でスイスのプライベートバンクというのは、預金口座ではなく、どちらかというと証券口座の側面が強いです。つまりお金を預けるのではなく、積極的に投資をすることによって資産を増やすのです。

またスイスは税金がほとんどないタックスヘイブンであるため、金融規制なしに世界中の投資商品を購入できます。そのため優れた投資が可能というわけです。こうしたスイスに籍を置くプライベートバンクの一つがUBSです。

最低2億円の預金から口座開設できる

それでは、UBSで投資口座を開設するときはいくらの金額を預金しなければいけないのでしょうか。スイスにあるプライベートバンクによって基準は異なり、1ミリオンドル(約1億円)からスタートできることがあれば、5ミリオンドル(約5億円)が必要になることもあります。

UBSについては、最低2ミリオンドル(約2億円)以上のお金を投資することによって口座開設できます。UBSの最低投資額が2ミリオンドルであることは、多くのメディアで明らかになっています。

そのため2億円以上の資産がある場合、UBSにてプライベートバンクサービスを受けることができます。

ウェルスマネジメント(一任勘定)で年利2~3%ほど

それでは、具体的にどのような資産運用の内容になるのでしょうか。スイスのプライベートバンクでは、すべての銀行について一任勘定にて資産運用を丸投げできるようになっています。実際のところそこまで年利は高くないものの、低リスクにて資産運用できるのです。

プライベートバンキングサービスの名称は銀行によって異なり、UBSの場合はウェルスマネジメントと呼ばれています。ウェルスマネジメントというのが、ザックリと一任勘定のことと理解しましょう。

どのプライベートバンキングでも一任勘定での利回りは同じであり、債券を中心とした低リスク投資によって年利3~4%になると考えましょう。

実際には、ここから手数料を引かれます。そのため手数料を考慮すると、年間の利回りは2~3%になります。

なお一任勘定でハイリスク投資は可能ですが、ほとんどの富裕層は選びません。プライベートバンカーというのはあくまでも会社員であり、プロのトレーダーではありません。そのため資産運用はへたくそであり、プライベートバンクを利用してハイリスク投資をする人は稀なのです。

ヘッジファンド投資で優れた利回りを得られる

それでは、優れた利回りを得るためにはどのようにすればいいのでしょうか。これについて、多くの富裕層はヘッジファンドを利用します。プライベートバンカー(会社員)に資産運用を任せても年利は優れないため、資産運用のプロ(ヘッジファンド)にお金を増やしてもらうのです。

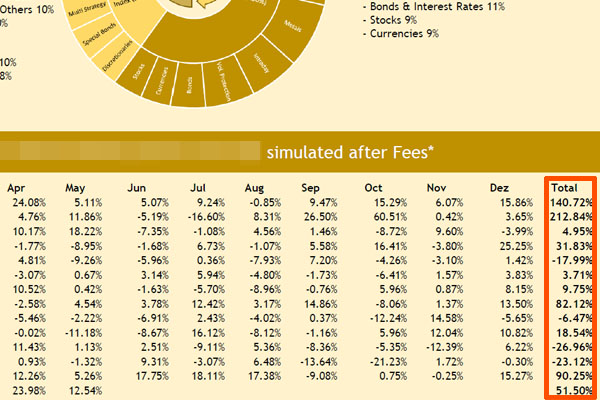

ヘッジファンドには多くの種類があります。例えば以下は、平均年利29.20%のハイリスク・ハイリターンのヘッジファンドです。

マルチストラテジー戦略を採用しており、株や債券、商品先物に対してロング(買い)をすることがあれば、ショート(空売り)をすることもあります。

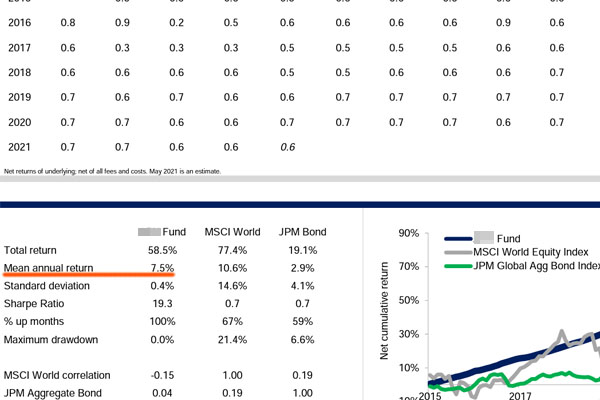

一方でこうしたハイリスク・ハイリターンを目指すのではなく、低リスクのヘッジファンドもあります。例えば以下は、不動産ローンを証券化して資産運用しているヘッジファンドです。

このファンドの場合、平均年利は7.5%とものすごく高いわけではありません。ただ年間の変動リスクは0.4%と非常に低く、安定して年間利回り7~8%にて資産を増やすことができます。また株や債券へ投資しないため景気の動向は関係なく、過去にマイナスリターンになった年はありません。

一任勘定よりも、こうしたヘッジファンドを利用するほうが低リスクにて資産を増やせます。そのため、ほとんどの富裕層がスイスのプライベートバンクを利用してヘッジファンドへ投資するというわけです。

日本加入だと手数料が高く確実に資産運用で損をする

UBSで口座開設をした後、このような仕組みによって優れた年利を得られるようになります。ただ重要な注意点として、日本にあるUBSで口座開設をしないようにしましょう。

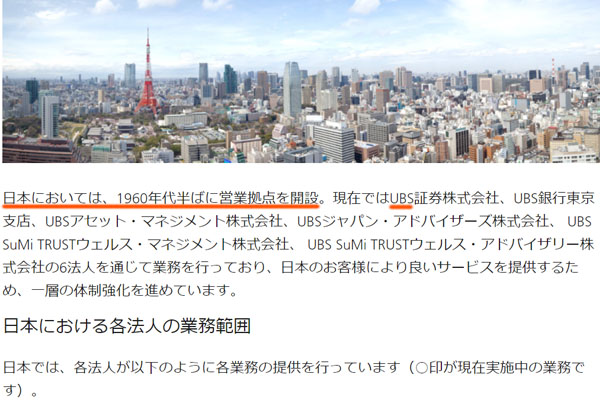

UBSは日本に支店があります。以下のように、昔から日本に営業拠点があるのです。

ただ日本の支店から加入すると、資産運用でほぼ確実に失敗します。スイスUBSであれば世界中の投資商品へアクセスできるものの、日本UBSの場合は日本の強力な金融規制を受けてしまいます。そのためヘッジファンドへ投資するのは不可能ですし、ウェルスマネジメント(一任勘定)での利回りも劣ります。

さらには手数料が異常に高額です。日本ではすべての銀行について、銀行経由で投資商品を購入すると、年2~3%以上の超高額な手数料を取られます。これは日本UBSも同様であり、厳しい金融規制によって優れた投資先がないにも関わらず、手数料だけは圧倒的に高いのです。

スイスUBSを利用すれば、優れた投資先を選べるのは本当です。ただ同じUBSであっても、日本にある支店を利用すると確実に資産運用で失敗する事実を理解しましょう。

スイスのプライベートバンク利用の投資先はどこも同じ

参考までに、スイスのプライベートバンクを利用する場合、UBSを含めてどこも投資先は同じになります。

日本の場合、利用する銀行や証券会社によって投資できる先が異なるのは普通です。一方でスイスの場合、タックスヘイブンであるため、すべてのプライベートバンクについて世界中の投資商品へアクセスできます。

よく言えば「銀行によって偏りがない」となりますし、悪く言えば「どの銀行を利用してもサービス内容は同じ」となります。前述の通り、一任勘定での年利は債券投資で年利2~3%(手数料引き後)です。ヘッジファンド利用についても、まったく同じヘッジファンドへ投資できます。

どのプライベートバンクを利用するのかは自由ですが、必ずしもUBSに絞る必要はないことを理解しましょう。1ミリオンドル(約1億円)から口座開設できるスイスのプライベートバンクもあるので、これについては代理店・紹介者と相談しながら、どのプライベートバンクが優れるのか確認するといいです。

スイスのプライベートバンク・UBSを利用する

タックスヘイブンで知られるスイスでオフショア投資をする場合、必然的にプライベートバンクの利用になります。スイスでの資産運用というと必然的にプライベートバンクとなり、その他の地域(香港やシンガポールなど)にあるプライベートバンクは本物のプライベートバンクではありません。

スイスのプライベートバンクの中でも、規模が大きく有名なのがUBSです。最低投資額は2ミリオンドル(約2億円)であり、ウェルスマネジメント(一任勘定)であれば年利2~3%ほどで資産運用が可能です。またヘッジファンドを利用する場合、より高利回りが可能です。

ただ日本UBSは絶対に利用しないようにしましょう。日本の銀行と同じく厳しい金融規制を受けるため、優れた投資先はなく手数料は異常に高いです。ほぼ確実に資産運用で損をするのが日本UBSの利用です。

富裕層の資産運用では正しい投資法があります。プライベートバンクを利用するにしても、どのような投資法を考えればいいのか理解しましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする