株でもFXでも、システムトレードによって儲けようと考える人は多いです。自動売買によって利益を得ようとする人では、バックテストによってシミュレーションを出し、過去リターンを算出します。ただ、この結果は意味がないと考えましょう。

株やFXの完全自動売買で優れた成績を出している人はいません。この理由として、AIは将来の値動きを予想することができないからです。またコンピューターは金融市場で頻繁に発生する例外を把握できません。

システムトレードをしている人の大多数が失敗しているのには理由があります。彼らの多くは実際のトレード結果ではなく、過去のバックテスト結果を利用しているからです。

なぜ、システムトレードで儲けることができないのでしょうか。この理由を解説していきます。

もくじ

バックテストで利回りをシミュレーションする人は多い

システムトレードによって稼ぐことを考えるとき、過去の株価や通貨価値の変動を参考にする人がほとんどです。バックテストをすることによって、利回りをシミュレーションするのです。

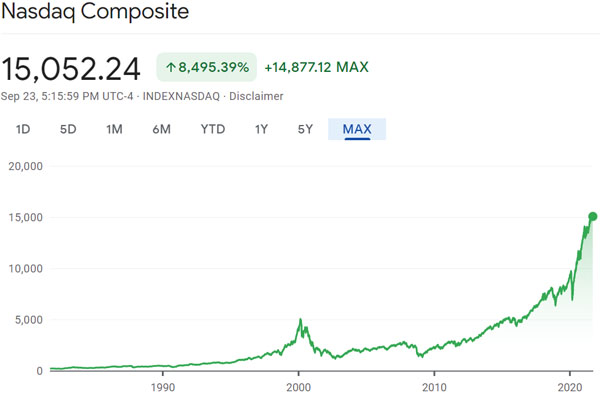

例えば投機として知られており、投資法の中で最も稼げる確率の低い方法としてFXが知られています。株の場合、長期的に株価は上昇します。また配当金も出されます。そのため株へ長期投資する場合、資産を増やすのは簡単です。例えば以下はNasdaqの過去の価格推移です。

一方で通貨の将来価値を予測するのは難しいです。例えば以下は米ドルと円の通貨価値推移です。

そこでシステムトレードでは人間の感情を介さず、AIによる自動売買によって稼ぐことを考えます。またシステムトレードによって稼げるかどうかを確認するため、過去のデータを利用してバックテストをするのです。

過去結果のバックテストは意味がない

ただ過去の株価チャートや通貨価値の推移を利用してバックテストをしたとしても意味がありません。それは過去のデータであり、将来のデータではないからです。

過去のデータを利用して、優れた利回りになるようにシステム設計するのは素人でも可能です。ただ、シミュレーションによって算出した過去リターンを利用したとしても、将来も同じように優れた利回りを出せることはないのです。

例として、FXのシステムトレードを考えてみましょう。FXはゼロサムゲームで知られており、勝つ人と負ける人を足すとゼロになります。そのため、FXだけで儲けている人はほぼ存在しません。

FXで勝つというのは、コイントスと同じです。コインを投げ、表なのか裏なのかを予測するのです。また過去データを利用すれば、勝率80%以上のシステムを作れます。ただコイントスはゼロサムゲームなので、過去データを利用してシステムを作ったとしても、将来の勝率が高くないのは明らかです。

これが、バックテストを利用してシミュレーションを行い、過去リターンを算出しても意味がない理由です。

完全自動売買のシステムは存在しない

また株やFXの自動売買システムが意味ない理由は、そもそも完全自動売買の仕組みを作るのが不可能だからです。事実、この世に完全自動売買で儲けている人はいません。

仮にシステムトレードで儲けている場合、大きなニュースになっているはずです。世界中から莫大な投資資金が集まり、そのヘッジファンドは大きな利益を出し続けることになります。

しかし、実際にはそのようなヘッジファンドはありません。完全自動売買によって株やFXで儲けているファンドがない事実を理解すれば、バックテストによるシステムトレードの仕組みを利用したとしても稼ぐことはできないのです。

重要な決定事項や市場動向を予測するのは不可能

それでは、なぜシステムトレードは機能しないのでしょうか。この理由としては、重要な決定事項や市場動向をAIは予測できないからです。当然、AIだけでなく私たちも完ぺきに未来の状況を予測することはできません。

株式や債券、通貨価値は以下の要素に大きく影響を受けます。

- 米国でのFOMCで行われる会合

- 長期金利(10年債利回り)の動き

- 政府による重大なイベント

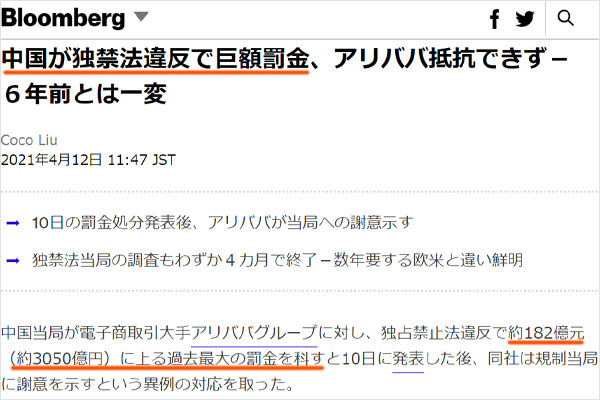

例えば過去、中国政府が自国の巨大企業に対して新たな規制や罰金を連発したことがあります。

これによって、中国株は大暴落しました。当然、中国共産党がどのような政策を出すのか予測するのは不可能です。株式や債券、通貨価値はこれら市場の状況に大きく影響を受けます。投資家の多くが経済ニュースに着目するのは、自分の財産価値の変動に影響があるからなのです。

一方で過去データを用いたシミュレーションでは、こうしたニュースが反映されていません。過去の株価チャートや通貨価値の値動きのみを参考にしてシミュレーションすることになります。そのためバックテストでは優れた結果であったとしても、実際の資産運用では損をする確率が高いです。

金融市場での例外をバックテストでは予想できない

また自動売買では金融市場で頻繁に発生する例外を予測することができません。金融市場では必ず数年に一回の割合で株価が大暴落し、大不況が訪れています。例えば以下になります。

- 1987年:ブラックマンデー

- 2000年:ITバブル崩壊

- 2008年:リーマンショック

- 2020年:コロナショック

重要なのは、「金融危機が起こった理由が異なる」という事実です。例えば2000年はインターネットがあまり普及していない時代にIT企業の株価が暴落したことでバブル崩壊が発生しました。

2008年のリーマンブラザーズの破綻では、サブプライムローンによる住宅価格の暴落が原因です。2020年のコロナショックは中国で発生したコロナウイルスが原因です。

多くの人が予想しない理由によって金融危機が発生します。過去事例がないため、人間だけでなくAIも予測できません。バックテストによって過去事例を参考にしたとしても、自動売買では将来に起こる金融危機を予測することはできないのです。

LTCMの破綻は完全自動売買が機能しない良い例

完全自動売買が機能しない理由として、最も分かりやすい例がLTCMの破綻です。LTCMの運用メンバーにはノーベル経済学賞受賞者やFRB元副議長がおり、ウォールストリートのドリームチームと呼ばれていました。

取引対象は債券であり、債券アービトラージ戦略という低リスクの資産運用をしていたヘッジファンドがLTCMです。割高な債券を売り、割安な債券を買うという投資戦略です。また完全自動売買によってコンピューターが投資先を決めます。

ただ、LTCMは設立5年後に破綻しました。当時、LTCMは1000億米ドル(約10兆円)以上の資産を運用する世界最大のヘッジファンドであり、それが破綻したのです。

LTCMが破綻した理由は1997年のアジア通貨危機と1998年のロシア財政危機です。LTCMはロシア債券に投資しており、LTCMは「ロシア国債がデフォルトを起こす確率は100万年に3回」と試算していました。しかしロシア国債はデフォルトを起こし、LTCMは高額な損失を出して破綻しました。

金融市場では例外が頻繁に起こります。AIは過去から方法を学ぶことはできるものの、将来の予測はできません。LTCMの事例を理解すれば、完全自動売買によって利益を出すのが不可能であると分かります。

AIを利用してセミシステムトレードをしているヘッジファンドはある

ただシステムトレードによって大きなリターンを出しているヘッジファンドはいくつかあります。これらのヘッジファンドはどのようにして優れた利回りを生み出しているのでしょうか。これらのファンドは完全自動売買によって稼いでおらず、人間がコンピューターに情報を常に与え続けています。

前述の通り、株や債券の価格は政府の決定や重要な会合など、さまざまな要素の影響を受けます。そこでシステムトレードをしているヘッジファンドはこれらの最新ニュースを収集し、データの更新を続けています。つまり、最新情報を人間が常にアップロードしているのです。

人間がデータを更新すれば、AIは2007~2008年に起こったサブプライムローンの問題を回避できます。また2020年に中国・武漢でコロナウイルスによるパンデミックが起こり、武漢が都市封鎖になったというニュースをAIに教えれば、コロナショックによる株価の大暴落を避けることができます。

AIは金融市場で発生する新たな例外を予測することはできません。ただ人間であれば予測できますし、最新ニュースを理解できます。つまり成果を出している自動売買のヘッジファンドでは、プログラマーが常に最新情報やデータをAIに教えています。

過去リターンのシミュレーションより、実際の結果が重要

この事実を理解すると、システムトレードで優れた結果を出しているヘッジファンドというのは、完全自動売買ではないことが分かります。常にプログラマーがデータ更新する必要があるため、彼らはセミシステムトレードをしているといえます。

ファンドマネージャーは「過去のバックテスト結果だけを利用してシステムを作ったとしても機能しない」ことを理解しています。そのため、最新データをAIに提供し続けているのです。

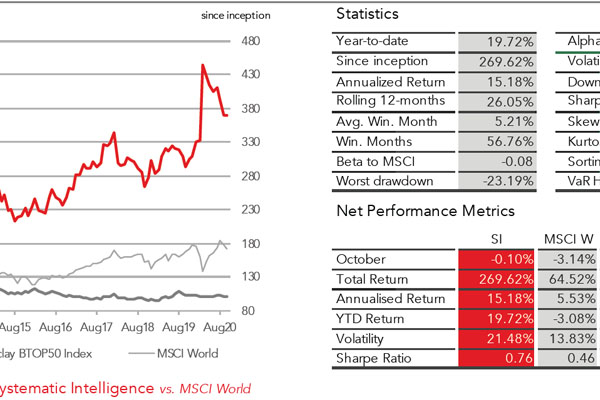

そこでシステムトレードをしているヘッジファンドへ投資したり、自動売買の仕組みを利用したりする場合、過去のシミュレーションではなく、実際のトレード結果を確認するようにしましょう。例えば以下は商品先物に対してシステムトレードをしているヘッジファンドのファクトシートです。

このヘッジファンドは平均年利15.18%です。ボラティリティは21.48%と高く、ハイリスク・ハイリターンのヘッジファンドです。

バックテストによるシミュレーションではなく、実際のトレード結果がファクトシートに記載されています。個人投資家はバックテストではなく、こうした実際のトレード結果を参考にして、投資するべきかどうかを判断しなければいけません。

FXのみで稼ぐヘッジファンドは存在しない

参考までに、システムトレードで稼いでいるヘッジファンドの投資先は株や債券、商品先物です。FXに特化して投資している自動売買のヘッジファンドはありません。この事実から、FXシステムトレードで稼ぐのは不可能であると分かります。

先ほどのヘッジファンドはタックスヘイブンに会社があり、Bloombergにも登録されており、ファクトシートに記されている情報にウソはありません。

ヘッジファンドは機関投資家やファミリーオフィスの投資先であるため、外部監査を受ける必要があります。そのためウソの情報を提供できない仕組みになっています。また投資資金は分別管理されているため、ヘッジファンドは顧客の資金を投資以外に利用することができません。

FXのシステムトレードで儲けることができるのであれば、FX専門のヘッジファンドがいくつも存在するはずです。ただFX専門のヘッジファンドがない事実を理解すれば、FXの自動売買で儲けるのは不可能と分かります。

人が最新データを入力するセミシステムトレードであったとしても、優れた利回りを出すためには、投資先は株や債券、コモディティ(商品先物)である必要があります。

システムトレードで稼ぐのは難易度が高い

自動売買による投資で稼げるかどうかは、事実を確認すれば分かります。完全自動売買による方法で稼いでいるファンドがゼロであることを理解すれば、システムトレードで儲けるのは難易度が高いと分かります。

そもそも、バックテストによってシミュレーションをしても意味がありません。過去の結果を利用して優れた利回りを出せるにしても、将来に適用できることはないからです。

株や債券、通貨、コモディティの価格は経済ニュースの影響を大きく受けます。また金融市場では例外が頻繁に発生し、大不況が数年に一度は訪れます。バックテストが無意味なのは、こうした予想外の市場環境を考慮していないからです。

なおAIによる自動売買で優れた結果を出しているヘッジファンドはすべて、プログラマーが常に最新データを入力しています。つまりセミシステムトレードであり、完全自動売買ではありません。この事実を理解して、投資をするときはバックテスト結果ではなく、実際のトレード結果を確認するようにしましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする