日本人が海外積立投資をするとき、非常に人気の会社にインベスターズトラスト(Investors Trust:ITA)があります。オフショア投資の中では珍しく手数料率が低く、その分だけ大きく資産を増やすことができます。

ただ、日本国内にある会社ではなく海外の保険会社であるため、海外での投資信託をこれまで実施したことがない人だと、どのような会社なのか見当が付かないでしょう。

またインベスターズトラスト自体は非常に真っ当な保険会社であるものの、紹介者がダメなために「騙された」と考えてしまう人もいます。

そこでインベスターズトラスト(ITA)がどのような金融機関なのかについて解説し、金融商品の中身やメリット・デメリットがどのようになっているのかについて解説していきます。

もくじ

ITAはケイマン諸島本社で香港やマレーシアで加入可能

インベスターズトラスト(Investors Trust:ITA)の本社がどこにあるのかというと、タックスヘイブン(税金がほとんどかからない地域:オフショア地域)で有名なケイマン諸島に存在します。

ケイマン諸島といわれても、地球上のどこにあるのか理解していない人は多いです。ケイマン諸島はイギリスの海外領土であり、以下の場所に存在します。

カリブ海にケイマン諸島が存在しており、アメリカのすぐ下に位置しています。アメリカから非常に近いオフショア地域であるため、ケイマン諸島には非常に多くの投資マネーが集まるようになり、ここにインベスターズトラスト(ITA)の本社があるのです。

ただインベスターズトラストは他に以下の籍をもつ保険会社を有しています。

- プエルトリコ籍の保険会社

- ラブアン(マレーシア)籍の保険会社

あまり知られていませんが、マレーシアもタックスヘイブンになっています。もっというと、マレーシアの中でも「ラブアン島という非常に小さな島」がタックスヘイブンになっています。アジアのオフショアとしては香港やシンガポールが有名であるものの、アジアの中でもマレーシア・ラブアン島は最も税率が低くなっています。

マレーシア・ラブアン島にインベスターズトラストは保険会社を置いているため、マレーシア・クアラルンプールにオフィスがあります。

またインベスターズトラストは香港にもオフィスを有します。そのため日本人がインベスターズトラストで契約する場合、マレーシアや香港などでラブアン籍のインベスターズトラストから加入することになります。

ITAは高い格付けで世界的な信用がある

ただ知らない海外の会社に資産を預けるとなると、どうしても不安に思ってしまいます。ただ、これについてインベスターズ(ITA)は高い格付けがあり、世界的に信用されている保険会社になります。

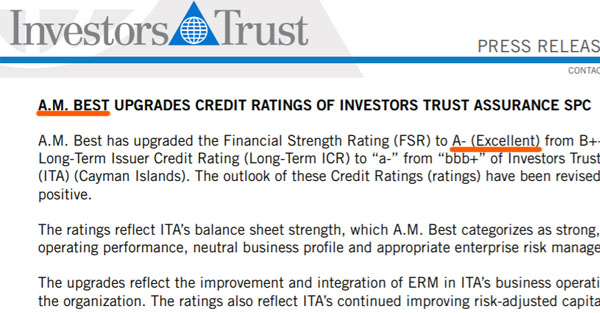

世界最古の保険専門格付け会社としてA.M. Best社(1899年創業)が知られており、ケイマン諸島籍のインベスターズトラスト(インベスターズトラスト・アシュアランスSPC)について、A.M. Best社からA-(優れている)の格付けを取得しています。

インベスターズトラストでも、これについて以下のように発表しています。

このように世界的な格付け会社(A.M. Best社)から高い評価を得ていることから、投資先としてはまったく問題ないことが分かります。

インベスターズトラストへの投資を行うとき、誰からも知られていない怪しい会社ではなく、「世界的な格付け会社からのお墨付きをもらっている金融機関へオフショア投資する」と考えるようにしましょう。

資産の分別管理で安全性が高いメリット

なお、ケイマン諸島籍のインベスターズトラストについて正式名称をInvestors Trust Assurance SPC(インベスターズトラスト・アシュアランスSPC)といいます。この中でSPCは「Segregated Portfolio Company(分別管理)」の頭文字を取った略になります。

要は資産を分別管理している会社のことであり、これによって顧客(投資家)の資産が守られるようになっています。

通常だと保険会社にお金を預ける場合、保険会社が直接資産を管理することになります。このとき保険会社が倒産したら、その保険会社の銀行口座を含めて凍結されます。つまり、お客さんが投資したお金が塩漬けされ、戻ってこない可能性が非常に高いです。

一方でインベスターズトラスト(ITA)の場合、投資家のお金は他の金融機関にて分別管理しています。そのため、もしインベスターズトラストが破綻したとしても、投資家から預かっているお金については完全に守られるようになります。

格付けの高い会社なので潰れる可能性を心配する必要はないですが、仮に倒産したとしてもあなたの資産は保全されると考えましょう。

日本に住みながら渡航なしで契約・支払いできるメリット

なお他にも、インベスターズトラストの口コミ・評判で優れているポイントとして、「手軽に契約できるメリット」があげられます。

オフショア投資をするとき、金融商品によっては「実際に香港などへ渡航し、現地で契約しなければいけない」というケースがあります。ただインベスターズトラスト(Investors Trust)の場合、日本に居ながらにして、マレーシア(クアラルンプール)や香港のインベスターズトラストのオフィスに出向かずに契約できます。

このときはクレジットカード払いによって、インベスターズトラストへ直接支払うことになります。私についても、インベスターズトラストでは以下のようにクレジットカードを登録し、そこから支払いをしています。

しかもインベスターズトラストの場合、クレジットカード払いによる手数料がゼロです。そのため、支払ったお金について手数料なしに満額が貯まっていきます。

オフショアファンドの中には、3.5%など高額なカード支払いによる手数料を取ることがあります。こうした手数料について、インベスターズトラスト(ITA)で心配する必要はありません。

Investors Trust(ITA)で重要な金融商品は2つ

それでは、実際にインベスターズトラスト(Investors Trust:ITA)での海外積立投資を考えるとき、どのような金融商品を活用すればいいのでしょうか。

インベスターズトラストにはいくつかの商品があります。その中でも、活用するべき金融商品は決まっています。具体的には、以下の2つになります。

- S&P500・インデックス

- エボリューション(Evolution)

日本人でインベスターズトラストのオフショア投資を検討する場合、この2つのうちどちらにするのかだけを考えれば問題ありません。それぞれの特徴については、以下で確認していきます。

S&P500・インデックスで元本確保の堅実投資をする

将来の利回りが確定されている金融商品としてS&P500・インデックスがあります。利回りが確約されているため非常に安全性が高く、リスクを嫌う日本人にとって最も人気な海外積立投資の一つになっています。

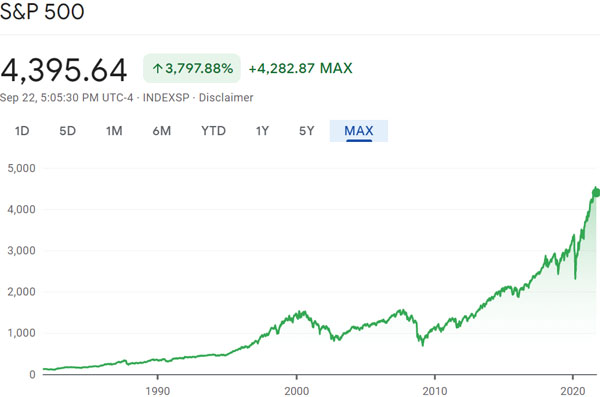

アメリカの代表的な株価指数にS&P500があります。これに100%連動している投資手法になります。S&P500については、世界的な大不況をいくつか経験しながらも長期的に眺めてみると以下のようにずっと株価は値上がりし続けています。

そのため、長く投資をすれば問題なく資産を増やすことができるという内容になっています。

S&P500・インデックス投資でインベスターズトラスト(ITA)を活用する場合、以下のような元本確保となっています。

- 10年:100%

- 15年:140%

- 20年:160%

このように、非常に分かりやすい金融商品です。10年契約で投資をする人はまずいませんが、「15年の投資なら140%以上」「20年の投資なら160%以上」になってお金が返ってくると約束された状態になっているのです。

年利4%ほどで資産運用すれば、20年後に160%となります。そのため、S&P500・インデックスは年利4%以上の金融商品だと考えれば問題ありません。

なお、元本確保は最低限の利回りになります。S&P500での投資成績が良く、満期時に140%や160%よりも大幅に運用成績が良かった場合、さらに高額なお金が満期時に返ってくるようになります。ちなみに私の場合、20年で契約して投資をしています。そのため、将来は160%以上になって返ってくることが約束された状態になっています。

参考までに、S&P500の実際の利回りは平均年利7~9%であることが知られています。

大きなリスクを取りたくないものの、堅実な投資によって資産運用したい人はS&P500・インデックスを活用するようにしましょう。月2万円ほどから投資可能であるため、手軽に始めることができます。

エボリューション(Evolution)で高い利回りを目指す

またインベスターズトラストでは、より攻める投資を実現することができます。オフショア投資では年利10%以上を目指しますが、そうしたことを考える場合はインベスターズトラストが出している金融商品の中でもエボリューション(Evolution)を活用するといいです。

エボリューションでは独自のポートフォリオを組んで投資することになりますが、他の金融機関が出しているオフショア投資商品に比べて手数料率が低くなっています。

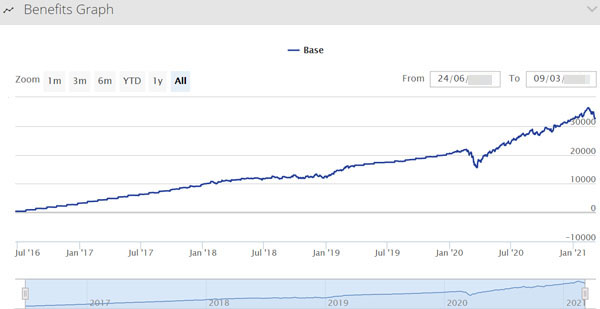

それでいて年利10%以上を狙うことになるため、リスクはあるものの大きく資産を増やせる可能性がある金融商品になっています。私の場合についても、S&P500以外にEvolutionに加入して以下のように資産運用しています。

私の場合、エボリューションを利用して10のファンドへ分散投資しており、5年平均のリターンは年利24.1%です。

もちろん、投資先のファンドをミスするとマイナス運用になります。そのため、最適なファンドを選んで投資しなければいけません。ただ多少のリスクはあってもいいが、平均利回り7~9%のS&P500ではなく、より高利回りを期待する場合はエボリューション(Evolution)がおすすめです。

違法性・詐欺はないが、普通の投資信託ではなく保険商品のデメリット

なおここまで記した通り、インベスターズトラスト(ITA)は保険会社になります。そのため販売している商品は普通の投資信託ではなく、保険商品であることは理解しましょう。

世界的な格付け会社から評価されているため、インベスターズトラストの金融商品に違法性や詐欺性はありません。ただ、口コミ・評判の中には「違法で詐欺に遭遇した」という人もいます。これは、単純に商品内容について理解しておらず、よく分からないまま加入したために起こっています。

そのため、当然ですが投資商品である以上は商品内容についてきちんと理解しなければいけません。

このとき通常の投資信託であれば、途中解約したとしても「その時点での株式価値」でお金が戻ってくるようになります。ただインベスターズトラストは保険会社であり、投資信託のような形にはなっていますが、一応は保険商品として販売しています。そのため、途中解約や減額・停止をすると高確率で損をするようになっています。

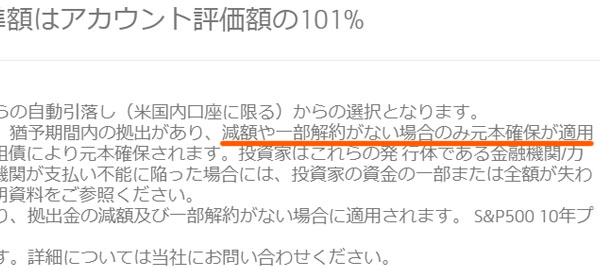

例えば、以下はインベスターズトラストの公式サイトに記されている文言になります。

このように、「途中での減額や停止、一部解約(引き出し)があると元本確保が適用されない」と記されています。またロイヤリティボーナスについても、「最初に決めた金額をずっと投資した場合」のみ適用されます。

つまりインベスターズトラストで投資をする場合、「最初に設定した金額について、満期を迎えるまで意地でも積み立てを継続しなければいけない」ことが分かります。

紹介者がダメな場合、「途中での減額や停止も可能なため、最初は多くの金額を積み立てればいい」とアドバイスすることがあります。ただ、こうした悪徳業者に引っかかると「違法性のある詐欺商品に引っかかってしまった」と考え、後悔するようになります。

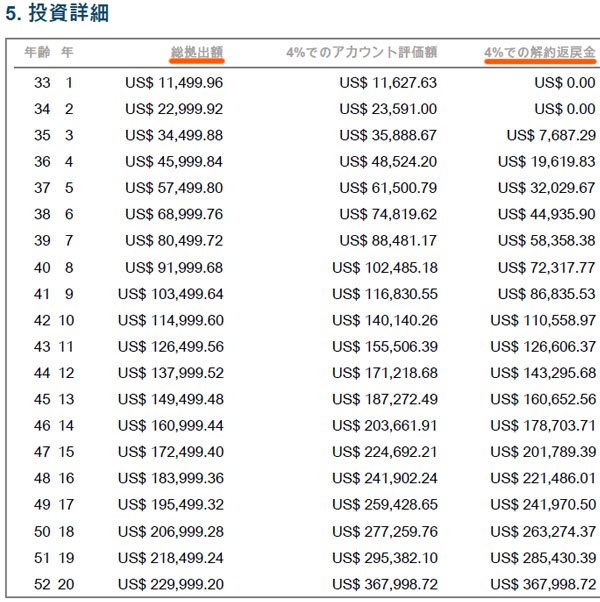

また、早期解約をするとお金のほとんどが返ってきません。例えば以下は、私がS&P500に加入したとき、代理店から提示してもらったシミュレーションになります。

拠出金額(それまでの支払総額)に対して、解約返戻金についても記されています。これを見ると、早い段階で解約するとお金のうちほとんどが返ってこないことが分かります。ただ20年の満期を迎えれば、高額なお金が返ってくることも理解できます。

日本の保険商品でも、早期解約するとお金のほとんどが返ってこずに損をすることになります。これについては、海外の保険会社でも同じだと考えるようにしましょう。

インベスターズトラストでオフショア投資をすれば、資産が圧倒的に増えるメリットがあります。ただ、「最初に決めた金額を変えずに、ずっと積み立てを続けなければいけない」という注意点があることは理解しましょう。

死亡給付金の支払いはアカウント評価額の101%

なお保険商品であるため、一応は死亡給付金の制度があります。S&P500・インデックスやエボリューションに加入している状態で死亡したら、死亡給付金が支払われるのです。

ただ生命保険ではないため、よくある生命保険のように「死亡によって高額な死亡給付金が支払われる」ことはないのは理解しましょう。死亡給付金の支払いがあるとはいっても、アカウント評価額の101%になります。

これについては以下の通り、公式サイトにも「死亡給付金の支払い金額はアカウント評価額の101%」と明記されています。

ここから、インベスターズトラストで死亡給付金は期待しないほうがいいと分かります。

保険商品ではあっても、あくまでも投資信託としての側面が非常に強い金融商品になります。生命保険のような死亡による高額な給付金は期待できないのです。

日本語サポートがあり、運用成績を確認できる

このようにリスクまで理解したうえで投資しなければいけませんが、「満期を迎えるまで投資を続ける」というルールさえ守れば、非常に優れた利回りを実現できるのがインベスターズトラストの保険商品になります。

このとき、インベスターズトラスト(ITA)を利用する大きな特徴として、他には日本語サポートがあります。

海外積立投資では、海外の金融機関にお金を投資することになります。そのため、通常だと英語となります。しかしインベスターズトラストの場合、多言語にてサポートしています。この中には日本語も含まれており、日本語にて問い合わせできる珍しいファンドになります。

実際、以下のようにアカウントの登録画面について日本語表記に設定することができます。

また、どれだけ資産が増えているのかについて会員サイト(日本語)にてチェックできるようになっています。「自分が今までにどれだけの金額を投資しており、いまの資産(アカウント評価額)がどうなっているのか」についてもログインすることで確認できます。

すべて日本語にて資産運用を確認でき、さらには日本語にて問い合わせできるため、手数料率が低く金融商品の内容が優れているだけでなく、資産運用の管理という点でも他の金融機関より口コミ・評判が良いです。

オフショア投資のリスクとしては、「紹介者と連絡が付かなくなる」こともあります。当然ですが、満期になってお金が返ってくるまでがオフショア投資です。そうしたとき、紹介者と連絡が付かなければお金を受け取る方法が分からず、資産が増えたとしても意味がなくなってしまいます。

ただインベスターズトラストであれば、ファンド自体が日本語対応しているため、仮に紹介者と連絡が付かないという最悪のケースに遭遇したとしても問題ありません。インベスターズトラスト(ITA)へ直接日本語にて連絡することができるからです。

ロイヤルロンドン(RL360°)と比較してどっちがいいのか

なお海外積立投資では、インベスターズトラストと同じくらい人気な金融機関としてロイヤルロンドン(RL360°)があります。口コミ・評判を考えたとき、インベスターズトラストとロイヤルロンドンではどちらがいいのでしょうか。

これについては、資産運用での実益を考えるのであれば確実にインベスターズトラストのほうが優れています。ロイヤルロンドンに比べて、圧倒的に手数料が少ないからです。

まったく同じ内容や金額で投資するにしても、手数料が高いと運用益は少なくなります。そうしたとき、ロイヤルロンドンよりもインベスターズトラストのほうが多くのお金を増やせるようになるのです。

またロイヤルロンドンの場合、元本確保型の商品はありません。年利4%ほどで低リスクにて資産運用し、20年後に160%以上に増えると約束されている金融商品はないのです。そのため低リスクでの投資を考える場合、インベスターズトラストの一択になります。

ただ、中には「歴史のある会社から加入したい」という人もいます。その場合、インベスターズトラストではなくロイヤルロンドンを活用すればいいです。

オフショア投資をインベスターズトラスト(ITA)で行う

海外積立投資をするとき、日本人に非常に人気の金融機関にインベスターズトラスト(Investors Trust:ITA)があります。

人気の理由は「元本確保による堅実な投資ができる」「低い手数料率にて、年利10%以上を目指せる」という2つの金融商品を保有しているからになります。また渡航なしで日本に住みながら、手数料なしにてクレジットカード支払いできるメリットもあります。

ただ、一般的な投資信託ではなく保険商品を販売していることは理解しましょう。保険による積立投資になるため、早期で途中解約すると元本割れしますし、減額や停止、一部解約(引き出し)をすると元本確保やロイヤリティボーナスがなくなってしまいます。

そのため、最初に決めた金額をずっと払い続けなければいけません。これができない場合、最初から契約しないほうがいいです。

しかし、きちんと決めた金額をずっと支払い続ける場合だと、インベスターズトラストによって大幅に資産を増やせるようになります。リスクの低い元本確保商品と年利10%を目指す金融商品のうち、どちらに加入したいのか決めたうえで海外積立投資を実施しましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする