資産運用によってお金を増やすことを考えるとき、最も一般的な投資方法として投資信託があります。投資信託として主にインデックスファンドに投資することによって、株式または債券へ投資して資産を増やすのです。

一方で資産運用では、ヘッジファンドへ投資するという方法もあります。30,000米ドル(約300万円)のお金を一括投資できる場合、ヘッジファンドへの投資が可能です。そのため富裕層でなくてもヘッジファンドへ投資できます。

このとき、ヘッジファンドと投資信託(ミューチュアルファンド)ではどのような違いがあるのでしょうか。金融商品の違いを比較することで、どのように投資すればいいのか分かるようになります。

ヘッジファンドへの投資を詳しく理解している人は少ないです。そこで、インデックスファンドとの違いを確認していきます。

もくじ

証券会社で購入できる一般的な投資商品が投資信託

ヘッジファンドとの違いを確認する前に、まずは投資信託(ミューチュアルファンド)の内容について確認していきましょう。資産運用をするとき、多くの人が証券会社に口座開設します。その後、投資信託へ投資します。

株式投資に詳しい人の場合、個別株に投資する人もいます。特定の企業の株を購入することによって、株価の値上がりを期待するのです。

ただ素人投資家の場合、どの会社に投資すればいいのか分かりません。そのため素人投資家では、特別な理由がない限り投資信託を購入します。要は、さまざまな投資先がごちゃ混ぜになっている投資信託を購入するのです。

投資信託にはさまざまな種類があります。例えば以下のようになります。

- 先進国株

- 米国株

- 全世界株

- 新興国株

- 不動産(REIT)

- 債券

- 金

もちろん、他にも投資信託には多くの種類があります。いずれにしても、証券口座を開設してこうした投資信託に投資することで配当を得たり、値上がり益を期待したりするのです。

投資信託ではインデックスファンドに投資するのが大前提

このとき、投資信託ではインデックスファンドへ投資するのが一般的です。多くのインデックス指標があり、例えば米国株へ投資するにしても以下のようなインデックスが存在します。

- NYダウ

- S&P500

- Nasdaq

- ラッセル2000

投資信託に投資する場合、インデックス指標に基づくファンドに投資することで最も優れたパフォーマンスを残せると分かっています。

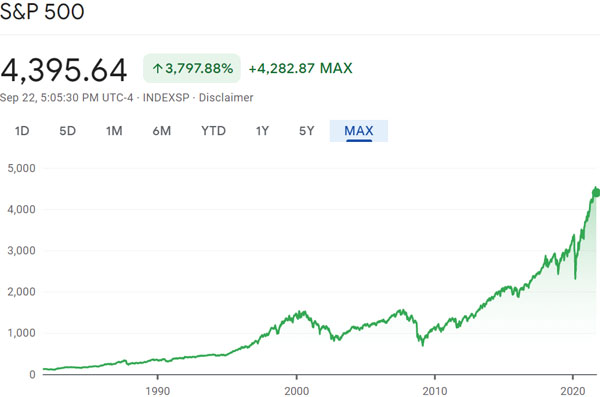

例えば、S&P500はアメリカのトップ500社の株価を表すインデックスです。S&P500に連動するインデックスファンドに投資すれば、以下のように株価が増えていきます。

S&P500は平均年利7~9%であることが広く知られています。これに配当が加わるため、実際の年利は9~10%ほどになります。S&P500のインデックスファンドとしてはVOO(バンガード・S&P500 ETF)が最も有名であり、このファンドに投資することでS&P500へ投資できます。

またNasdaq100であれば、アメリカのハイテク企業のうちトップ100社に投資するインデックスです。Nasdaq100は平均年利13~15%であると知られています。

Nasdaq100に投資できるインデックスファンドはQQQ(インベスコQQQトラスト・シリーズ1)が有名です。QQQに投資すれば、Nasdaq100に連動して配当や株価の値上がり益を得られるようになります。

投資信託は手数料が非常に安い

ヘッジファンドへ投資する場合、非常に手数料が高いことで知られています。一方でこうした投資信託へ投資する場合、手数料は非常に安いです。

インデックスファンドへ投資するため、個別株の投資割合は既に決められています。また、どの企業へ投資するのかも決められており、あなたがインデックスファンドを購入すれば、特定の割合で自動的に対象企業の株式が購入されるようになります。

その後、配当があったり株価の値上がりがあったりすると、その分だけあなたの保有資産が増えます。

インデックス投資の場合、既に投資先の会社や投資割合が決まっており、ファンドマネージャーが投資先を決定するわけではありません。そのため、管理手数料が非常に安くなっています。購入手数料や解約手数料がないのは当然として、その他の手数料も低いのです。

例えば先ほど紹介したS&P500(VOO)の場合、年間の管理手数料は評価額の0.1%未満です。そのため非常に手数料が安く、さらには購入手数料や解約手数料もないため、いつでの自由に購入&売却できます。

なお、最低購入額が非常に安いのも投資信託の特徴です。インデックスファンドへ投資する場合、1万円から投資することが可能です。

ヘッジファンドはタックスヘイブンで可能な投資商品

こうした投資信託(ミューチュアルファンド)に対して、ヘッジファンドへ投資する場合はどのようになっているのでしょうか。

インデックスファンドへ投資したい場合、前述の通り日本の証券会社で口座開設をした後に投資をします。一方でヘッジファンドの場合、日本の証券会社で口座開設したとしてもヘッジファンドに投資することはできません。

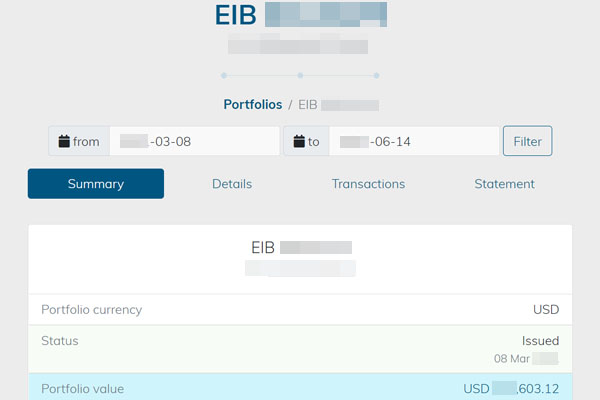

そこで、税金がほとんどない地域として知られるタックスヘイブンの保険会社(投資会社)を利用して投資口座を開設しましょう。例えば以下は、私がタックスヘイブンで開設した投資口座の管理画面です。

ケイマン諸島やバミューダ、シンガポール、スイス、ドバイなどはタックスヘイブンで有名です。こうした国では資源がまったくないものの、税金が非常に安いので世界中から投資マネーが集まります。

また金融がメイン産業であるため、投資口座を開設することによって、世界中の金融商品を購入できます。投資できる金融商品にはヘッジファンドも含まれています。つまり、タックスヘイブンで口座開設しないとヘッジファンドへ投資できないと考えましょう。

積立投資ではなく、一括投資になる

ヘッジファンドへ投資する場合、必ず一括投資になります。積立投資はできません。インデックスファンドへ投資する場合、一括投資してもいいですし、積立投資によって少額を毎月投資することができます。一方でヘッジファンドでは積立投資はできません。

より正確にいうと、ヘッジファンドへ投資するときであっても積立投資は可能です。ただヘッジファンドへ追加投資する場合、最低10,000米ドル(約100万円)が必要になります。

毎月、10,000ドルを積立投資できる人は富裕層を除いていません。投資信託のように、毎月1万円から投資できるわけではないため、現実的にヘッジファンドの積立投資はできないというわけです。

・初期投資額は30,000米ドル以上

なおそれぞれのヘッジファンドについて最低投資額は前述の通り10,000ドル(約100万円)のケースが多いです。

一方でタックスヘイブンの投資会社でオフショア投資口座を開設する場合、初期投資額として30,000ドル(約300万円)が必要になります。そのためヘッジファンドへ投資したい場合、最低でも30,000ドルを用意する必要があります。

手数料は高いものの、利回りも高い

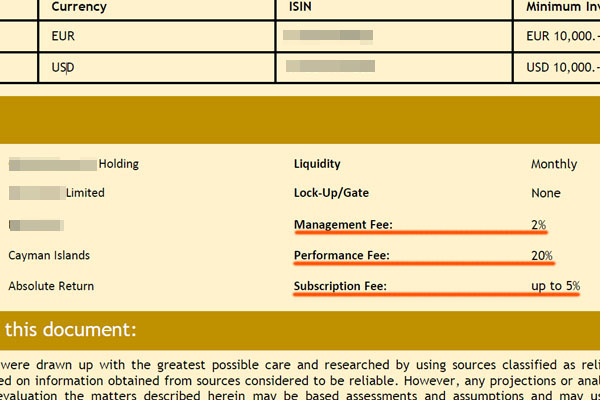

またヘッジファンドへ投資する場合、インデックスファンドと比較して非常に手数料が高いです。ヘッジファンドの場合、以下の手数料を取られます。

- 購入手数料:投資額の0~5%

- 管理手数料:資産残高の1~2%

- 成果報酬:値上がり益の15~20%

例えば、以下はハイリスク・ハイリターンのヘッジファンドの手数料体系です。

このように「購入手数料5%、管理手数料2%、成果報酬20%」とかなり高額であると分かります。

購入手数料(または解約手数料)があるため、投資信託とは異なり、ヘッジファンドへの投資は短期売買に向いていません。またヘッジファンドは短期売買をする客を嫌い、長期投資してくれる投資家を対象にしています。そのため、高い手数料になっています。

ただ、これだけ手数料が高いと「ヘッジファンドに投資する意味はあるのか?」と考えてしまいます。これについては問題ありません。インデクスファンドへ投資するよりも実績が優れているため、多くの投資家がヘッジファンドに投資しています。

景気に左右されず、安定した利回りを得られる低リスク投資

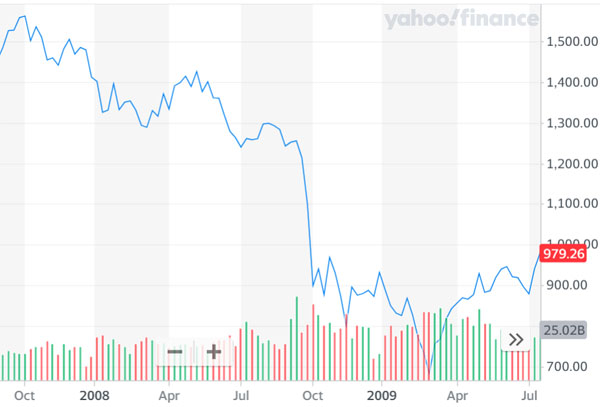

インデックスファンドへ投資する場合、必ず問題になるのが景気です。必ず数年おきに大不況が起こり、株価の暴落が起こります。このとき投資信託として株式や債券に投資をしている場合、100%の確率で資産価値が大幅に下がります。

例えば以下は、リーマンショックによる金融危機が起こったときのS&P500の株価チャートです。

当時、S&P500の株価は50%以上下落しました。つまり、資産価値が半分以下になりました。投資信託に投資する場合、必ず景気に左右されるリスクがあります。

一方でヘッジファンドの場合、このリスクを回避できます。低リスクのヘッジファンドに投資する場合、景気は関係なくなります。低リスクのヘッジファンドとしては、例えば不動産やつなぎ融資などを扱うファンドが該当します。

例えば以下は、ヨーロッパでつなぎ融資をしているヘッジファンドのファクトシートです。

このファンドに投資する場合、8~10%の平均年利となります。手数料を引いた後でこの年利を実現できます。しかも、株式に投資をしないので景気に左右されません。またつなぎ融資という低リスク投資であるため、過去にマイナスリターンとなった年はありません。

S&P500に投資するときと同程度の平均年利を実現でき、さらには景気に左右されないため、多くの投資家がこのヘッジファンドへ投資しています。

ハイリスクのヘッジファンドは不景気時にハイリターンになる

景気に左右されないのは低リスクのヘッジファンドだけではありません。ハイリスク・ハイリターンのヘッジファンドも景気に左右されません。

なぜ、インデックスファンドへ投資すると不景気のときに資産が減るかというと、その理由としてはロング(買い)しかできないからです。投資信託では株や債券を購入し、資産価値の値上がりを期待することのみ可能です。

一方でハイリスク・ハイリターンのヘッジファンドの場合、ロング(買い)だけでなく、ショート(売り)もします。そのため、株価が下落しているときであっても大きなリターンを出すことができます。

むしろ、こうしたハイリスクのヘッジファンドは不景気のときほど高利回りを出しやすいです。不景気のときであれば、あらゆる資産が暴落しますし、暴落後はすべての資産価値がお手頃価格で売られることになります。

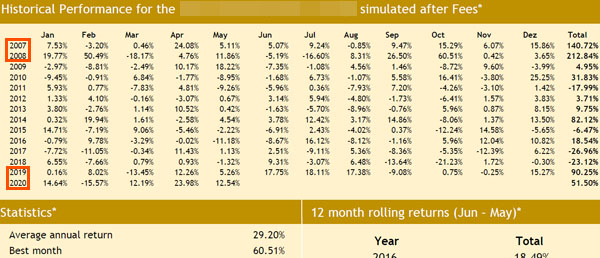

そのため株価の動きを予測しやすく、何倍ものレバレッジをかけることで高利回りを出せるのです。例えば以下は、年利29.2%のハイリスク・ハイリターンのヘッジファンドのファクトシートです。

ファクトシートを確認すると、以下の年度について優れた利回りになっています。

- 2007年:140.72%

- 2008年:212.84%

- 2019年:90.25%

- 2020年:51.50%(1~5月までの5ヵ月の結果)

2007年にサブプライムローンによる問題が発覚し、2008年はリーマンブラザーズが破綻して金融危機が発生しました。また2020年はコロナショックが起こった年です。こうした株価の大暴落が起こる前後の年では、優れたヘッジファンドであるほど大きなリターンを出すことができます。

ハイリスクのヘッジファンドは絶対収益型です。つまり、好景気だけでなく不景気でもプラスリターンを出すことを目指します。そのため、ハイリスクのヘッジファンドも景気に左右されません。いずれにしても、ヘッジファンドへの投資では景気に左右されないことを理解しましょう。

ヘッジファンドに投資をするとリスク分散になる

景気に左右されないにも関わらず、低リスクのヘッジファンドであっても、手数料を引いた後に平均年利10%ほどが可能です。これが、多くの人でヘッジファンドへ投資する理由です。

ヘッジファンドへ投資すればリスク分散になります。数年ごとにおとずれる大不況がきたとしても、ヘッジファンドであれば景気に関係なく資産が増えます。ハイリスクのヘッジファンドの場合、むしろ不景気のほうが資産は増えやすいです。

インデックスファンドだけに投資している場合、非常にリスクが大きいです。株価が大暴落するとき、あなたの資産価値が半分以下に減ることもあります。また世界的な不景気のとき、毎日資産価値が大幅に減っている状況に耐えなければいけません。

一方でヘッジファンドへ投資している場合、不景気であっても安心して投資を続けることができます。

ただヘッジファンドは世界に無数に存在します。優れたヘッジファンドがあれば、ダメなヘッジファンドもあります。そのため優れたIFA(代理店)を見つけることによって、運用成績の良いヘッジファンドへ投資するようにしましょう。

上場されているアクティブファンドはヘッジファンドではない

なお注意点として、前述の通り証券会社で取引できる投資信託はヘッジファンドではありません。証券会社にはインデックスファンド以外にもアクティブファンドが上場されており、投資することができます。

ただアクティブファンドはインデックスファンドよりも投資成績が劣ると広く知られています。またアクティブファンドはロング(買い)をするものの、ショート(売り)をしません。そのため、不景気のときは株価が暴落します。

ヘッジファンドとアクティブファンドはまったく異なります。またアクティブファンドは管理手数料が高いにも関わらず、インデックスファンドよりも投資成績が悪いと広く知られており、投資する価値がありません。

証券口座で投資できるアクティブファンドではなく、タックスヘイブンで投資できるヘッジファンドへ投資しましょう。

ミューチュアルファンドとヘッジファンドは特徴が異なる

ここまで、投資信託(ミューチュアルファンド)とヘッジファンドの違いについて、比較して解説してきました。

ヘッジファンドと投資信託は投資商品の性質が大きく異なります。投資信託はインデックスファンドへ投資するのが基本であり、ロング(買い)をすることによって配当収入を得たり、株価の値上がりを期待したりします。また1万円など低い投資額から積立投資できます。

一方でヘッジファンドの場合、手数料は高いものの景気に左右されずに資産を増やすことができます。そのためリスク分散になり、多くの人が投資をしています。このときは一括投資による長期投資になり、積立投資はできません。また、どのヘッジファンドへ投資するのかが重要になります。

ヘッジファンドと投資信託は特徴が大きく異なります。これらの違いを理解して、リスク分散のためにヘッジファンドへの投資も活用するようにしましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする