ドルコスト平均法(積立投資)によって資産形成をするとき、投資先はアメリカ株の一択にしましょう。米国株が最も優れる投資先であることは投資家であれば常識ですし、優れた利回りはアメリカ株のみで可能です。

このときは米国の投資信託・ETFを利用します。有名な投資信託としてはS&P500やNasdaq100(QQQ)などが知られており、これらへ積立投資するのです。また場合によっては、海外積立投資(オフショア投資)として、より高利回りを狙っても問題ありません。

このとき米国株へ投資することになるため、当然ながら米ドル投資になります。為替リスクがあるため、投資をやめるタイミングで円高だと少し微妙です。ただ資産運用の効果が高いため、実質的に為替リスクはないと理解しましょう。

正しい投資法を理解していないと、低リスクのドルコスト平均法であっても資産形成が難しくなります。そこで、どのように考えてアメリカ株へ積立投資すればいいのか解説していきます。

もくじ

積立投資で最も優れる投資先がアメリカ株

資産運用をするとき、必ず投資先は米国株でなければいけません。最もダメな投資先として日本株が知られており、日本株を利用してもまったく資産が増えないことは多くの人が理解していると思います。一方でアメリカ株の場合、長期的に株価が常に上昇しています。

日本とアメリカは状況が大きく異なります。日本は常に人口減であり、デフレが続き、GDP成長はなく、世界的に活躍している新興企業はゼロです。

一方でアメリカの場合は常に人口増であり、インフレが続き、GDP成長率は高く、世界のトップ企業はすべてアメリカの新興企業です。こうした違いにより、当然ながらアメリカ株へ投資すると資産を大幅に増やせるというわけです。

S&P500やNasdaq100(QQQ)への投資は優れる

なお、アメリカには有名なインデックスがいくつも存在します。その中でもS&P500やNasdaqは多くの人が知っているインデックスになります。

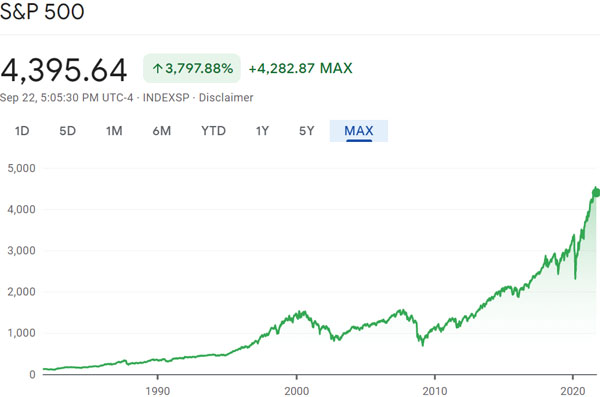

S&P500はアメリカのトップ500社に投資をするインデックスです。アメリカのさまざまなセクターへ投資することになり、S&P500の年利は非常に優れることで知られています。以下はS&P500の過去推移であり、大幅に株価が上昇しています。

日本ではトップ企業の株価はまったく伸びていません。そこで投資先を米国株に変えれば、大幅に儲かるようになるのです。参考までに、過去60年以上においてS&P500の平均年利は配当を含めて8~10%であると広く知られています。

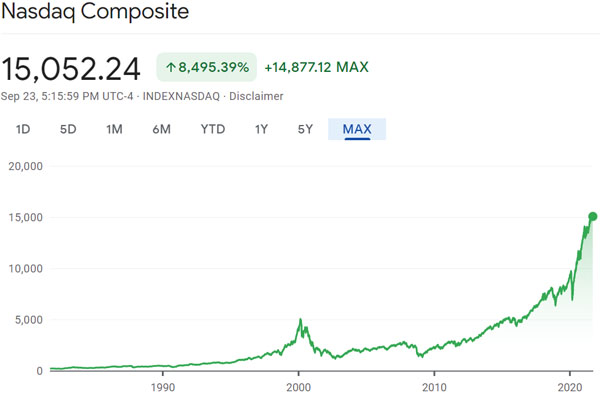

またNasdaq100(QQQ)を利用して投資するのも問題ありません。Nasdaqにはテクノロジー企業が主に上場しており、Nasdaq上場企業のうちトップ100社に投資するのがNasdaq100です。以下はNasdaqの過去推移です。

S&P500に比べると、Nasdaq100(QQQ)は年間のボラティリティ(株価の変動)が大きいです。つまりハイリスク・ハイリターンになります。過去の平均年利は13~15%であり、より高い年利を狙い買い場合はNasdaq100の利用が優れています。

米国株へのオフショア投資でより高年利を狙うのは可能

なお場合によっては、オフショア投資として海外積立投資をすることによって、より高利回りを目指しても問題ありません。この場合は日本の証券会社を利用しての投資ではなく、税金がほとんどないタックスヘイブン(オフショア地域)を利用しての投資になります。

日本は金融規制が厳しいため、優れた投資先がほとんどありません。アメリカ株へ投資できる投資信託・ETFを利用するといっても、S&P500やNasdaq100(QQQ)、NYダウくらいしか優れた投資先がないのです。

一方でタックスヘイブンは金融規制が存在せず、世界中すべての投資先を利用できます。そのため日本の証券会社を利用するよりも、高利回りでの投資が可能になります。例えば以下は、私がしているオフショア投資での管理画面です。

このように私の場合は10のファンドへ分散投資しており、過去5年の平均年利は24.1%です。日本での投資では不可能であるものの、海外の金融機関を利用した米国株への積立投資であれば現実にこうした高利回りが可能というわけです。

先進国株や日本株、中国株よりも圧倒的に資産が増える

なおこのとき、世界株や先進国株への投資は避けましょう。世界株や先進国株についても優れた利回りになることは多くの人が知っているものの、アメリカ株のみへの投資に比べると必然的に利回りが低くなるからです。

日本は当然として、アメリカに比べるとイギリスやドイツ、フランスなどの先進国についても成長率が遅く、経済力も弱いです。また世界的なトップ企業はすべて米国企業です。この事実があるため、世界株や先進国株への投資では、必然的に米国株の投資信託・ETFに比べてパフォーマンスが劣ります。

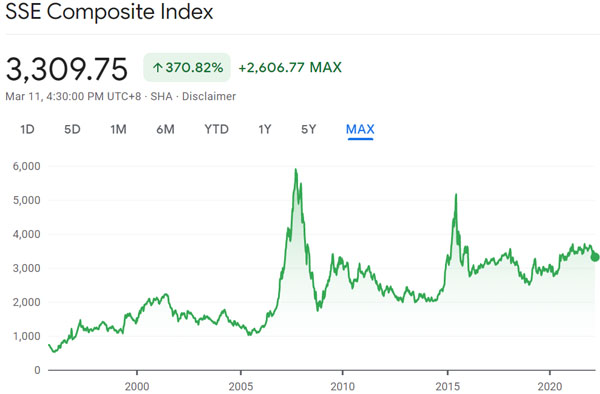

また当然ながら、日本株への投資は避けましょう。これは中国株でも同様であり、中国株は以下のようにほぼ株価が増えていません。

同じ理由で新興国株への投資もやめましょう。新興国では人口が増えており、経済成長率が高いのは間違いないです。ただ株価がまったく増えておらず、むしろ減少している国は多いため、新興国株は投資先としてまったくダメな日本株以上にリスクが高いことで知られています。

資産運用で大きくお金を増やしたいとき、米国株以外に投資をすると大きくパフォーマンスが落ちることを理解しましょう。

ドル建て投資により、為替リスクは存在する

なお米国の投資信託やインデックスファンドを利用することになるため、必然的にドル建てでの投資になります。アメリカの証券会社は米ドルでの投資しか受け入れていないからです。

そのためオフショア投資として海外積立投資をするときは当然として、日本の証券会社を利用してアメリカ株へ投資する場合についても、米ドルを利用しての投資になります。当然、米ドル投資では為替リスクが存在します。

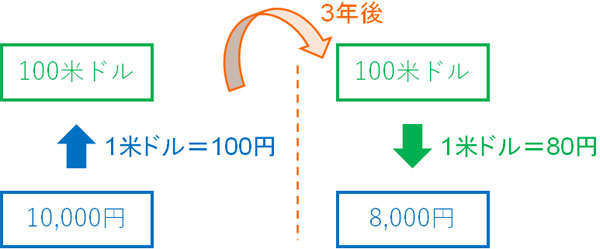

米ドルを日本円に戻すとき、円高だと資産運用の効果が弱くなります。例えば1万円を投資するとき、1ドル100円の場合、100米ドルに交換できます。ただその後、1ドル80円と円高になる場合、100米ドルは8000円にしかなりません。

ただドルコスト平均法を利用する場合、長期間にわたって投資することになります。積立投資では15~20年以上の投資が普通であり、あらゆる為替相場のタイミングで投資することになります。

つまり円高のときに投資することがあれば、円安のときに投資することもあります。そのため投資するときの為替のタイミングを気にする必要はなく、平均的な為替レートにて円をドルに交換して米国株へ長期投資することになります。

また投資をやめてお金を引き出すときについても、それまでの投資で平均的な為替相場にて米ドル投資できているため、たとえ円高になったとしても特に大きな問題はありません。

円高であっても、明らかにお金が増えるのでリスクは実質的にない

なお確かに為替リスクは存在するものの、米国株へ投資する場合、長期投資であれば大幅にお金を増やすことができるため、実質的に為替リスクは存在しません。先ほどS&P500やNasdaqの過去チャートを提示しましたが、あのように資産が増えるからです。

前述の通り、S&P500は過去の大不況を含めても平均年利が8~10%です。仮に平均年利と8%と低く見積もったとしても、時間経過によってあなたの資産は大幅に膨れ上がります。

例えば月3万円にて積立投資をする場合、年利8%では以下のように資産が増えていきます。

・月3万円(積立投資)、年利8%

| 経過年数 | 元本 | 資産額 |

| 5年 | 180万円 | 約221万円 |

| 10年 | 360万円 | 約552万円 |

| 15年 | 540万円 | 約1045万円 |

| 20年 | 720万円 | 約1778万円 |

例えば20年を運用する場合、資産額は約2.5倍に増えます。このように資産運用によってお金を増やせば、当然ながら多少の円高になったとしても誤差の範囲です。

日本株や中国株への投資とは異なり、アメリカ株への投資では大幅に資産が増えます。そのため、実質的に円高による為替リスクを心配する必要はありません。

ドルコスト平均法で為替ヘッジありの投資商品は最悪

なお日本の証券会社を利用して投資する場合、中には為替リスクをヘッジする投資商品も存在します。事前に為替ヘッジすることによって、為替リスクをゼロにしてしまうのです。ただ絶対に利用してはいけません。

理由としては、コストが異常に高くなるからです。為替ヘッジするというのは、米国株へ投資すると同時に米ドルを売る(空売りをする)ことになります。要は借金と同じであり、その分だけ高額な利払い負担を生じます。

ただドルコスト平均法を利用して投資する場合、前述の通り長期にわたって多くの為替相場の場面で投資することになります。円高や円安を含めてあらゆる場面で投資することになるのです。そのため積立投資をしている時点で為替リスクへのヘッジは完了しています。

また為替ヘッジありの投資商品よりも、無駄な手数料のない為替ヘッジなしの投資信託のほうが全体のパフォーマンスが優れると広く知られています。そのため積立投資で為替ヘッジを考える必要はなく、何も考えずにドル建てで投資しましょう。

アメリカ株の投資信託・ETF・インデックスで資産運用をする

積立投資にて長期間の投資をする場合、投資先はアメリカ株の一択にしましょう。米国株でないと、実際のところ儲けるのは難しいです。世界株・先進国株よりも、アメリカ企業への投資が優れるのです。

このとき非常に有名な投資先がS&P500やNasdaq100(QQQ)などのインデックスファンドです。こうした投資信託・ETFを利用して資産を増やしましょう。また場合によっては、海外積立投資としてオフショア投資を行い、より高利回りを目指しても問題ありません。

なお米ドルでの投資になるため、必ず為替リスクがあります。ただ為替ヘッジ商品を利用する意味はなく、ドルコスト平均法を利用している時点で既に為替ヘッジできています。また圧倒的に資産が増えるため、実質的に為替リスクは存在しません。

積立投資で必ず選ぶべき投資先がアメリカ株です。ドルコスト平均法を利用し、正しい投資先を選び、長期にて資産を増やすようにしましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする