日本で多く販売されている生命保険として、貯蓄性のある生命保険があります。積立にて保険料を支払うことにより、将来の満期時にお金が返ってくるようになるのです。

円建てや外貨建て(ドル建て)など、投資商品によって資産運用の内容は変わります。ただいずれにしても、お金を生命保険に変えることによって資産運用するのです。

ただ日本の貯蓄型生命保険で資産運用を考えてはいけません。ほかの投資手法に比べて圧倒的にお金が増えないだけでなく、むしろ損をすることが多いです。例えば同じ生命保険で比べても、海外のオフショア生命保険であれば投資したお金が20年で約2倍、30年で約4倍になるため、日本の貯蓄型生命保険を利用する価値はありません。

どのような投資方法が最適なのか理解すると、日本の貯蓄型生命保険がデメリットばかりで意味ないとわかります。そこで、なぜ日本の貯蓄型生命保険に価値はなく、むしろ損をするのか解説していきます。

もくじ

投資の選択肢として利用される日本の貯蓄型生命保険

日本は経済成長しておらず、ずっとゼロ金利です。そのため銀行にお金を預けても利率はほぼゼロであり、銀行預金をする意味はありません。そのため投資によってお金を増やす必要があります。

投資にはいろいろ選択肢があり、その一つが貯蓄型生命保険です。生命保険に加入することによって、あなたのお金を増やすことを考えるのです。

死亡保険金として受け取る場合、多くのケースでお金が増えるのは誰でも理解できます。ただ死亡の場合、自分はお金を使うことができません。そうしたとき貯蓄型生命保険であれば、中途解約や満期によって資産運用されたお金が戻されます。

終身保険や養老保険、学資保険、個人年金保険など保険の種類によって名前は異なるものの、要は「貯蓄性のある生命保険に加入し、生命保険会社に資産運用してもらう」と理解しましょう。

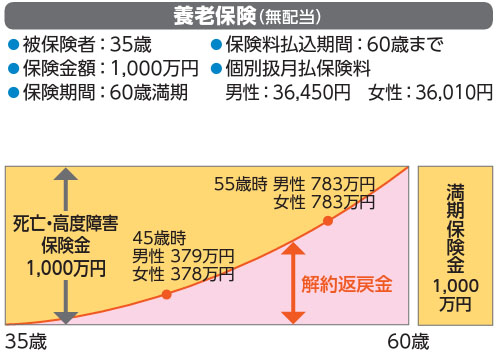

円建てでの保険料と解約返戻金・満期保険金の額

ただ注意点として、「日本にあるほとんどの貯蓄型生命保険は利用すると損をする」ことを理解しましょう。つまりお金が増えるのではなく、ほぼ確実にお金が減るように設計されています。

この理由について、実際の生命保険のパンフレットを確認するとわかりやすいです。例えば以下は、養老保険(生命保険の加入期間が決まっている保険商品)の内容です。

内容を確認すると、35歳男性が加入する場合は以下のようになっています。

- 保険料:月36,450円

- 払込期間:25年(60歳まで)

- 満期保険金:60歳のときに1,000万円が返ってくる

それでは、保険料の合計支払い額はいくらでしょうか。以下のようになります。

- 月36,450円 × 12ヵ月 × 25年 = 1093万5000円

計算したこの数字と満期保険金を比べて、気になる点はないでしょうか。満期保険金のほうが、圧倒的に金額が少ないことに気づきます。つまり日本の貯蓄型生命保険に投資をすると、お金が増えるのではなく、確実に減ると約束されるようになります。

つまり日本の貯蓄型生命保険にお金を預けるというのは、投資ではなく、お金を何十年もロックされつつ、お金を減らしているのと意味が同じです。しかも、上記の生命保険では約100万円もお金が減ります。

先ほどの例は大手生命保険会社のパンフレットであり、基本的にはどの生命保険会社もこうした保険設計になっています。つまり大手や中小に関係なく、生命保険会社で養老保険に円建てで加入すると、基本的に損をするようになっています。

参考までに、養老保険ではなく終身保険であっても、まったくお金が増えない保険設計になっています。例えば以下は、大手生命保険会社での終身保険の内容です。

30歳男性で加入し、以下のようになっています。

- 保険料:月26,000円

- 払込期間:30年(60歳まで)

- 死亡保障額:1,000万円

終身保険なので満期はなく、保障は一生涯続きます。つまり、100%の確率で死亡保険金を受け取ることができます。そうしたとき、合計の保険料支払い額は以下になります。

- 月26,000円 × 12ヵ月 × 30年 = 936万円

このように死亡した場合、保険料の支払合計額よりも多くのお金を受け取ることができます。ただ、パンレットにある通り解約返戻金は以下のようになります。

- 60歳:約877万円

- 70歳:約917万円

- 80歳:約953万円

このように、ほぼお金が増えない内容になっています。50年ほどお金を置いて、ようやく保険料の合計支払い額よりも少しプラスになる程度です。そのため資産運用という意味では、非常に内容が悪いです。

外貨建て(ドル建て)の場合、わずかなプラスになる

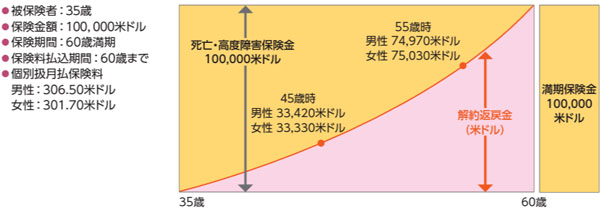

それでは円建てではなく、外貨建て(ドル建て)ではどうなのでしょうか。この場合、わずかなプラスになるケースが多いです。大手の生命保険会社について、外貨建て(ドル建て)の養老保険を確認してみましょう。

35歳男性で加入し、以下のようになります。

- 保険料:月306.50米ドル

- 払込期間:25年(60歳まで)

- 満期保険金:60歳のときに10万ドル(約1,000万円)が返ってくる

保険料の支払合計額は以下になります。

- 月306.50ドル × 12ヵ月 × 25年 = 9万1950ドル

このように合計では9万1950ドル(約920万円)の保険料支払いであるものの、満期時に10万ドルが返ってきます。そのため、少しだけプラスになっています。

ただドル建ての場合、為替リスクがあります。円安ドル高の場合、儲けが大きくなります。一方で円高ドル安の場合、むしろ損をするようになります。

基本的には、どの生命保険会社であってもドル建ての場合は少しだけ利回りがよくなります。ただ年利を考慮してもわずかしか増えず、為替リスクによって結果的に損をするケースも多いです。こうした事実があるため、円建て・ドル建てを含めて日本の貯蓄型生命保険に加入する価値はありません。

海外オフショア保険に比べ、圧倒的に内容が劣る

そのため生命保険に加入するとき、知識のある人は全員がオフショア生命保険に加入します。要は、海外の生命保険を利用します。この場合、確実に資産が2倍や4倍になると確約されます。

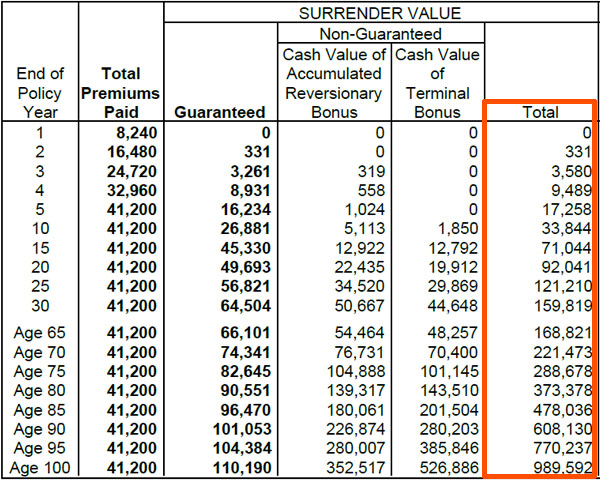

例えば以下は、私が香港で加入した生命保険です。

カナダやフィリピンに上場している超巨大な生命保険会社であり、日本トップの保険会社に比べて何倍もの規模があります。

また支払保険料の合計は41,200米ドル(約412万円)であるものの、解約返戻金(Surrender Value)は20年目で92,041ドル(約2倍)、30年目で159,819ドル(約4倍)に増えるとほぼ確約されています。日本のドル建て保険では資産がほぼ増えないものの、海外の生命保険では倍以上に資産が増えるため、実質的に為替リスクはありません。

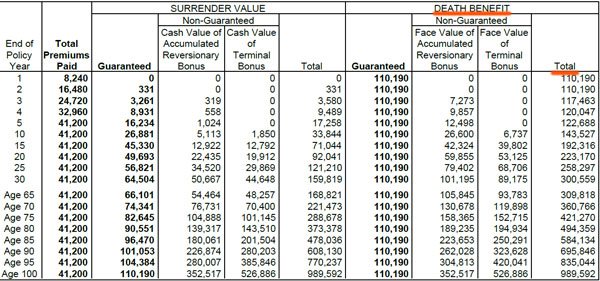

参考までに、死亡保険金まで含めた内容は以下になります。

加入後、20年目と30年目の内容をまとめると以下のようになります。

| 加入年数 | 解約返戻金 | 死亡保険金 |

| 20年 | 92,041ドル(約920万円) | 223,170ドル(約2200万円) |

| 30年 | 159,819ドル(約1600万円) | 300,559ドル(約3000万円) |

支払保険料の合計は41,200米ドルであるものの、このように圧倒的にお金が増えます。この内容を理解すると、いかに日本の貯蓄型生命保険に加入するのが無意味であるか理解できます。

日本の保険は掛け捨ての生命保険または医療保険が優れる

損をする確率が非常に高いため、日本の貯蓄型生命保険に加入するのは投資ではなく、完全なるお金の無駄です。生命保険を利用して資産運用を考える場合、必ず海外のオフショア生命保険を利用しましょう。

もちろん、日本の保険がすべて意味ないわけではありません。日本の保険を利用したい場合、貯蓄性のある生命保険ではなく、掛け捨ての生命保険または医療保険を利用しましょう。

掛け捨ての生命保険であれば、必要なときだけ保障を加えることができます。例えば子供が巣立った後であれば、親としての生命保険は基本的に不要なので解約すればいいです。また医療保険についても、入院したときに申請すれば元を取るのは意外と簡単なので利用するのは問題ありません。

もちろん掛け捨ての生命保険や医療保険は投資ではありません。ただ保険を利用する場合、日本で投資目的の利用は意味ないので、掛け捨ての保険だけを利用しなければいけません。

投資という意味では、貯蓄性のある日本の生命保険を利用するのは間違っています。損をするためにお金を生命保険会社に入れてはいけません。海外の生命保険であれば資産運用できるものの、日本の生命保険では資産運用の内容がしょぼく、むしろ損をする可能性が高いです。

日本の生命保険で投資をしてはいけない

そのため保障目的ではなく、投資を考えている場合、日本の生命保険を利用しないようにしましょう。投資であれば、その他の資産運用のほうが優れています。

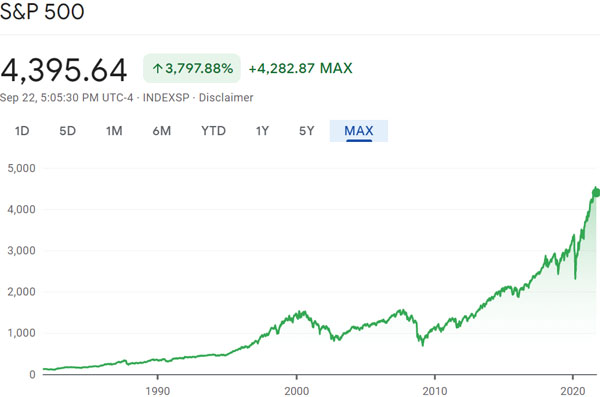

例えば一般的な株式投資であれば、年利8~10%は簡単です。アメリカトップ500社に投資をするS&P500を利用すれば、過去80年以上について平均年利8~10%であると広く知られています(配当を含む)。以下のように資産が増えていきます。

また低リスクの投資をしたい場合、海外の生命保険を利用しましょう。先ほど提示したように、海外の生命保険であればほぼ確実に資産が増えていくと約束されており、この場合は年利4%ほどです。

海外の生命保険は元本確保型の投資であり、株価の下落リスクのある株式投資に比べると圧倒的にリスクは少なく、お金が増えると確約されています。そのため低リスクの投資をしたい場合、お金が増えない日本の生命保険ではなく、海外の生命保険を利用しましょう。

いずれにしても、日本の貯蓄型生命保険で資産運用を考えてはいけないことを理解しましょう。

投資では日本の生命保険を無視する

貯蓄性のある生命保険に加入する人の多くは、保険商品の内容を理解していないケースがほとんどです。理由としては、円建ての生命保険ではほぼ損をするように商品内容が設計されており、資産運用に向いていないからです。これは、外貨建て(ドル建て)でも同じです。

海外の生命保険であれば、確実にお金が増えるように設計されており、死亡保険金も高額です。そのため、少なくとも日本の貯蓄型生命保険を利用するメリットは一つもなく、デメリットのみです。

そのため投資によって資産を増やしたい場合、株式投資(ハイリスク・ハイリターン)や海外のオフショア生命保険を利用しましょう。このような方法を利用せず、日本の生命保険を利用すると損失が確約されるようになります。

資産運用ではお金が増えなければ意味がありません。そこで、どのような投資法であれば優れた資産運用ができるのか商品内容を確認しましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする