最もリスクの低い投資先の一つが債券です。大きく儲かることはない一方、低リスクにて着実に資産を増やすことができるというわけです。

このとき債券投資によって複利運用が可能です。複利によって資産を増やすことで、時間経過と共に加速度的にお金を増やすことができるのです。

ただ国債や社債など、債券投資では株式投資に比べて複利の考え方が異なります。配当を再投資に回すことによって資産を増やすのが債券投資で重要な複利運用です。価格変動が少ない債券を利用し、配当によって複利でお金を増やすのです。

そこでどのように国債や社債を利用し、債券投資によって複利での低リスク投資をすればいいのか解説していきます。

もくじ

値上がり益での複利効果は債券で期待できない

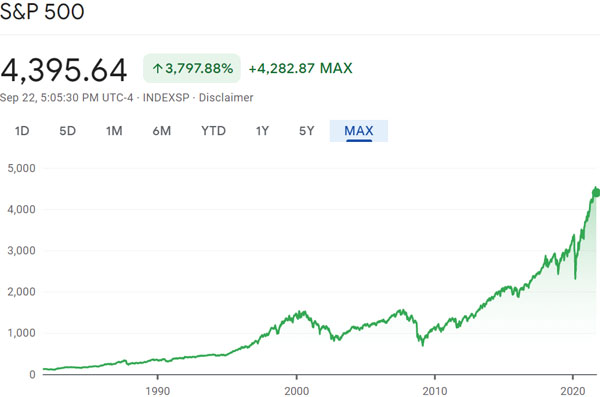

複利効果を利用する投資では、一般的には株式投資を活用します。株には「指数関数的に価格が上昇する」という性質があるため、複利運用が可能というわけです。

例えば投資を行い、過去に株価が5倍になっているのであれば、「そこからさらに倍の価格上昇があると、合計では10倍に資産価値が増加する」ことになります。例えば米国株へ投資すると、以下のように資産が増えることは有名です。

ただ債券へ投資する場合、このような値上がり益を期待することはできません。債券価格というのは、基本的に上昇しないと理解しましょう。価格の変動はあるものの、株のような大きな価格変動がないのです。

そのため債券投資の場合、価格の変動がほぼ見込めない以上、それ以外の方法によって複利運用をする必要があります。

再投資により、債券で複利運用をする

具体的な複利運用の方法として、債券では配当を再投資に回しましょう。国債や社債へ投資をするとき、必ず配当を得ることになります。投資先によって配当年利は異なるものの、いずれにしても配当を得られるというわけです。

株式投資によっても配当を得られるものの、前述の通り株へ投資する場合は株価が上昇することもあれば、下落することもあります。また債券に比べると、一般的に株では支払われる配当が低くなります。

一方で債券投資の場合、価格の変動がほとんどなく、安定した配当収入を得られるというわけです。

ただ得られる配当を個人的に使う場合、複利にてお金が増えることはありません。そこで出される配当を再投資に回します。これによって、配当年利の分だけ複利でお金が増えていくというわけです。例えば配当年利が4%であり、長期的に債券価格の変動がない場合、再投資によって以下のようにお金が増えていきます。

- 10年後:約1.48倍

- 15年後:約1.80倍

- 20年後:約2.19倍

- 25年後:約2.66倍

- 30年後:約3.24倍

このように、複利によってお金が増えていくというわけです。

米国債や社債ETF、ファンドを利用して複利運用を行う

それでは、どのような債券へ投資をすればいいのでしょうか。当然ながら、投資先の債券によって得られる利回りは異なります。例えば日本国債に投資をしてもまったくお金は増えないため、優れた国債や社債に投資しなければいけません。

このとき、普通は投資信託(ETF)やファンドを利用することによって複利による資産運用をします。具体的には以下のような投資先になります。

- IEF:米国国債7~10年ETF

- HYG:米国ハイイールド債(社債)

- 債券ヘッジファンド

債券投資をする場合、必ず米ドル投資をしましょう。米ドル以外の場合、お金が増えることはないからです。そのためこの記事で記している方法というのは、すべて米ドルでの投資になります。それぞれの内容を確認していきましょう。

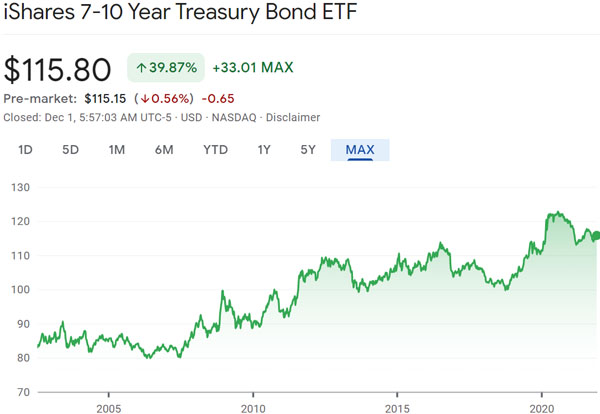

米国債ETFへの投資ならIEF

債券投資をする場合、最も安全な投資先が米国債です。アメリカが発行する国債へ投資することによって配当収入を得るのです。

米国債へ投資をするとき、一般的な投資先が10年国債などの長期国債です。短期国債では配当収入が非常に低いので、複利運用を考える人が短期債券へ投資をすることはほとんどありません。また20年や30年などの長期国債となると、投資信託・ETFの中では価格変動が大きくリスクが大きくなります。

これらの理由があるため、債券投資での低リスク投資を考える場合は10年国債へ投資をします。その中でもアメリカの7~10年国債へ投資できるETFとしてIEFが知られています。

このように、長期的に価格の変動はほとんどありません。また利回りはFRB(アメリカ中央銀行)による政策金利や経済状況によって変動するものの、一般的には年1~2%の配当収入になると考えましょう。

米国債という圧倒的にリスクの低い投資先になるため、どうしても年間の配当額が少なくなってしまうのがアメリカ国債への投資です。

ハイイールド債(社債)で複利運用を行う

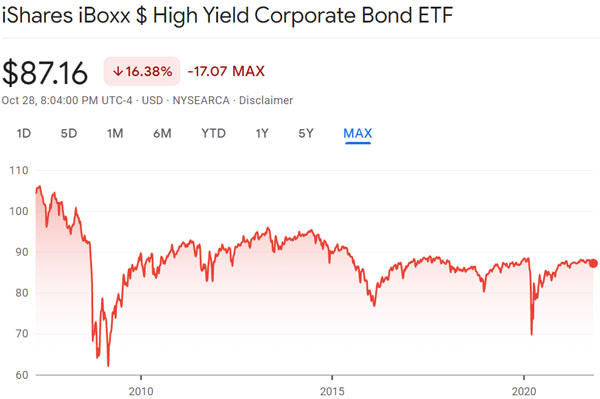

それでは、より高い配当収入を得るためにはどうすればいいのでしょうか。この場合は米国債ではなく、社債へ投資しましょう。アメリカの会社が発行している社債へ投資することにより、より大きな配当収入を得るのです。

このとき、ハイイールド債(ジャンク債)と呼ばれる高利回り債券へ投資可能な投資信託・ETFが存在します。それがHYGです。

ジャンク債とはいってもアメリカの上場会社であるため、日本の大企業よりも圧倒的に規模の大きい会社へ投資することになります。また投資信託として多くの社債を購入することになるため、破産リスクを心配する必要はありません。

HYGについて、過去の価格変動は以下のようになっています。

このように、長期的にほぼ価格が変動していないとわかります。そのためHYGへ投資して値上がり益を期待するのは無理です。

ただHYGは年間配当が4~5%であると知られており、複利運用したい場合は配当収入を再投資しましょう。これによって、複利にて資産額が増えていきます。

債券ヘッジファンドで安定収入を得る

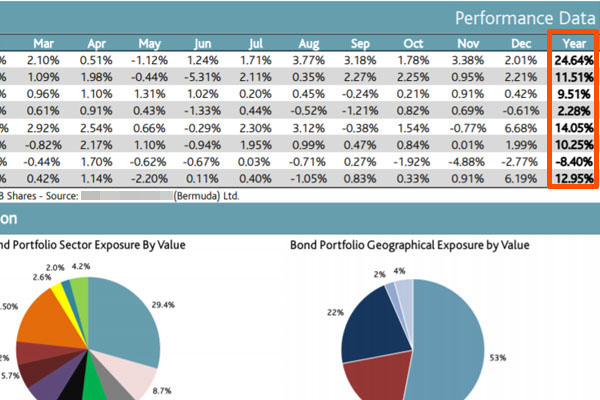

なおETFへ投資する一般的な投資法ではなく、債券ヘッジファンドを利用するという方法もあります。要は、資産運用のプロにお金を預けてお金を増やしてもらうのです。

ヘッジファンドへ投資するためには、必ず税金がほとんどかからないタックスヘイブン(オフショア地域)を利用しなければいけません。そのための投資資金が最低3万米ドル(約300万円)となり、こうしたお金の一括投資が必要になるものの、優れた利回りが可能になるのです。

債券ヘッジファンドを利用する場合、約7%の固定金利(配当利回り)に加えて、債券価格の値上がり益を狙います。前述の通り債券価格の変動は非常に少ないものの、配当利回りが高く、将来値上がりするであろう債券に投資をすることによって、配当収入&値上がりを期待するというわけです。

どの国債や社債に投資するのか、また売買のタイミングなどはヘッジファンドが決めます。例えば以下は債券ヘッジファンドのファクトシートです。

このヘッジファンドの場合、過去8年での平均利回りは10.46%です。またヘッジファンドへの投資になるため、強制的に再投資となり、複利にて資産が増えていきます。

債券投資の中でも、高めの年利にて複利運用をしたい場合、証券会社で購入できる投資信託・ETFではなく、こうした債券ヘッジファンドを利用しても問題ありません。

投資先によって年利が異なり、投資法が違う

債券投資では必ず米ドル投資になります。日本円の投資でお金が増えることはないからです。そこで米国債や社債を利用しましょう。

ただ米ドルで債券投資が可能な投資信託やファンドは種類が多いです。その中でも長期の複利運用を考える場合、優れる投資先は決まっています。具体的にはアメリカの長期国債ETF(IEF)、米国ハイイールド債(HYG)、債券ヘッジファンドを利用しましょう。

利回りが低いと、一般的にはリスクも低くなります。一方でハイイールド債や債券ヘッジファンドを利用する場合、米国債への投資に比べるとリスクは高いものの、得られる平均利回りも高くなります。

こうした債券投資の中でも、どのような投資法が優れるのか確認しましょう。あなたのリスク許容度や得たい債券での利回りを考え、最適な投資先を選ぶといいです。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする