オフショア投資として、スイスのプライベートバンクを利用することによって優れた利回りを得ることができます。日本のような金融規制がなく、世界中の金融商品に投資できるためです。

ただ海外投資の中でも、プライベートバンクは敷居の高い投資法になります。高利回りが可能なのは本当であるものの、事前に仕組みを理解していないと正しい資産運用ができません。つまり、メリットやデメリットを理解する必要があります。

実際のところ紹介者がダメな場合、プライベートバンクを利用したとしても高金利にてお金を増やすことはできません。投資先のファンド選びが重要になるからです。

そこでプライベートバンクの海外口座を利用して、どのようにオフショア投資をすればいいのか解説していきます。

もくじ

オフショア地域で利用可能なプライベートバンクとは

まず、プライベートバンクとは何でしょうか。税金がほとんどないタックスヘイブン(オフショア地域)にて、富裕層向けにサービスを提供している銀行をプライベートバンクといいます。

このようなプライベートバンキングサービスを提供する銀行はスイスにあります。「プライベートバンク=スイスに籍を置く銀行」と理解して問題ありません。クレディ・スイスやUBSなど、これらはスイスのプライベートバンクとして有名です。

スイスというのは永世中立国であり、戦争リスクがほぼゼロの国です。そのためプライベートバンクを利用することによってあなたの資産は守られることになります。また、優れた資産運用が可能というわけです。

アメリカやイギリス、その他アジアを含め、スイス以外はプライベートバンクでない

なお勘違いしてはいけないこととして、日本にプライベートバンクは存在しません。プライベートバンクという名前でサービスを提供している銀行はあるものの、中身は単なる銀行のサービスと同じであり、優れた投資商品は存在しません。

同じことはアメリカやイギリス、その他アジア(香港やシンガポールなど)を含めて、本物のプライベートバンクはありません。

事実、アメリカやイギリス、香港、シンガポールの銀行を利用し、富裕層向けのサービスを利用しても優れた投資商品はほとんどありません。日本と同じように、一般的な銀行機能しかないのです。

スイスのプライベートバンクにとって銀行機能は重要ではなく、世界中の金融商品へ投資できることに一番の価値があります。そういう意味では、その他の国の富裕層向けサービスを提供する通常の銀行とスイスのプライベートバンクは、まったく機能が違うことを理解しましょう。

最大のメリットは優れたヘッジファンドへ投資できること

それでは、なぜ多くの富裕層はスイスのプライベートバンクを利用するのでしょうか。このとき一番のメリットとして、優れたヘッジファンドへ投資できることがあげられます。この目的のため、多くの投資家がプライベートバンクを利用するのです。

ヘッジファンドは無数に存在し、それぞれ投資戦略は大きく異なります。また低リスクのヘッジファンドがあれば、ハイリスク・ハイリターンのヘッジファンドもあります。

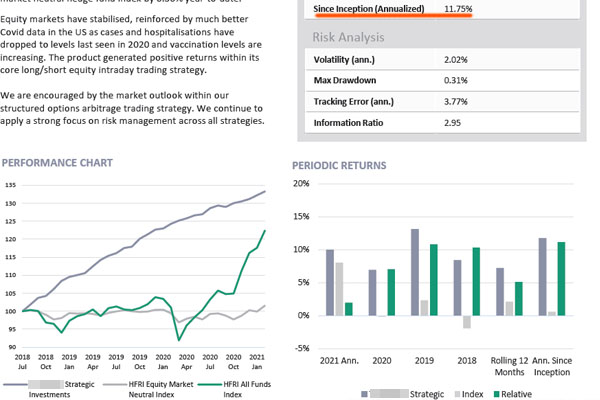

例えば以下は、マーケットニュートラル戦略を採用している低リスクのヘッジファンドです。

平均年利は11.75%であり、この利回りにて資産を増やすことができます。買い(ロング)と売り(ショート)を同じ金額で行うため、低リスクにて資産を増やすというわけです。そのため大きく資産を増やすのは無理であるものの、リスクを抑えつつ資産が増えます。

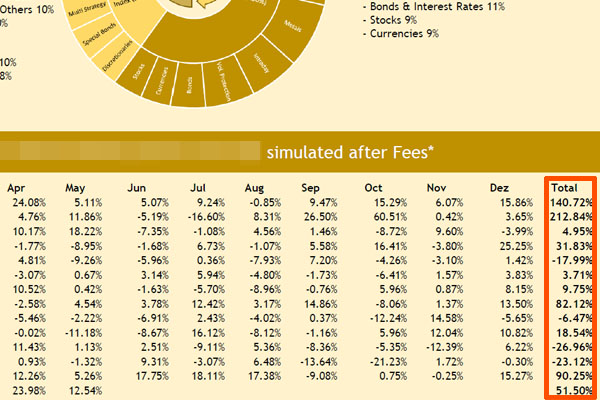

一方でレバレッジを利用し、大規模な空売りをするなど、ハイリスク・ハイリターンのヘッジファンドも存在します。その場合、より高い利回りになります。例えば以下のヘッジファンドの場合、平均年利は29.20%です。

マイナスリターンになる年はいくつもあるものの、15年間で約30倍に資産を増やしたヘッジファンドです。

こうしたヘッジファンドへ投資するためには、スイスのプライベートバンクを利用しなければいけません。また、なぜ富裕層がずっと金持ちなのかというと、タックスヘイブンを利用して、こうした優れたヘッジファンドへ投資しているからです。

ただ投資であるため、当然ながら損をするリスクがあります。特にダメなヘッジファンドへ投資する場合、損失リスクが大きくなるため、投資先のヘッジファンドは重要になります。

安全性が高く、日本で預金封鎖があっても資産が守られる

また安全性が高いこともプライベートバンクを利用する大きなメリットです。少なくとも、預金封鎖があることはないです。

例えば戦争があると、銀行機能がストップしたり金融制裁によってお金の引き出しができなくなったりします。また政府が金融封鎖をすることもあります。事実、過去には日本やアメリカを含めて預金封鎖をしたことがあります。

以下は過去、アメリカが実施したバンクホリデー(預金封鎖)のニュースです。

ただこうした預金封鎖があっても、タックスヘイブンであれば関係ありません。特にスイスはオフショア地域として有名であり、富裕層から超高額なお金を預かっているため、資産凍結のリスクがほぼゼロなのです。

お金を預ける場所という意味では、タックスヘイブンは最も安全な場所になります。

デメリットは最低預金額が高額なこと

ただあらゆるオフショア投資の中でも、プライベートバンクは富裕層のみ利用できる手法になります。

ヘッジファンドについては、オフショア投資口座(プライベートバンクとは異なる投資口座)を開設することによって、3万ドル(約300万円)で一般人であってもヘッジファンドへ投資することができます。ただ同じようにヘッジファンドへ投資するにしても、プライベートバンクを利用する場合は最低1億円のお金が必要になります。

非常に高額なお金が必要になることから、富裕層でなければプライベートバンクを利用することができません。最低預金額が高額なため、少なくとも一般人は利用できないのがプライベートバンクです。

そのため、一般的には先に述べたオフショア投資口座を開設します。プライベートバンクでもオフショア投資口座でも、投資先のヘッジファンドは同じです。いずれにしても、非常に高額な投資資金を要求されるのがプライベートバンクです。

年間の管理手数料が必要であり、預金額が多くないと担当者から無視される

またプライベートバンクでは年間の管理手数料が必要です。カストディアンフィー(口座管理料)と呼ばれますが、資産残高に対して年間で0.4~1%になります。銀行によって、口座管理に必要な手数料は異なります。

一般的な銀行では、お金を預けたとしても維持手数料はかかりません。ただプライベートバンクの場合、優れたヘッジファンドへ投資できる代わりとして、こうした年間の管理手数料を取られると理解しましょう。

なおプライベートバンクでは、年間の手数料収入が重要であるため、預け額が1億円程度の場合、プライベートバンカーにメールを送ったとしても無視されるケースは多いです。

スイスのプライベートバンクでは、50億円や100億円などを預ける本当の意味での超富裕層がターゲット顧客です。例えば100億円を預けている場合、銀行側の手数料収入は1億円です。それに比べて、1億円を預けている顧客からは年100万円しか得られません。

そのため小口の顧客は、必然的に対応が後回しにされてプライベートバンカーとコミュニケーションを取るのが難しいというわけです。つまり1億円でプライベートバンクの海外口座を開設できるものの、実際のところ1億円でも少額投資と判断されてしまうデメリットがあるのです。

優れた代理店を知らないと優れたファンドへ投資できない

ほかのデメリットとして、どの紹介者からプライベートバンクの海外口座を開設するのかによって、年利が大きく異なることがあげられます。

プライベートバンカーというのは、投資のプロではありません。そのため優れたヘッジファンドを知っているわけではないのです。またヘッジファンドは無数に存在し、成績の悪いヘッジファンドがあれば、優れるヘッジファンドもあります。

また、ヘッジファンドの種類は多いです。先ほどは株や債券へ投資をするヘッジファンドを紹介しました。それに対して、以下はつなぎ融資を提供するヘッジファンドであり、株や債券へ投資をしない戦略を採用しています。

つなぎ融資という非常にリスクの低い資産運用方法であるため、年利は8~10%と特別に高いわけではないものの、安定したリターンを得ることができます。

それでは、こうしたヘッジファンドへあなたが投資できるかというと、残念ながらほとんどのケースで無理です。プライベートバンカーはこうしたヘッジファンドの情報を把握していないため、プライベートバンクで口座開設した後、あなたがプライベートバンカーへ「このヘッジファンドへ投資したい」と申し出る必要があるのです。

ただ実際のところ、あなたを含め一般人が優れたヘッジファンドの情報を知っていることはありません。つまり、プライベートバンカーや顧客がヘッジファンドについて詳しくない以上、海外口座を開設するときの紹介者が重要になるというわけです。

もし紹介者(代理店)が優れたヘッジファンドの情報を知らない場合、当然ながら優れた資産運用はできません。そのため、「誰からの紹介によってプライベートバンクの海外口座を開設するのか」が重要になるというわけです。紹介者によって資産運用の内容が大きく変わるのもプライベートバンク利用のデメリットです。

海外口座を開設し、リスクを理解してオフショア投資をする

オフショア投資の中でも、最も高い難易度となるのがプライベートバンクです。難易度が高い理由としては、単純に必要となるお金が高額だからです。つまり最低でも1億円が必要であり、1億円であっても少額投資とみなされてしまうからです。

ただ超高額な投資が可能なのであれば、プライベートバンクを利用することによって優れたヘッジファンドへ投資できます。ファンドによってリスクは異なるものの、高利回りにて資産を増やすことができるのです。

アメリカやイギリス、アジア(香港、シンガポール)の銀行はプライベートバンクではないため、必ずスイスの銀行を利用しましょう。その仕組み上、紹介者が優れたヘッジファンドを知っていないと運用利回りは低くなります。一方、優れた投資先を知っている紹介者から加入すれば、効率的に資産を増やせます。

これらの実情がオフショア地域でプライベートバンクを利用するメリットとデメリットです。その仕組みや安全性、リスクを含めて理解し、プライベートバンクを活用することによって資産運用しましょう。

オフショア投資であれば、「20年で2倍以上の元本確保投資」や「年利10%以上の投資」、「30年で資産が18倍以上に増えるヘッジファンド投資」などが可能です。ただ、このときはIFA(代理店)を経由しなければオフショア金融機関と契約できません。

しかし、実際のところ紹介者・代理店によって投資成績が大きく異なります。さらにいうと、紹介者がダメな場合、詐欺まがいの投資方法を提示されたり、途中で連絡が取れなくなったりします。これでは資産運用どころではありません。

そこで、当サイトでは「オフショア投資の相談に乗り、最適な投資プラン」を提案します。年利10%以上での資産運用や元本確保での低リスク投資、オフショア生命保険を用いた確実な資産増、ヘッジファンド利用などさまざまな投資が可能です。

相談依頼は全国対応(全世界対応)にて24時間365日、受け付けています。海外積立投資で最重要なのが「どの紹介者から加入するのか」であり、これによって年利はまったく異なります。そこで、オフショア投資信託やオフショア保険(生命保険)、ヘッジファンド投資を含めて、ヒアリング後にあなたにとって最も優れる投資法を紹介します。

Youtubeでの投資情報

Twitterでフォローする